Einführung

Heute ist Amazon eine der größten E-Commerce-Websites der Welt, und viele Verkäufer, die mit dem Verkauf von Produkten auf Amazon als Hobby oder Start-up begonnen haben, haben es geschafft, erfolgreiche und profitable Unternehmen auf der Plattform aufzubauen. Einige dieser Geschäftsinhaber wollen nun Kasse machen und ihre Unternehmen an einen der Dutzenden von Amazon-Aggregatoren verkaufen. Die meisten Menschen, die ihr Unternehmen im Rahmen einer Übernahme durch einen Aggregator verkaufen wollen, haben jedoch keinen Zugang zu zuverlässigen und genauen Informationen über die Anforderungen, die Käufer an Übernahmeziele stellen, oder über die Struktur von Geschäften, die in dieser Branche typisch sind.

Um Amazon-Verkäufern zu helfen, den Markt besser zu verstehen und fundiertere Entscheidungen zu treffen, haben Nuoptima-Spezialisten mit über 20 Amazon-Aggregatoren gesprochen und wertvolle Informationen zu allen Aspekten der Akquisition gesammelt. Wir werden die gesammelten Informationen und ihre Bedeutung für die Branche in einer Reihe von Artikeln vorstellen. Die erster Artikel, den wir veröffentlicht haben über die Präferenzen und Anforderungen von Amazon-Aggregatoren an Akquisitionsziele geschrieben, den Sie hier finden können. Dies ist der zweite Artikel in dieser Reihe, in dem es um die typische Struktur von Akquisitionsgeschäften in der Branche geht.

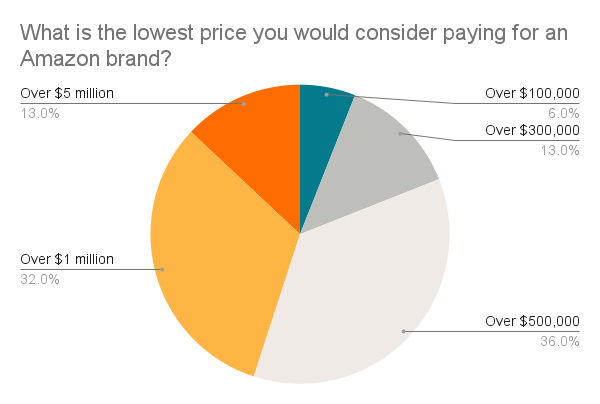

Mindest- und Höchstankaufspreise in der Branche

Wenn es um den Erwerb von Amazon-Marken geht, ist der Preis natürlich einer der entscheidenden Faktoren, der von Markeninhabern und Aggregatoren gleichermaßen berücksichtigt wird. Unsere Gespräche mit Akteuren der Branche haben ergeben, dass die meisten Aggregatoren es vorziehen, Amazon-Marken zu erwerben, die mindestens $500.000 bis $1 Million kosten. Im Vergleich dazu gaben nur 6% der Befragten an, dass sie bereit sind, Marken in Betracht zu ziehen, die $100.000 oder mehr kosten, und 13% der Befragten wollen Unternehmen im Wert von $300.000 oder mehr kaufen. Derselbe Anteil der Befragten gab an, dass sie Marken im Wert von $5 Millionen oder mehr ins Auge fassen. Abgesehen davon gibt es mehr Wettbewerb für die größeren Marken da es immer weniger von ihnen gibt und die Aggregatoren zwar immer noch Marken mit einer Größe von weniger als $1m berücksichtigen, dies aber immer weniger üblich ist.

Marken mit einem Wert von weniger als $500.000 werden oft als riskante Investitionen betrachtet, die eher scheitern, was die Zahl der Aggregatoren, die sie in Betracht ziehen, verringert. Der Arbeitsaufwand für ein Geschäft ist derselbe, egal ob es sich um ein Unternehmen mit einem Wert von $100.000 oder um ein Unternehmen mit einem Wert von $10.000.000 handelt, und daher werden größere Geschäfte bevorzugt.

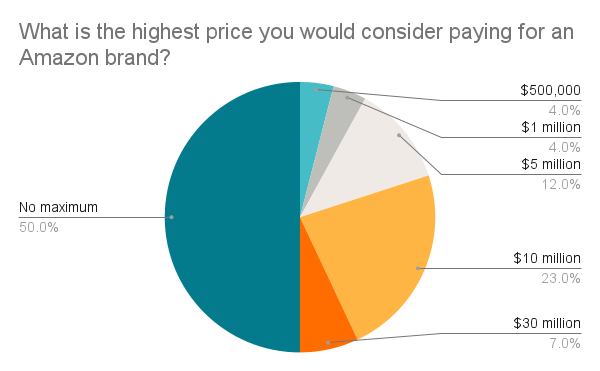

Interessanterweise gab die Hälfte aller Befragten an, dass sie keine Kaufobergrenze haben, was darauf schließen lässt, dass sie so viel Kapital wie nötig zu beschaffen wenn eine geeignete Marke auftaucht. Weitere 43% der Befragten gaben an, dass sie für den Erwerb von Marken im Wert von $10 Millionen oder weniger offen sind. Dies ist zu erwarten, da größere Marken oft zu teuer für kleine bis mittelgroße Aggregatoren sind, die es vorziehen, ihre Portfolios zu diversifizieren, anstatt einen großen Prozentsatz ihrer Mittel in ein Unternehmen zu investieren.

Strukturen für Akquisitionsgeschäfte

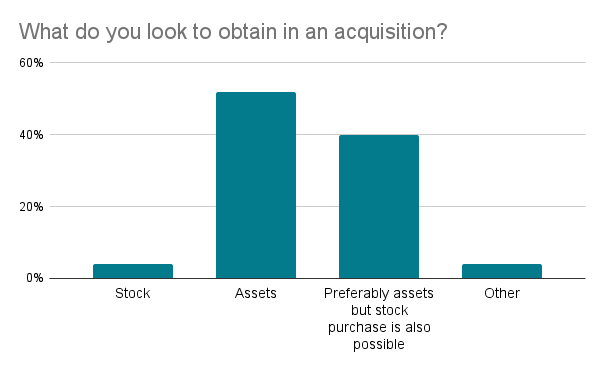

Unsere gesprächsbasierten Erkenntnisse zeigen, dass die überwältigende Mehrheit der Aggregatoren es vorzieht, Vermögenswerte zu erwerben, die sich im Besitz von Amazon-Marken befinden, anstatt das Unternehmen selbst zu übernehmen. Dies ist oft deutlich schneller und einfacher als der Kauf von Aktien. Nur 4% der Befragten gaben an, dass sie den Kauf von Aktien bevorzugen, während 40% der Befragten angaben, dass sie den Kauf von Vermögenswerten bevorzugen, aber in bestimmten Situationen einen Aktienkauf in Betracht ziehen. So erwerben Aggregatoren in einigen Märkten aufgrund von Gesetzen und Vorschriften die juristische Person, anstatt die Vermögenswerte des Unternehmens zu kaufen.

Der Kauf von Vermögenswerten ist in der Regel ein schnelleres Unterfangen, da die Rechtsdokumente viel einfacher sind und weniger juristische Due-Diligence-Prüfungen und Kopfschmerzen verursachen, wenn es um potenzielle Probleme mit Mitarbeitern oder Produkthaftungen aus der Vergangenheit geht.

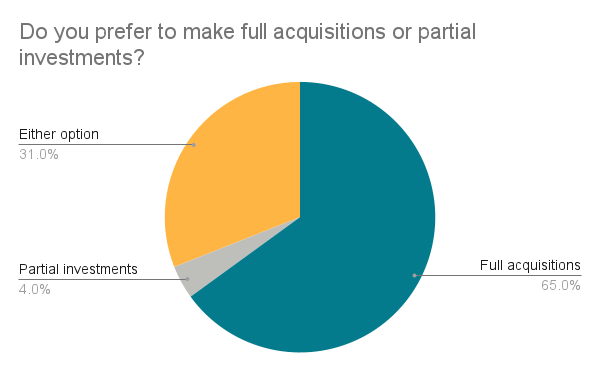

Unsere Erkenntnisse zeigen, dass über 60% der Aggregatoren es vorziehen, Amazon-Marken vollständig zu erwerben, während nur 4% sich für Teilinvestitionen entscheiden. Ungefähr 30% der Befragten waren für beide Optionen offen. Dies zeigt, dass die Aggregatoren im Allgemeinen nicht glauben, dass sie die Beteiligung des Gründers benötigen, um das Unternehmen zu vergrößern oder erfolgreicher zu machen. In der Regel sind Übernahmen mit einer kurzen Übergangszeit verbunden, nach der die Aggregatoren das Unternehmen vollständig übernehmen und nach eigenem Gutdünken führen. Gleichzeitig steht es dem Gründer frei, sich anderen Unternehmungen zu widmen. Einige Käufer ziehen es jedoch vor, dass die Gründer nach der Übernahme für eine gewisse Zeit einen kleinen Teil des Unternehmens weiterführen, da sie glauben, dass dies die Wahrscheinlichkeit erhöht, dass das Unternehmen erfolgreich wird.

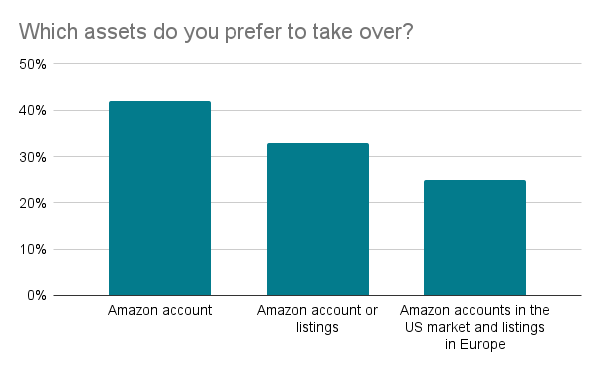

Wenn es um die Art der bei einer Übernahme übertragenen Vermögenswerte geht, bevorzugen die meisten Käufer die schnellste und einfachste Option, die es ermöglicht, das Unternehmen ohne Unterbrechung weiterzuführen. In den meisten Fällen ist die Änderung der Kontoinhaberschaft die einfachste Option, da sie in der Regel in weniger als einer Woche ohne zusätzliche Prüfungen oder Komplikationen abgeschlossen werden kann. An Standorten oder in Situationen, in denen es schneller geht, die Einträge zu übertragen, entscheiden sich die meisten Käufer jedoch für diese Option. Es ist wichtig zu verstehen, dass Amazon es nicht mag, wenn ein und dasselbe Unternehmen mehrere Konten besitzt, so dass man der Migration des Kontos nach dem Kauf große Aufmerksamkeit schenken muss.

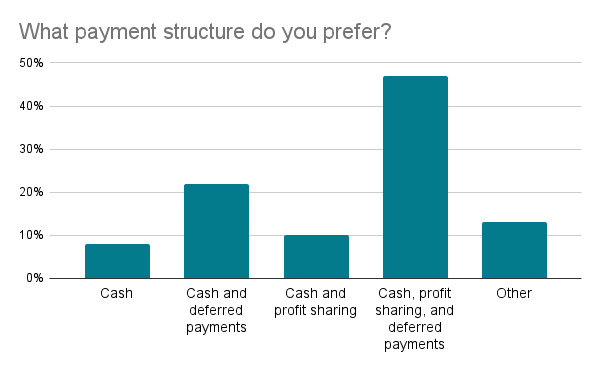

Die meisten Amazon-Aggregatoren unternehmen Schritte, um das Risiko, das sie bei einer Akquisition eingehen, zu verringern, wenn sie mit einem Verkäufer ein Akquisitionsgeschäft aushandeln. Dies geschieht häufig durch Strukturierung von Geschäften, die neben einer Vorauszahlung in bar auch aufgeschobene Zahlungen oder Gewinnbeteiligungen vorsehen.

Fast 50% der Aggregatoren strukturieren das Geschäft als eine Kombination aus Bargeld und aufgeschobenen Zahlungen (Earn-Out) und möglicherweise auch Gewinnbeteiligungselementen. Es ist eher selten, dass sie das gesamte Bargeld erhalten und der Verkäufer vollständig aussteigen kann. Auf dem Höhepunkt der Blase Ende 2020 mag es einige wenige Fälle gegeben haben, aber da einige Aggregatoren den Schmerz zu spüren bekamen und mit Problemen zu kämpfen hatten, sind die Geschäftsstrukturen heute mit denen in vielen anderen Branchen vergleichbar, in denen es Standard ist, eine Gewinnbeteiligungsstruktur zu haben, anstatt das gesamte Geld im Voraus zu erhalten.

In den meisten Fällen werden etwa 70% der Gesamtsumme in bar bezahlt, während die restlichen 30% zu einem späteren Zeitpunkt als aufgeschobene Zahlung an den Verkäufer ausgezahlt werden. Dies hilft den Aggregatoren, Risiken zu mindern und das Risiko zu verringern, dass das Unternehmen kurz nach der Übernahme aufgrund bisher unbekannter Faktoren scheitert. Allgemeine aufgeschobene Zahlungen oder auch Earn-Outs können als eine Kombination aus dem Erreichen bestimmter Umsatzziele strukturiert werden und können dazu führen, dass die ausstehende Zahlung in 6 Monaten, 12 Monaten oder 24 Monaten geleistet wird. Es ist auch möglich, den Verkäufer als Berater zu behalten und ihm ein Honorar zu zahlen, das ebenfalls Teil des Gesamtkaufpreises sein kann.

Mehr als 10% der Käufer sind bereit, mit den Verkäufern zusammenzuarbeiten, um andere Geschäftsstrukturen zu entwickeln, von denen beide Seiten profitieren.

Auch bei den Zahlungen für das Inventar gibt es verschiedene Kombinationen. Von einer Vorauszahlung bis hin zu einem großen Teil des Inventars, der erst nach dem Verkauf bezahlt wird (Konsignationsstruktur). Bei mehr als der Hälfte der Geschäfte wird das Inventar als zusätzliche Zahlung zum Kaufpreis hinzugerechnet. Manchmal kann jedoch auch ein Konsignationsgeschäft abgeschlossen oder ein Zeitpunkt vereinbart werden, zu dem der Inventarbetrag gezahlt werden muss.

In Anbetracht der Tatsache, dass sich in den meisten Fällen ein Teil des Inventars im Amazon-Lager befindet und das Konto bei der Unterzeichnung der Vereinbarung über den Kaufpreis von Vermögenswerten oder Aktien übertragen wird, könnte in der rechtlichen Vereinbarung zwischen dem Inventar, das sich bei Amazon befindet (und daher mit der Übertragung des Amazon-Kontos ebenfalls übertragen wird, um die Dinge nicht zu kompliziert zu machen), und dem Inventar, das sich in einem anderen Lager oder bei einem 3PL befindet und für das die Zahlung aufgeschoben werden könnte, unterschieden werden.

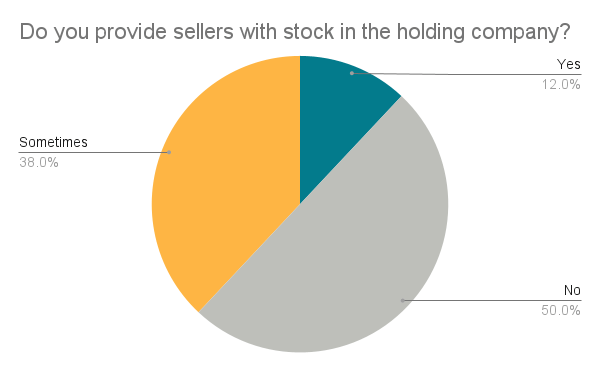

Unserer Marktforschung zufolge bietet etwa die Hälfte aller Käufer den Verkäufern Aktien der Holdinggesellschaft als Teil des Übernahmegeschäfts an. Diese Praxis birgt zahlreiche Vorteile und Risiken sowohl für die Verkäufer als auch für die Käufer. Einerseits können die Käufer dadurch einen kleineren Teil ihres Kapitals für den Erwerb neuer Unternehmen einsetzen. Andererseits verwässern die Aggregatoren die Aktien des Unternehmens, indem sie den Verkäufern eine Beteiligung an der Holdinggesellschaft anbieten. Dies kann auch zahlreiche rechtliche Komplikationen mit sich bringen.

Gleichzeitig können die Verkäufer von dieser Praxis profitieren, da sie die einmalige Gelegenheit erhalten, in die Holdinggesellschaft zu investieren, die der breiten Öffentlichkeit normalerweise nicht zugänglich ist. Dies kann die Gewinnchancen des Verkäufers weiter erhöhen. Es besteht aber auch das Risiko, dass der Aggregator nicht so gut abschneidet und daher für den Verkäufer nicht so günstig wird wie ursprünglich angenommen.

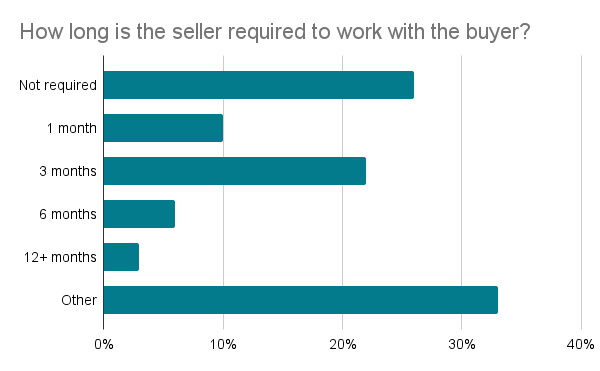

Während viele Amazon-Geschäftsinhaber glauben, dass sie nach dem Verkauf an einen Aggregator noch lange im Geschäft bleiben müssen, ist dies in der Regel nicht der Fall. Unsere gesprächsbasierten Erkenntnisse zeigen beispielsweise, dass über 25% der Käufer nicht verlangen, dass die Verkäufer nach Abschluss der anfänglichen Schulungs- und Übergangsphase im Geschäft bleiben. Gleichzeitig gaben 10% der Befragten an, dass sie es bevorzugen, wenn die Verkäufer einen Monat im Geschäft bleiben, und etwas mehr als 20% der Befragten verlangten eine dreimonatige Betriebszugehörigkeit.

Dies zeigt, dass die Käufer im Allgemeinen Vertrauen in ihre Fähigkeiten haben, wenn es darum geht, die von ihnen erworbenen Unternehmen zu führen. Gleichzeitig gaben viele Befragte an, dass sie die Entscheidung über die Beteiligung des Verkäufers von Fall zu Fall treffen und dabei zahlreiche Faktoren berücksichtigen.

Schlussfolgerungen

Alles in allem können wir zu dem Schluss kommen, dass die Käufer Folgendes erwerben wollen erfolgreiche Unternehmen, die eine nachweisliche Verkaufsbilanz vorweisen können aber dennoch optimiert werden können, um schnelles Wachstum und höhere Gewinne zu erzielen. Die meisten Amazon-Aggregatoren ziehen es vor, Übernahmen durchzuführen, indem sie die Vermögenswerte und nicht das Unternehmen kaufen. Dies ist in der Regel die einfachste und schnellste Methode, bei der der Verkäufer in der Regel das Eigentum an seinem Amazon-Konto übertragen muss, anstatt die Listungen zu verschieben. Einige Käufer sind bereit, den Verkäufern eine Beteiligung an der Holdinggesellschaft zu gewähren, aber die meisten Aggregatoren verlangen von den Verkäufern nicht, dass sie für einen längeren Zeitraum im Unternehmen bleiben.

Sprechen Sie mit einem Amazon-Experten

Wir arbeiten mit über 100 Unternehmen zusammen. Buchen Sie jetzt einen Termin für ein Gespräch mit einem unserer Experten.