Das Kapital gehört nicht nur den VC-Kapitalgeber und Private-Equity-Firmen. In den letzten Jahren haben Family Offices bewiesen, dass sie einen wertvollen Beitrag zur Weltwirtschaft leisten.

Einst nur als Instrument zur Erhaltung des Familienvermögens über Generationen hinweg angesehen, verwalten diese Einrichtungen heute weltweit ein Vermögen von schätzungsweise $6 Billionen und stellen damit selbst die größten institutionellen Anleger in den Schatten.

Und wissen Sie was? Sie sind zunehmend daran interessiert, in privates Kapital zu investieren.

Da ihre Zahl und ihr Einfluss weiter zunehmen, sitzen Family Offices nicht einfach nur da und warten darauf, dass Geld auf sie zukommt, sondern sie sind Entscheidungsträger, die Trends bei der Anlagediversifizierung, bei Direktinvestitionen und bei Private Equity vorantreiben.

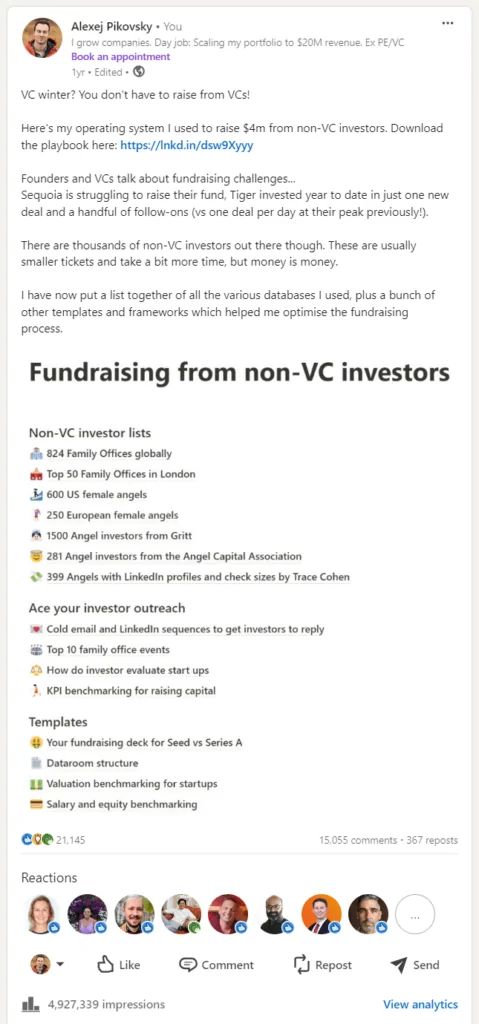

Im März 2023 habe ich meine erste Version der Family-Office-Datenbank mit dem Titel "Fundraising from non-VC investors" veröffentlicht. Dieser Beitrag wurde auf Linkedin 5 Millionen Mal aufgerufen. Seitdem haben wir unsere Datenbank weiter ausgebaut, die Sie im unteren Abschnitt dieses Artikels sehen können.

Was sind Family Offices?

Im Kern sind Family Offices private Vermögensverwaltungsgesellschaften, die von wohlhabenden Familien gegründet wurden, um deren finanzielle und persönliche Angelegenheiten zu verwalten.

Sie bieten Vermögensverwaltung, Nachlassplanung, Philanthropie, Steuerdienstleistungen und Nachfolgeplanung. Das Hauptziel eines Family Office ist es das Vermögen der Familie über Generationen hinweg zu erhalten und zu vermehren unter Wahrung der Vertraulichkeit und der Kontrolle über ihre finanziellen Angelegenheiten.

Family Offices unterscheiden sich von anderen Finanzorganisationen wie traditionellen Banken, Investmentfirmen oder Hedgefonds vor allem durch ihren sehr persönlichen Ansatz bei der Vermögensverwaltung.

Im Gegensatz zu diesen Institutionen, die in der Regel einen breiten Kundenstamm mit standardisierten Produkten und Dienstleistungen bedienen, sind Family Offices auf die Bedürfnisse einer einzelnen Familie (im Falle von Single Family Offices) oder einer kleinen Gruppe von Familien (im Falle von Multi Family Offices) ausgerichtet.

Family Offices haben oft eine langfristiger AnlagehorizontSie lassen sich vom Erbe und den Werten der Familie leiten und nicht von kurzfristigen Gewinnmotiven.

Das Ergebnis sind maßgeschneiderte, flexible Anlagestrategien, die auf die übergeordneten Ziele der Familie abgestimmt sind. Family Offices sind in einer einzigartigen Position, um generationenübergreifendes Vermögen zu verwalten und zu vermehren mit einem Maß an Diskretion und Kontrolle, das andere Finanzinstitute einfach nicht bieten können.

Da jedoch die jüngeren Generationen das Steuer übernehmen, investieren sie auch in modernere Möglichkeiten, wie z. B. Risikokapital für Start-ups. Betrachten Sie Family Offices also nicht als Organisationen, die in ihren eigenen und alten Vorgehensweisen feststecken.

Schlüsselstrategien von Family Offices

Im Laufe der Generationen haben Family Offices eine Reihe von Strategien entwickelt, um ihr Vermögen effektiv zu verwalten und zu vermehren. Eine der bekanntesten Strategien ist die Diversifizierung der Anlagen.

Diversifizierung der Investitionen

Durch die Streuung der Investitionen auf verschiedene Anlageklassen - darunter Aktien, Anleihen, Immobilien und alternative Anlagen wie Hedgefonds und Private Equity - mindern Family Offices das Risiko und erhöhen das Renditepotenzial.

Family Offices streuen ihre Investitionen über ein breites Spektrum von Anlageklassen, darunter

- Bestände

- Anleihen

- Liegenschaften

- Alternative Vermögenswerte: Hedgefonds, privates Beteiligungskapital und Risikokapital.

Diversifizierung verringert das Risiko und erhöht das Ertragspotenzial durch nicht das gesamte Vermögen in eine einzige Anlageklasse zu investieren.

Diese Strategie schützt das Vermögen der Familie vor Marktschwankungen und wirtschaftlichen Abschwüngen. Family Offices können zum Beispiel in Nischenbranchen investieren, wie Geräteverleih in SydneyDie Nutzung von lokalem Fachwissen zur Erschließung nachfragestarker, vermögensgestützter Geschäftsmöglichkeiten.

Direktinvestitionen und privates Beteiligungskapital

Eine weitere wichtige Strategie sind Direktinvestitionen, insbesondere in Private Equity.

Family Offices bevorzugen zunehmend eine direkte Beteiligung an den Unternehmen, in die sie investieren, anstatt sich ausschließlich auf Drittfonds zu verlassen. Dieser praktische Ansatz ermöglicht es ihnen, ihr Fachwissen zu nutzen und die Investitionen auf ihre langfristigen Ziele abzustimmen.

Es bietet auch die Möglichkeit einer größeren Kontrolle und höherer Renditen, da Family Offices die strategische Ausrichtung ihrer Investitionen direkt beeinflussen können.

Diese Strategie ist besonders beliebt bei denjenigen, die mit Private-Equity-Firmen des mittleren MarktesDort können sie eine aktive Rolle beim Wachstum und der Verwaltung ihrer Portfoliounternehmen übernehmen.

Was sind die wichtigsten Aspekte dabei?

- Hands-On-Ansatz: Viele Family Offices bevorzugen heute Direktinvestitionen gegenüber traditionellen, von Dritten verwalteten Fonds.

- Kontrolle und Beeinflussung: Direktinvestitionen ermöglichen es Family Offices, sich aktiv an der Verwaltung und der strategischen Ausrichtung ihrer Anlagen zu beteiligen und so die Übereinstimmung mit langfristigen Zielen zu gewährleisten.

- Höhere Erträge: Durch den Verzicht auf Intermediäre erzielen Family Offices oft höhere Renditen auf ihre Anlagen.

Diese Strategie der Family Offices ist eine großartige Gelegenheit für jeden, der Investitionen für sein Unternehmen sucht, egal ob es sich um SaaS, Marktplätze oder eine andere Branche handelt, die auf externe Investitionen angewiesen ist.

Da ich mir für mehrere Unternehmen Kapital von Family Offices gesichert habe, konnte ich aus erster Hand erfahren, wie dies Unternehmen in verschiedenen Branchen helfen kann.

Aber sind Investitionen immer eine gute Idee für Gründer und CEOs?

Erfahren Sie, was Matteo, 5x Gründer, über die Gefahren der VC-Finanzierung im Bereich SaaS und warum er eines seiner Unternehmen in Nuoptimas hochwertigem Podcast schließen musste.

Globale und europäische Family Offices

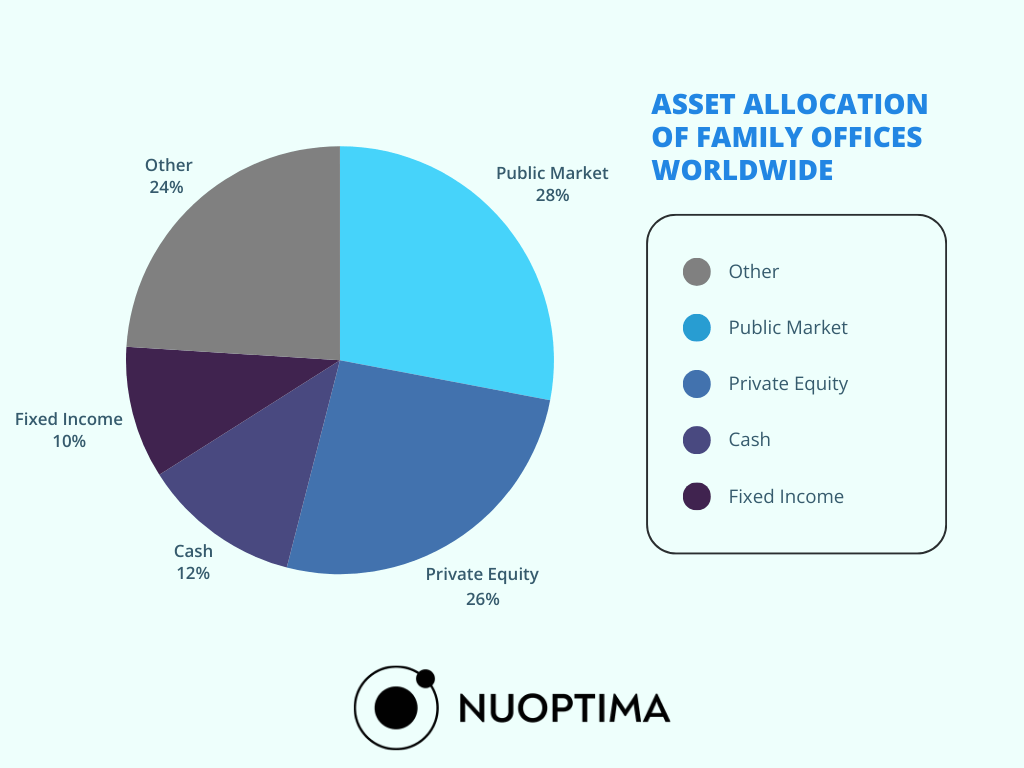

Die Vermögensaufteilung der Family Offices weltweit, ausgedrückt als Prozentsatz ihres gesamten Anlageportfolios, ist wie folgt verteilt:

|

Diese Verteilung zeigt eine starke Präferenz für öffentliche Märkte und Private Equity, die zusammen mehr als die Hälfte (54%) des typischen Family-Office-Portfolios ausmachen.

Die Allokation spiegelt auch einen konservativen Ansatz wider: 22% des Vermögens sind in Barmitteln, festverzinslichen Wertpapieren und privaten Immobilien angelegt, was für Liquidität und Stabilität sorgt.

Hedgefonds, private Kredite und Rohstoffe machen kleinere Anteile des Portfolios aus, was auf einen selektiven Ansatz bei diesen risikoreicheren oder alternativen Anlagen hindeutet.

Global Family Offices

Family Offices haben sich weltweit einen Namen gemacht, wobei einige der bemerkenswertesten in den Vereinigten Staaten ansässig sind. Letztendlich haben die USA einige der besten beste Städte für die Kapitalbeschaffung.

So verwaltet beispielsweise Cascade Investment, eines der führenden Family Offices im Besitz von Bill Gates, Milliarden von Dollar in verschiedenen Sektoren, darunter Technologie, Immobilien und Energie.

Ein weiteres Beispiel ist Bezos Expeditions, das Family Office von Jeff Bezos, das in Unternehmen im Frühstadium investiert und eine diversifiziertes Portfolio, das von der Weltraumforschung bis zum elektronischen Handel reicht.

Kaskade Investition

| Gründer | Cascade Investment wurde von Bill Gates gegründet und ist eines der bekanntesten Family Offices der Welt. |

| Verwaltetes Vermögen (AUM) | Der zuletzt geschätzte Portfoliowert beträgt $148.207.888 USD. Das tatsächliche verwaltete Vermögen (AUM) umfasst diesen Wert zuzüglich weiterer nicht offengelegter Bargeldbestände. |

| Investitionssektoren | Cascade Investment ist über mehrere Sektoren diversifiziert, mit bedeutenden Beteiligungen an Technologieunternehmen wie Microsoft, Immobilienunternehmen, Gastgewerbe und Energie. Das Family Office legt außerdem großen Wert auf nachhaltige Investitionen und engagiert sich besonders für Projekte im Bereich der erneuerbaren Energien. |

| Einflussnahme | Das Family Office stimmt oft mit Bill Gates' philanthropischen Bemühungen überein, wie z. B. dem Fokus auf saubere Energie, was eine Mischung aus Gewinn und Zweck darstellt. |

Bezos Expeditionen

| Gründer | Das von Jeff Bezzos gegründete Unternehmen Bezos Expeditions ist ein weiteres äußerst beliebtes Family Office. |

| Verwaltetes Vermögen (AUM) | 107,8 Milliarden USD |

| Investitionssektoren | Bezos Expeditions verfolgt einen einzigartigen Ansatz und konzentriert sich stark auf Start-ups und bahnbrechende Technologien. Dazu gehören Investitionen in die Weltraumforschung durch Blue Origin sowie in den elektronischen Handel, das Gesundheitswesen und die Medien. Das Family Office war maßgeblich am Wachstum von Unternehmen wie Airbnb, Uber und Twitter beteiligt und hat dabei ein gutes Gespür für Innovationen und Marktpotenzial bewiesen. |

| Einflussnahme | Das Portfolio von Bezos Expeditions ist unglaublich vielfältig und reicht von der kommerziellen Raumfahrt bis hin zum Cloud Computing und veranschaulicht eine Strategie, die auf risikoreiche und lohnende Unternehmungen setzt. |

Europäischer Schwerpunkt

In Europa, zum Beispiel im Vereinigten Königreich, arbeiten Family Offices häufig zusammen mit Private-Equity-Firmen in LondonSie nutzen ihr lokales Fachwissen, um vielversprechende Investitionsmöglichkeiten in der Region zu ermitteln.

Ein Paradebeispiel ist das Family Office Edmond de Rothschild in der Schweiz, das ein Vermögen von 158 Milliarden CHF verwaltet und sich auf nachhaltige Anlagen konzentriert.

Erwähnenswert ist auch das Family Office Reimann in Deutschland, das über seine Beteiligung an der JAB Holding Company mit einem Vermögen von mehr als $50 Mrd. erhebliche Anteile am Konsumgütersektor hält.

Edmond de Rothschild Family Office

| Gründer | Das in der Schweiz ansässige Family Office gehört zur renommierten Bankendynastie Rothschild, die seit Jahrhunderten eine Säule des europäischen Finanzwesens ist. |

| Verwaltetes Vermögen (AUM) | 158 Milliarden CHF |

| Investitionssektoren | Das Edmond de Rothschild Family Office verwaltet ein breit gefächertes Portfolio, das Bankgeschäfte, Immobilien und einen wachsenden Schwerpunkt auf nachhaltige Investitionen umfasst. Dazu gehören bedeutende Investitionen in erneuerbare Energien, nachhaltige Landwirtschaft und Impact Investing - Bereiche, die mit den langjährigen Werten der Familie in Bezug auf verantwortungsbewusstes Stewardship und Legacy Building übereinstimmen. |

| Einflussnahme | Der Einfluss der Familie Rothschild geht über das Finanzwesen hinaus und erstreckt sich auch auf philanthropische und kulturelle Initiativen, was ihre Rolle als finanzielle und gesellschaftliche Führungspersönlichkeit in Europa weiter festigt. |

Reimann Family Office

| Gründer | Das Reimann Family Office mit Sitz in Deutschland verwaltet das Vermögen einer der wohlhabendsten Familien des Landes. |

| Verwaltetes Vermögen (AUM) | Mehr als $50 Mrd. an Vermögenswerten. |

| Investitionssektoren | Die AB Holding Company, eine private Investmentgesellschaft, ist das wichtigste Vehikel, über das das Reimann Family Office tätig ist. JAB verfügt über ein umfangreiches Portfolio im Konsumgütersektor mit bedeutenden Investitionen in Marken wie Keurig Dr Pepper, Panera Bread und Pret A Manger. |

| Einflussnahme | Die Strategie des Reimann Family Office konzentriert sich auf den Erwerb und die Skalierung führender Verbrauchermarken, wobei der Schwerpunkt auf langfristigem Wachstum und Marktführerschaft liegt. Ihr Ansatz ist methodisch und basiert auf einer umfassenden Branchenkenntnis, die es ihnen ermöglicht, Sektoren wie die Lebensmittel- und Getränkeindustrie auf globaler Ebene zu dominieren. |

Herausforderungen und Chancen

Die Bedeutung von Family Offices nimmt zwar weiter zu, aber sie sind nicht ohne Herausforderungen. Der Markt birgt sowohl Hürden als auch Chancen für sie:

| Herausforderungen | Möglichkeiten |

| Da Family Offices immer größer und einflussreicher werden, rücken sie zunehmend in den Blickpunkt der Aufsichtsbehörden. Regierungen auf der ganzen Welt sind verschärfte Regulierungs, insbesondere in Bezug auf Transparenz und Compliance, was die Arbeit von Family Offices, die Wert auf Privatsphäre und Diskretion legen, erschweren kann. | Diese Prüfung bietet Family Offices jedoch auch die Möglichkeit, Branchenstandards in den Bereichen Governance und ethisches Investieren zu setzen und sich als führend in der verantwortungsvollen Vermögensverwaltung zu positionieren. |

| Die Verwaltung eines globalen Portfolios ist von Natur aus komplexmit Family Offices, die sich mit unterschiedlichen Märkten, Währungen und geopolitischen Risiken auseinandersetzen müssen. Diese Komplexität wird noch verstärkt durch die Notwendigkeit, Investitionen mit den Werten und langfristigen Zielen der Familie in Einklang zu bringen, oft über mehrere Generationen hinweg. | Die Komplexität der globalen Märkte eröffnet auch neue Möglichkeiten neue Möglichkeiten der Diversifizierung und des Wachstums. Family Offices, die diese Herausforderungen geschickt meistern können, sind gut positioniert, um von aufkommenden Marktchancen und innovativen Sektoren wie Technologie und erneuerbare Energien zu profitieren. |

| Einen reibungslosen Übergang von Vermögen und Führung über Generationen hinweg zu gewährleisten, ist eine Herausforderung für jedes Family Office. Das Risiko einer Vermögensverwässerung oder Misswirtschaft steigt mit jedem Generationswechsel, weshalb eine effektive Nachfolgeplanung unerlässlich ist. | Der Aufstieg der nächsten Generation von Familienmitgliedern, die oft neue Perspektiven einbringen und mehr Wert auf Nachhaltigkeit und Technologie legen, bietet die Möglichkeit, die Abläufe in den Family Offices zu modernisieren und die Investitionen auf zeitgemäße Werte auszurichten. |

Detaillierte Datenbank des Family Office

Da der Einfluss von Family Offices weiter zunimmt, ist der Zugang zu zuverlässigen Daten über diese Unternehmen von unschätzbarem Wert für CEOs, Gründer, Investoren, Forscher und im Grunde jeden, der auf der Suche nach Investoren ist.

Die Datenbanken der globalen und europäischen Family Offices sind eine umfassende Ressource, die Ihnen eine einzigartige Möglichkeit bietet, detaillierte Informationen zu durchsuchen und eine Liste von Family Offices für Ihre Bedürfnisse zu finden.

Die Datenbank bietet umfassende Einblicke in das Investitionsverhalten von Family Offices, einschließlich ihrer Partnerschaften mit Top-Wachstumsaktienfondsdie für die Skalierung aufstrebender Unternehmen und die Gewährleistung einer langfristigen Wertschöpfung unerlässlich sind.

[wpdatatable id=3]Schlussfolgerung

In den letzten zehn Jahren ist die Zahl der Family Offices um mehr als das Dreifache gestiegen, was auf das wachsende Vermögen globaler Milliardäre und den zunehmenden Wunsch nach personalisierten, langfristigen Anlagestrategien zurückzuführen ist.

Dieser Anstieg ist besonders in Regionen wie Europa und Nordamerika zu beobachten, wo Family Offices die Märkte durch Direktinvestitionen in Private Equity, Immobilien und innovative Sektoren wie Technologie und nachhaltige Energie beeinflussen.

Allein in Europa widmen sich Family Offices zu einem erheblichen Teil nachhaltigen und wirkungsorientierten Investitionen. Dieser Schwerpunkt steht im Einklang mit dem allgemeinen europäischen Trend zu verantwortungsbewusstem Investieren und macht Family Offices zu wichtigen Akteuren, die die Zukunft des Finanzwesens vorantreiben.

Die gute Nachricht ist, dass Family Offices, die ihren Einfluss weiter ausbauen, zunehmend mit einem Private Equity Operating Partner um ihre Investitionsstrategien zu optimieren und das Wachstum ihrer Portfoliounternehmen zu fördern.

Dies ist eine einzigartige Gelegenheit für Sie und alle, die erhebliche Investitionen in ihr Unternehmen tätigen wollen, einen Teil dieses Kapitals zu erhalten.

Und wenn Sie sich nicht sicher sind, wie Sie die Beziehungen zu Investoren pflegen und Kapital beschaffen sollen, lassen Sie sich nicht von den Informationen überwältigen. Sehen Sie sich das Video "10 Strategien zur Kapitalbeschaffung und zum Management von Investorenbeziehungen - Leitfaden für Anfänger" an und machen Sie sich bereit, das benötigte Geld zu beschaffen!

Da ich persönlich mehr als $4 Mio. Euro von Family Offices und Angels aufgebracht habe, kenne ich die Besonderheiten der Skalierung von Unternehmen mit Hilfe von Investitionen. Wenn Sie bereit sind, den Sprung zu wagen, Kontaktieren Sie unsund Sie erhalten fachkundigen Rat, wie Sie ohne große Risiken Kapital beschaffen können.