When we think about private equity, we often imagine massive buyouts of billion-dollar companies. However, Middle Market Private Equity (MM PE) is a vibrant segment equally impactful, driving economic growth and innovation.

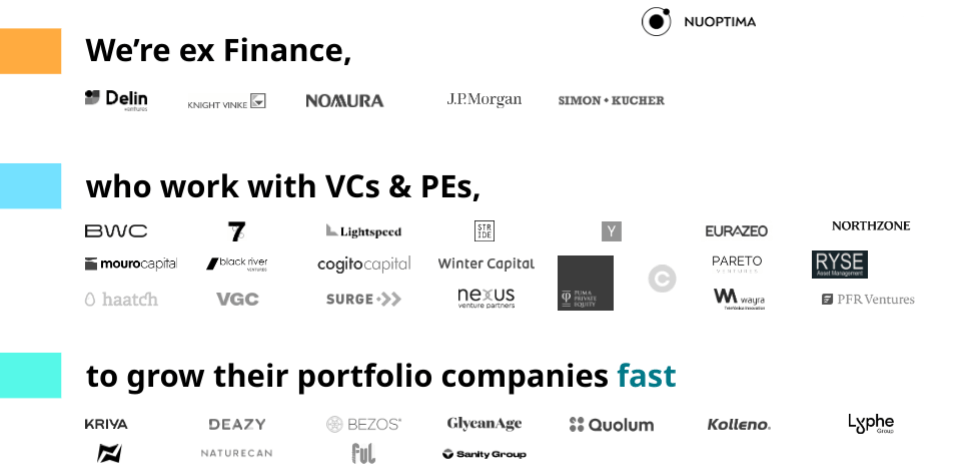

At NUOPTIMA, our work with PE funds and their portfolio companies has given us deep insights into value creation. This experience, combined with our passion for private equity, inspired us to compile this list. As industry insiders, we know the importance of finding partners who significantly impact growth and success. By leveraging our expertise in private equity value creation, we help our clients unlock their full potential and achieve sustainable growth.

Like our analyses of top private equity funds in London and lower mid market PE firms, this article explores the middle market PE segment, its attractiveness, investment process, and benefits. We then list 26 top middle market PE firms excelling in value creation. This guide is crafted for CEOs and founders looking to navigate the middle market PE universe with confidence.

Our list delves into various facets of these private equity firms:

- Their investment style, including preferences for complete buyouts or minority investments, as well as their industry and geographic focuses and typical deal sizes.

- An overview of significant portfolio companies.

- Essential firm information, such as the founding year, number of investment professionals, assets under management, number of funds, and office locations.

- Illustrative examples of how they have added value to portfolio companies post-acquisition.

- Profiles of key investment professionals, especially those with media recognition.

- Recent exits, acquisitions, and insights from the firm’s senior leaders.

If you have suggestions or would like to make adjustments, please contact us here.

What is Middle Market Private Equity?

Middle market private equity refers to investments in companies that are too large to be considered small businesses but not quite large enough to be classified as big enterprises. These companies typically generate annual revenues between $100 million and $1 billion and have EBITDA ranging from $15 million to $75 million.

Market Segments and Criteria

Private equity firms are divided into segments based on the size of the businesses they target:

| Market Segment | Company Value | EBITDA |

| Lower Middle Market (LMM) | $10 million to $100 million | $2 million to $15 million |

| Middle Market (MM) | $100 million to $1 billion | $15 million to $75 million |

| Upper Middle Market (UMM) | $1 billion to $5 billion | $75 million to $200 million |

| Large Cap | Over $5 billion | Over $200 million |

Why Middle Market Private Equity is Attractive

Resilience and Growth Potential

Middle market companies have shown remarkable resilience during economic downturns. During the 2007-2009 financial crisis, these firms added jobs while larger companies were cutting back. This resilience, coupled with a strong growth trajectory, makes middle market firms attractive to investors.

Opportunities for Operational Enhancement

Middle market companies offer significant opportunities for operational improvements. Private equity firms can leverage these opportunities to implement technologies, streamline operations, and expand into new markets, driving value creation.

Flexibility and Agility

Middle market companies are often more flexible and agile compared to larger firms. This agility allows them to quickly adapt to market changes and capitalize on emerging opportunities. Their size makes them nimble enough to innovate and pivot their strategies effectively, which is a crucial advantage in today’s fast-paced business environment.

The Investment Process in Middle Market Private Equity

The process of investing in middle market companies involves several critical steps:

- Deal Sourcing and Due Diligence: Identifying potential investment opportunities requires extensive research and relationship-building. Due diligence is crucial to assess the financial health and operational efficiency of target companies.

- Valuation: Determining the value of a middle market company involves complex analysis, often using comparable company analysis (CCA) to gauge market value.

- Deal Structuring: Once a potential investment is identified, the deal is structured to include terms like purchase price, equity shares, and ownership transfers.

Benefits of Investing in Middle Market Private Equity

- High Potential for Returns: Due to their growth potential and operational efficiency, middle market companies can yield higher returns on investment (ROI).

- Portfolio Diversification: Smaller deal sizes allow private equity firms to spread their investments across multiple companies, mitigating risk and enhancing portfolio performance.

- Active Management: Middle market investments often allow for more active management and operational involvement, which can drive significant improvements and value creation. Private equity firms often hire operating partners to advise their portfolio companies. Sometimes, these partners step in to take on full-time operational roles within the business.

The Impact of Engineering Expertise in Middle Market Investments

In the dynamic world of private equity, understanding the role of different professionals is crucial, especially when it comes to technical expertise. Engineers types play an essential part in the success of various industries that middle market private equity firms often target. There are several types of engineers, each bringing specialized skills to the table. Mechanical engineers design and build machinery, while electrical engineers focus on systems and technology integration. Civil engineers are involved in infrastructure projects, ensuring that buildings and roads are safe and efficient. Software engineers contribute by developing innovative solutions for businesses, particularly in tech-driven sectors. Lastly, industrial engineers optimize systems and processes, enhancing productivity and reducing waste. These engineers help middle-market companies scale their operations, improve efficiency, and maintain competitive advantages in their respective fields.

Eager to expand your knowledge on private equity and value creation? Check out this insightful video by NUOPTIMA’s founder and CEO, Alexej Pikovsky, where he discusses eight powerful value creation strategies in private equity:

Top 26 Middle Market Private Equity Firms

Keen to explore more about Vista Equity Partners? Check out this YouTube video from Alexej below:

Nautic Partners

Investment Style: Nautic Partners focuses on middle-market private equity investments across various sectors including healthcare, industrials, and services. They emphasize a collaborative approach with management teams to drive growth through strategic initiatives, operational improvements, and targeted acquisitions. Their strategy includes a focus on long-term value creation and sustainable business practices.

Portfolio Companies: Nautic Partners’ portfolio includes companies such as Innovative Renal Care (helping people with kidney disease), VC3 Holding Company (managed IT and cybersecurity services), and GovHost Holding Company (a platform where officers can share information).

Founding Date: 1986

Number of Investment Professionals: Over 45

Number of Funds: 11

Assets Under Management: Approximately $9.5 billion

Value Addition Examples: Nautic Partners has significantly contributed to Spartech by supporting operational improvements to drive margin expansion and building add-on acquisitions, resulting in substantial growth. They also helped Oasis grow their customer base from 1,800 to 4,500 businesses through strategic add-on acquisitions and robust organic operational performance.

Key Investment Professionals and Contributions:

- Christopher J. Crosby, Managing Director: Chris specializes in the healthcare sector and has represented numerous investments for Nautic Partners, including Gaymar Holding Company, Angels of Care Pediatric Home Health, and Genova Diagnostics. He has been part of the team since 2001 and his education includes Boston College and Harvard Business School.

- Scott F. Hilinski, Managing Director: Scott has worked for Nautic Partners since 2000, and before that he worked at Fleet Equity Partners. His speciality is also the healthcare sector, and he has represented investments such as Innovative Renal Care, Summit Pharmacy Solutions, and Exalt Health.

- Mark C. Perlberg, Managing Director: Mark’s focus is on the services sector and his representative investments include VC3, GovHost, and DeepSeas. He has a plethora of experience spanning his career, including working at Western Union Financial Services, Margolis Chase, and John H. Harland Company. He has worked for Nautic Partners since 2020.

Recent Exits:

- Harrington Industrial Plastics: Sold to Bain Capital in October 2023 after making numerous improvements, such as enhancing the management team and helping them with three add-on acquisitions that diversified Harrington’s service offering.

- Spartech: Sold to The Jordan Company in 2021 after making operational improvements, realigning the sales organization by end market, and helping with add-on acquisitions.

Recent Acquisitions:

- Vallen Distribution: A distributor of indirect materials and stocks high-quality metalworking and MROP products, acquired in 2022.

Office Locations:

- Providence (Headquarters): 50 Kennedy Plaza, 17th Floor, Providence, RI 02903

- Additional Offices: None

Website: https://www.nautic.com

Quote: “We believe our success and growth is due to our ability to consistently execute our investment strategy while maintaining our culture.” – Scott Hilinski, Managing Director

First Capital Partners

Investment Style: First Capital Partners focuses on providing mezzanine debt and equity to businesses with EBITDA of $2 to $10 million and revenues of $10 to $100 million. Their investment strategy centers on partnering with management teams to facilitate growth, recapitalizations, and buyouts. They emphasize flexible capital solutions and value-added support to help companies achieve their strategic objectives.

Portfolio Companies: First Capital Partners’ portfolio includes companies such as ZEVAC (vendor and manufacturer of pipeline maintenance equipment), BedJet (sleep products brand), Trafera (reseller of K-12 computing solutions), and Digital Dental (dental lab equipment and supplies).

Founding Date: 2006

Number of Funds: 3

Value Addition Examples: First Capital Partners assisted Advantage Engineers by providing strategic guidance and positioning them for their next growth phase. During this investment period, Advantage Engineers saw their core telecommunications revenues grow by more than 300% and EBITDA grew by over 600% over a five-year period.

Key Investment Professionals and Contributions:

- Andrew Kemp, Partner: Andy has a strong background in mergers and acquisitions. Previously, he was CFO of Natura Pet Products, where he led its sale to Procter & Gamble, and has held roles at First National Mergers & Acquisitions and Government Properties Trust. Andy began his career at First National Bank of Omaha and holds a BA from Emory University and an MBA from Washington University in St. Louis.

- David McLeese, Partner: David has deep expertise in leveraged finance and mergers and acquisitions. Previously, he was a partner at Odin Capital Group and held senior roles as Managing Director at Bank of America and Vice President at Citicorp. David began his career as a credit analyst at the National Bank of Commerce and holds a BS from Nebraska Wesleyan University and an MBA from the University of Chicago.

- Young Park, Partner: Young has a background in private equity and leveraged finance. Before joining First Capital Partners, he co-managed a $300 million Special Opportunities Group at CapitalSource Finance and held roles at Cardinal Growth, Bank of America, and LaSalle Bank. Young holds a BS in accounting from Northern Illinois University and is a Certified Public Accountant (CPA).

Recent Exits:

- Advantage Engineers: Sold to Network Connex in 2021.

- Calcium Products: Sold to an affiliate of Sun Capital Partners in December 2020.

Recent Acquisitions:

-

- BedJet: Invested mezzanine debt and equity in January 2024.

- Hanson Lab Solutions: Invested mezzanine debt and equity in April 2023.

- Dakotaland Autoglass: Invested mezzanine debt and equity in October 2022.

Office Locations:

- Omaha (Headquarters): 6910 Pacific Street, Suite 204, Omaha, NE 68106

- Additional Offices: None

Website: https://www.firstcapitalpartners.com

Wynnchurch Capital

Investment Style: Wynnchurch Capital makes equity investments extending from $50 million to $750 million in businesses with $100 million to over $3 billion in yearly revenue. They target sectors such as consumer and food, building products and materials, and aerospace, defense, and government.

Portfolio Companies: Wynnchurch Capital’s portfolio includes companies such as Clyde Industries (a leading designer and manufacturer of sootblowers), Handgards (a distributor of foodservice products), and Labrie Environmental Group (a main manufacturer of refuse collection vehicles across North America).

Founding Date: 1999

Number of Investment Professionals: Over 20

Number of Funds: 6

Assets Under Management: Approximately $9.2 billion

Value Addition Examples: Wynnchurch Capital has helped Stampede Meat, such as through hiring a new COO, investing in increased automation, and increasing product breadth. Wynnchurch also helped U.S. Pipe and Foundry Company by addressing operational issues, adjusting their sales strategy, and making key acquisitions, leading to growth in both earnings and revenue.

Key Investment Professionals and Contributions:

- Frank G. Hayes, Managing Partner: Frank brings over 25 years of experience in private equity investing, corporate finance, and portfolio management. Previously, he was a Managing Director at Catalyst Equity Partners and GKH Partners. Frank began his career as a CPA at Price Waterhouse and holds a B.B.A. from the University of Michigan. He joined the team in 2001.

- John A. Hatherly, Founder and Managing Partner: John has over 30 years of experience in investments, including acquisitions, buyouts, and recapitalizations totaling over $15 billion. Before founding Wynnchurch in 1999, he held a senior role at GE Capital. He has played a main role in over 250 investments throughout his investment career.

- Christopher O’Brien, Managing Partner: Chris has over 25 years of private equity and management experience. He joined Wynnchurch in 2000 and previously worked in consulting. He has served on the board of directors for several of Wynnchurch’s past and present portfolio companies.

Recent Exits:

- Gyptech Technologies: Sale announced in December 2024.

- Infra Pipe Solutions: Sale also announced in December 2024.

- LPW Group Holdings: Exited to Oaktree Capital Management in March 2024.

Recent Acquisitions:

- ORS Nasco: Acquired from One Equity Partners in August 2024.

- Hydraulic Technologies: Acquired from SPX Flow to support their next growth phase in June 2024.

Office Locations:

- Rosemont (Headquarters): 6250 N. River Road, Suite 10-100, Rosemont, IL 60018

- Additional Offices: None

Website: https://www.wynnchurch.com

Quote: “…the firm’s proven investment approach, which combines focused sector expertise, a collaborative partnership philosophy, and a commitment to operational excellence to help portfolio companies achieve significant value creation.” – Frank Hayes, Managing Partner

Abry Partners

Investment Style: Abry Partners focuses on media, communications, and business and information services investments in middle market companies. They target investment sizes from $20 million to $200 million. They look for profitable companies with stable operations, including consistent revenue streams, competitive advantages, operational efficiency, strong cash flow generation, and diverse opportunities for growth and value creation.

Portfolio Companies: Abry Partners’ portfolio includes companies such as Anju (provider of data and application software), Freestar (advertising technology solutions provider for publishers online), and TeraSky (provider of digital transformation services).

Founding Date: 1989

Number of Investment Professionals: Over 64

Number of Funds: 4 fund strategies

Assets Under Management: Approximately $17 billion under active management

Value Addition Examples: Abry Partners has supported Innovisk by offering strategic insights, providing domain expertise and operating resources, leading to Innovisk expanding their global reach and making key investments to increase growth. Innovisk was sold in November 2024 to Ryan Specialty.

Key Investment Professionals and Contributions:

- Jay Grossman, Chair: Jay has extensive experience with overseeing investments in cable television, communications, business services, and data centers. He has located, supervised, and sold numerous brands in Abry’s sectors of focus. Jay previously held roles at Prudential Securities and Kidder, Peabody & Co., and holds an M.B.A. from Harvard Business School.

- C.J. Brucato, CEO: C.J. became Abry’s sole CEO in 2023 after successfully originating, overseeing, and selling investments in the firm’s key sectors. He previously worked at Prudential Securities and holds a B.S.E. in Civil Engineering and Operations Research from Princeton University.

- Brian St. Jean, Partner, Co-Head of Buyout Funds: Brian serves on the Flagship and Heritage fund investment committees. He focuses on managed IT services, human capital management, and tech-enabled services. Previously, he worked at PricewaterhouseCoopers and holds a B.S. in Business Administration from the University of Rhode Island.

Recent Exits:

- Innovisk: Sold to Ryan Specialty in November 2024.

Recent Acquisitions:

- Best Lawyers: The oldest and most respected lawyer ranking service globally, acquired in 2021.

- Centauri Health Solutions: Acquired a majority stake in 2020.

Office Locations:

- Boston (Headquarters): 888 Boylston Street, Suite 1600, Boston, MA 02199

- Additional Offices: Charlotte, London

Website: https://www.abry.com

Court Square Capital Partners

Investment Style: Court Square Capital Partners specializes in middle-market investments across various sectors, including business services, healthcare, industrials, and technology. They emphasize partnering with management teams, families, and founders to create long-term value and display market leadership. Their strategy is rooted in forming partnerships based on integrity, trust, and transparency. Their target criteria is an equity of $75 million-$350 million and enterprise value of $150 million-$1.5 billion.

Portfolio Companies: Court Square Capital’s portfolio includes companies such as Medical Knowledge Group (a provider of medical communications and education services), Power Digital (a digital performance marketing agency), DISA (a provider of employee screening and compliance services), and AHEAD (a provider of enterprise cloud solutions).

Founding Date: 1979

Number of Investment Professionals: Over 35

Number of Funds: 5

Assets Under Management: $8.9 billion as of June 2024

Value Addition Examples: Court Square Capital Partners has significantly contributed to the growth of companies such as AHEAD. Over five years of collaboration, this portfolio company saw revenues increase from $365 million to $1.3 billion. AHEAD also acquired four firms and saw their professional services business enjoy an average annual growth rate of 41%.

Key Investment Professionals and Contributions:

-

- Christopher Bloise, President & Managing Partner: Christopher focuses on Communications and Technology investments. Joining the firm in 2003, he has been involved in many notable exits, including AHEAD, Mosaic Sales Solutions, and IWCO Direct. He also currently sits on the boards of numerous current portfolio companies including Virtium and Smart City.

- David Thomas, Co-Founder and Senior Partner: David has been a member of the Investment Team since 1980 and throughout this time has been involved in multiple noteworthy exits, such as Conterra Ultra Broadband, Harvard Drug Group, and Newmarket. He also sits on the Leadership Council for the Yale School of Public Health and currently serves on numerous boards, such as Data Axle and Golden State Medical Supply.

- Joseph Silvestri, Co-Founder, Managing Partner, and Head of Industrials: Joseph is Chairman of the Investment Committee and Head of the Industrials sector, with over three decades of experience since joining the Investment Team in 1990. He currently serves on the boards of companies such as Chauvet, Kodiak Building Partners, and PlayCore. His leadership has contributed to notable exits, including ERICO, Pike Corporation, and Worldspan Technologies.

Recent Exits:

- Medical Knowledge Group: Sold to Novo Holdings in 2022 after helping MKG achieve their strategic objectives over a three-year collaboration.

- NDC: Exited in 2021 to Platinum Equity after a five-year collaboration where Court Square helped NDC grow its product lines, end markets, and varied customer base.

Recent Acquisitions:

-

- Velosio: Investment made in March 2024.

- Team Select Home Care: Strategic capital investment made in May 2023.

- Five Star Parks & Attractions: Strategic capital investment made in March 2023.

Office Locations:

- New York (Headquarters): 299 Park Avenue, 35th Floor, New York, NY 10171

- Additional Offices: None

Website: https://www.courtsquare.com

Quote: “At Court Square, we take pride in partnering with founders, families and management teams to drive long term value creation.” – Christopher Bloise, President & Managing Partner

American Securities

Investment Style: American Securities focuses on acquiring market-leading North American companies with annual revenues typically varying from $200 million to $2 billion. They focus on various industries, including healthcare, industrial, and consumer. They emphasize partnering with existing management teams to create long-term success.

Portfolio Companies: American Securities’ portfolio includes companies such as Chromaflo Technologies (a provider of colorant technology solutions), Royal Adhesives & Sealants (a manufacturer of adhesives and sealants), and Henry Company (a manufacturer of roofing and building envelope products).

Founding Date: 1994

Number of Funds: 9

Assets Under Management: Approximately $26 billion

Value Addition Examples: American Securities assisted Milk Specialities Global in creating efficiencies and supporting volume growth of over 70%, which meant their earnings almost doubled. Another example is how American Securities assisted Acuren by enabling them to further their main brand within inspection services, helping to grow their market-leading position.

Key Investment Professionals and Contributions:

- Michael Fisch, Founder and CEO: Michael has been CEO of American Securities since inception. He previously held roles at Goldman Sachs, Bain & Company, and two private equity funds, building extensive expertise in private equity and strategic leadership. Michael is also a guest lecturer at Stanford University’s Graduate School of Business and a member of Dartmouth College’s President’s Leadership Council.

- Kevin Penn, Managing Director: Kevin joined American Securities in 2009 and brings decades of leadership and industry expertise. He serves as Chairman of the Board for several companies, including Conair, Foundation Building Materials, and Trace3, and is a Director at Blue Bird and CS Energy. Before joining American Securities, Kevin founded and led ACI Capital Co. His industry expertise spans multiple sectors, including the automotive, financial services, technology, and industrial sectors.

- Mark Lovett, Managing Director: Mark joined the team in 2007 and serves as Chairman of the Board for r-pac, as well as a Director for FleetPride, Vibrantz Technologies, and United FP. Prior to joining, he worked at UBS in healthcare investment banking. Mark’s industry expertise includes distribution and industrial products & services sectors.

Recent Exits:

- Acuren: Sold in July 2024 to Admiral Acquisition Limited.

- Milk Specialties Global: Sold in February 2023 to Butterfly.

Recent Acquisitions:

- Aramsco: Acquired from Odyssey Investment Partners in October 2023.

- Meridian Adhesives Group: Acquired from Arsenal Capital Partners in September 2022.

Office Locations:

- New York (Headquarters): 590 Madison Avenue, 38th Floor, New York, NY 10022

- Additional Offices: Shanghai

Website: https://www.american-securities.com

Cortec Group Management Services

Investment Style: Cortec Group focuses on acquiring and managing middle-market companies in the U.S. and Canada, particularly those in the healthcare, consumer, and specialty sectors. They aim to drive growth through operational improvements, strategic acquisitions, and management partnerships. Their target characteristics are companies with free cash flow and robust gross margins, with an EBITDA of $10-$50 million+ and $100-$500 million equity per platform.

Portfolio Companies: Cortec Group’s portfolio includes companies such as Groome Transportation (a provider of airport shuttle and transportation services), Companion Pet Partners (a veterinary hospital platform), and Chauvet (a manufacturer of professional lighting products).

Founding Date: 1984

Number of Funds: 8

Assets Under Management: Approximately $6.4 billion

Value Addition Examples: A great example of value creation from Cortec Group is when they assisted Community Veterinary Partners over a four-year partnership. The company initially had 16 clinics, and by exit, they had over 70. Cortec Group also helped Window Nation by tripling the size of their business within a four-year period. A further example is how they helped YETI evolve from a one-product cooler business into a household name.

Key Investment Professionals and Contributions:

- David L. Schnadig, Co-President: Dave joined Cortec in 1995. He previously held roles at SunAmerica, Lehman Brothers, and Cresap, McCormick & Paget, with expertise in mergers, acquisitions, and asset management. Dave currently serves on the boards of Enthusiast Auto Holdings, Groome Transportation, and Pink Lily, among others.

- Michael Najjar, Managing Partner: Mike joined Cortec in 2004 and previously, he was a Managing Director at Cornerstone Equity Investors and an investment banker at Donaldson, Lufkin & Jenrette. Mike serves on the boards of companies such as A1 Garage Door Service, Four Seasons Heating & Air Conditioning, and Rotating Machinery Services.

- Jonathan A. Stein, Managing Partner: Before joining Cortec in 2000, Jon was a Principal at Three Cities Research, focusing on acquisitions and portfolio management. He currently serves on the boards of Duggal Visual Solutions, Enthusiast Auto Holdings, and Groome Transportation.

Recent Exits:

-

- Chauvet: Exited in November 2023.

- Window Nation: Sold in July 2021.

- Canadian Hospital Specialities: Sold in April 2021.

Recent Acquisitions:

- Duggal Visual Solutions: Growth capital investment made in October 2024.

- A1 Garage Door Service: Growth recapitalization completed in December 2022.

- Four Seasons Heating & Air Conditioning: Growth recapitalization completed in November 2022.

Office Locations:

- New York (Headquarters): 140 East 45th Street, 43rd Floor, New York, NY 10017

- Additional Offices: None

Website: https://www.cortecgroup.com

Graham Partners

Investment Style: Graham Partners invests in technology-driven, innovative advanced manufacturing companies in the middle market, primarily based in North America, with EBITDA between $10 and $50 million and margins of 10% or higher.

Portfolio Companies: Graham Partners’ portfolio includes companies such as Tidel (a manufacturer of cash management systems), OptConnect (a distributor of all main IoT hardware manufacturers), and EasyPak (a manufacturer of plastic packaging solutions).

Founding Date: 1988

Number of Funds: 6

Assets Under Management: $6.4 billion

Value Addition Examples: Graham Partners has significantly supported Desser Aerospace in completing three add-on acquisitions, which allowed the firm to expand geographically into higher-margin and faster growing areas. Graham also assisted the company in optimizing operations, facility expansion, and gaining fresh business. Graham Partners also assisted Mercer Foods, such as by expanding its blue-chip customer base, completing a major facility expansion, optimizing the packaging process, and more, all of which resulted in Mercer’s revenue improving by 121% during the holding period.

Key Investment Professionals and Contributions:

- Steven Graham, CEO and Senior Managing Principal: Steven oversees all aspects of the firm’s activities, including evaluation, monitoring, investment sourcing, and divestiture, as well as managing its operations group. Steven developed Graham Partners’ operations-centric focus, established its investment themes and criteria, and spearheaded the firm’s strategy of investing in conversion plays within advanced manufacturing and industrial technology.

- Andrew Snyder, Managing Principal: Andrew plays a key role in Graham Partners’ investment process, contributing to sourcing, structuring, and exiting investments while collaborating with portfolio companies to create long-term value. A member of the Buyout and Growth Investment Committees, he also oversees Commercial Bakeries and Woodland Foods and leads the firm’s focus on the consumer and food manufacturing subsector.

- Josh Wilson, Managing Principal: Josh oversees key aspects of Graham Partners’ investment process, including sourcing, structuring, and exiting investments, while working closely with portfolio companies to drive value creation. He serves on multiple investment committees and has primary oversight of E Tech and Rhythmlink, with a focus on the healthcare and life sciences subsector. Before joining Graham Partners, Josh worked in global investment banking at Chase Securities.

Recent Exits:

- Desser Aerospace: Sold in July 2023.

- Giraffe Foods: Divested in December 2021.

- Mercer Foods: Divested in December 2021.

Recent Acquisitions:

- Tulkoff Food Products: Acquired in October 2024.

- E Tech Group: Acquired in April 2024.

- Bite: Growth equity investment in February 2024.

Office Locations:

- Newtown Square (Headquarters): 3811 West Chester Pike, Building 2, Suite 200, Newtown Square, PA 19073

- Additional Offices: None

Website: https://www.grahampartners.net

Quote: “We believe in the power of partnering with forward-thinking entrepreneurs who are committed to fostering innovation within their businesses” – Steven Graham, CEO and Senior Managing Principal

Sentinel Capital Partners

Investment Style: Sentinel Capital Partners invests in niche market leaders across consumer, industrial, business, and healthcare sectors, focusing on asset-light business models with up to $80 million EBITDA. Equity investments can reach up to $400 million and include both control and non-control structures.

Portfolio Companies: Sentinel Capital’s portfolio includes companies such as Pet Supplies Plus (a retail chain of pet stores), Holley Performance Products (an automotive performance company), Huddle House (a casual dining restaurant chain), and Chase Doors (a manufacturer of specialty door systems).

Founding Date: 1995

Number of Investment Professionals: Over 35

Number of Funds: 7 private equity funds and 2 structured capital funds

Value Addition Examples: Sentinel Capital Partners assisted Chase Doors by helping them complete two add-on acquisitions that evolved the business into a clear market leader. After almost four years of working together, Chase Doors doubled their revenue, tripled EBITDA, and achieved all initial growth aims. Sentinel also assisted PlayCore by completing 14 add-on acquisitions, expanding distribution reach, and more than doubling revenue and EBITDA, among other achievements.

Key Investment Professionals and Contributions:

- John F. McCormack, Co-Founder and Senior Partner: John has over 30 years of experience in middle market private equity. Previously, he was Vice President at Smith Barney’s private equity affiliate and worked at Coopers & Lybrand. John has served on over 25 previous boards, and currently serves on a handful of current boards including SmartSign and TriMech.

- David S. Lobel, Founder and Managing Partner: David has over 40 years of experience in middle market private equity. Before founding Sentinel, he spent 15 years at Smith Barney’s private equity affiliate and worked as a Consultant at Bain & Company. David holds advanced degrees from Stanford University and serves on its Graduate School of Business Advisory Council.

- C. Scott Perry, Partner: Scott joined the firm in 2004 after working in the M&A Group at Wachovia Securities. He has extensive experience in middle market private equity and currently serves on boards including MCA and UBEO Business Services. He has a BS in Finance and Accounting (with honors) from the University of Virginia.

Recent Exits:

- ECM Industries: Sold to nVent Electric in May 2023 for $1.1 billion.

- Apex Companies: Sold to Morgan Stanley Capital Partners in January 2023.

- Nekoosa: Sold in November 2022 to a strategic buyer.

Recent Acquisitions:

- Market Performance Group: Acquired in January 2024.

- Online Labels Group: Acquired in December 2023.

- High Bar Brands: Acquired in December 2023.

Office Locations:

- New York (Headquarters): One Vanderbilt Avenue, 53rd Floor, New York, NY 10017

- Additional Offices: None

Website: https://www.sentinelpartners.com

Quote: “Over the course of 27 years, Sentinel has established a consistent record of growing and improving midmarket businesses by tackling financial and operational complexity while embracing partnerships with management teams” – John F. McCormack, Co-Founder and Senior Partner

Industrial Opportunity Partners

Investment Style: Industrial Opportunity Partners (IOP) invests $15–$100 million equity in middle-market companies across North America, targeting businesses with $50–$500 million in revenue and $5–$50 million in EBITDA. IOP focuses on a range of industries, including transportation, building products, and consumer goods manufacturing.

Portfolio Companies: IOP’s portfolio includes companies such as Union Corrugating Company (a manufacturer of metal roofing systems and roofing components), Toledo Molding & Die (a provider of automotive plastic components), and Monroe Truck Equipment (a designer and manufacturer of specialized truck equipment).

Founding Date: 2005

Number of Investment Professionals: Over 10

Number of Funds: 4

Value Addition Examples: IOP has helped Union Corrugating Company add value through strategies such as expanding the platform geographically, adding new product categories, and increasing low-cost manufacturing capacity. They also guided Monroe Truck Equipment in reducing purchasing costs, expanding manufacturing capacity, and capitalizing on identified growth opportunities.

Key Investment Professionals and Contributions:

-

- David Dorfman, Managing Director: David, at IOP since 2010, has over 17 years of experience in private equity and investment banking. He is in charge of deal sourcing, execution, and portfolio management, leveraging prior roles at Harris Williams & Co. and National City Capital Markets.

- Bob Vedra, Senior Managing Director: At IOP since 2005, Bob has over 20 years of experience in domestic and international transactions, including corporate carve-outs and recapitalizations. He co-manages the firm’s operations, sources and executes deals, and oversees portfolio investments, building on prior roles at a Chicago-based private equity firm and GE Capital’s Merchant Banking group.

- Michael Hering, COO and CFO: Michael, at IOP since 2006, has over 20 years of experience in private equity and financial leadership. He oversees portfolio monitoring, investor relations, valuations, compliance, banking, and accounting, leveraging his earlier experience in deal sourcing and portfolio management.

Recent Exits:

- United Poly Systems: Sold to Atkore in June 2022.

- Midwest Paper Group: Sold to McKinley Paper Company in February 2022.

- Union Corrugating Company: Sold to Cornerstone Building Brands in December 2021.

Recent Acquisitions:

-

- Transcendia: Acquired in May 2024. IOP intends to provide operating resources and a reliable, long-term capital structure to support the company for its next growth phase.

- Harvest Food Group: Acquired in May 2023 with the intention of supporting the existing management team to increase profits and continue their robust growth trajectory.

- N.B. Handy Company: Acquired in May 2022 to support the existing management team as the business adjusts from family ownership to PE backing.

Office Locations:

- Evanston (Headquarters): 1603 Orrington Avenue, Suite 700, Evanston, IL 60201

- Additional Offices: None

Website: https://www.iopfund.com

Quote: “Our disciplined, focused investing style allows us to identify attractive opportunities in a variety of situations and market conditions.” – Robert Vedra, Senior Managing Director

TA Associates

Investment Style: TA Associates focuses on partnering with high-quality companies across business services, consumer, healthcare, financial services, and technology sectors, leveraging deep industry expertise and a global network. Equity investments range from $100 million to $600 million, targeting businesses valued from $150 million to over $3 billion, with capital typically used for shareholder liquidity, growth initiatives, and acquisition financing.

Portfolio Companies: TA Associates’ portfolio includes companies such as Interswitch (a digital payments company in Africa), Backstage (an online subscription talent platform), AffiniPay (a provider of payment solutions for professionals), and Russell Investments (a global investment management firm).

Founding Date: 1968

Number of Investment Professionals: Over 160

Number of Funds: Many, including debt funds and flagship private equity funds

Assets Under Management: Over $45 billion

Value Addition Examples: One great example of how TA Associates added value is with Amplify Snack Brands (formerly SkinnyPop Popcorn). During TA’s investment, the business expanded its snack platform with numerous acquisitions. They also sold their products across many countries including in Asia, Australia, Europe, and North America. A few years after TA’s investment, Amplify Snack Brands was acquired by The Hershey Company.

Key Investment Professionals and Contributions:

- Brian J. Conway, Senior Advisor: Brian has 40 years of private equity expertise and leadership at TA Associates, where he has been instrumental in shaping the firm’s success. As a former Chairman of the Executive Committee and Co-Managing Partner, he held instrumental roles on the Management, Core Investment, and Portfolio Committees. During his tenure, he helped grow TA’s investments from $50 million to over $6 billion a year and he has also been actively involved in over 100 closed growth company investments.

- Michael Libert, Managing Director: Mike specializes in software investments in North America. To date, he has co-sponsored or led 17 platform investments, facilitated over 275 add-on acquisitions, and contributed to closing investments totaling over $5.8 billion. Mike also has experience with cross-border deals in over 20 countries and five public-to-private transactions.

- Ajit Nedungadi, CEO: Ajit leads the firm’s investment strategy and overall management. Since joining TA in 1999, he founded its European operations in 2003, which have invested over $9 billion in equity capital. To date, Ajit has sponsored 28 investments totaling over $3.5 billion and contributed to over 150 investment decisions. He chairs the Core Investment Committee and serves on several other key committees.

Recent Exits:

- Procare Solutions: Sold to Roper Technologies for $1.86 billion in January 2024.

- Honan Insurance Group: Sold to Marsh in December 2023.

Recent Acquisitions:

-

- Certinia: Invested in November 2024.

- Vee Healthek: Strategic growth investment in November 2024.

- Solifi: Majority investment announced in October 2024.

Office Locations:

- Boston (Headquarters): 200 Clarendon Street, 56th Floor, Boston, MA 02116

- Additional Offices: Menlo Park, London, Mumbai, Hong Kong, Austin

Website: https://www.ta.com

Quote: “For more than fifty years, TA has been committed to helping our portfolio companies scale sustainably and deliver lasting value” – Ajit Nedungadi, CEO

Marlin Equity Partners

Investment Style: Marlin Equity Partners focuses on software, technology, healthcare, services, and industrial technology, targeting businesses with $10 million to $2 billion in revenue. They prioritize companies with strong customer bases, recurring revenue, and defensible market positions, often in fragmented industries with consolidation potential. Marlin specializes in growth equity, corporate divestitures, management buyouts, public-to-private transitions, and special situations, including underutilized or non-core assets, regardless of current profitability.

Portfolio Companies: Marlin Equity Partners’ portfolio includes companies such as QualiTest (software testing services), Aprimo (marketing operations software), Hootsuite (social media management platform), and Bluegarden (payroll and HR administration software).

Founding Date: 2005

Number of Investment Professionals: Over 50

Number of Funds: 9

Assets Under Management: Over $7.6 billion

Value Addition Examples: Marlin Equity Partners assisted Verisae with numerous initiatives, including developing a strategic plan to expand their product solution set and customer base, expanding the platform’s capabilities, and successfully completing numerous add-on acquisitions. This resulted in Verisae realizing significant year-over-year growth and it made them into a recognized leader across numerous sectors.

Key Investment Professionals and Contributions:

- David McGovern, Founder, Chairman, and CEO: As Chairman of the Executive and Investment Committees, David leads the firm’s strategic vision, ensuring adherence to its investment principles and governance. With a hands-on approach, he provides insight and oversight for all investment and portfolio decisions, driving Marlin’s global success.

- Nick Kaiser, Co-Founder and Senior Managing Director: Nick oversees investment activities and firm management and serves on the Executive and Investment Committees. He is responsible for strategic initiatives, deal origination, due diligence, executing transactions, and portfolio management, with extensive experience in enterprise software acquisitions, take-privates, corporate divestitures, and growth equity investments.

- Peter Spasov, Senior Managing Director: Peter plays a central role in managing the firm’s operations and investment activities. As a member of the Executive and Investment Committees, he oversees strategic initiatives, deal origination and structuring, investment policy, and portfolio management. With over 20 years of experience, including prior roles at Northrop Grumman, he actively contributes to Marlin’s success and serves on the boards of multiple portfolio companies.

Recent Acquisitions:

-

- Radar Healthcare: Majority growth investment in November 2024.

- Baxter Planning: Majority growth investment in May 2024.

- Treasury Intelligence Solutions (TIS): Majority growth investment agreed in March 2024.

Office Locations:

- Hermosa Beach (Headquarters): 1301 Manhattan Avenue, Hermosa Beach, CA 90254

- Additional Offices: London

Website: https://www.marlinequity.com

Quote: “We are proud to have built a successful global organization that is supported by a top-notch institutional investor base of long-standing existing and new limited partners, and a talented team of professionals with deep domain expertise across our core industries.” – David McGovern, Founder, Chairman, and CEO

Monomoy Capital Partners

Investment Style: Monomoy Capital Partners focuses on manufacturing, distribution, and services businesses, with a strong emphasis on family-owned companies, corporate carve-outs, and take-private transactions. Targeting North American companies with $100M to $2B+ in revenue and $20M to $200M+ in EBITDA, Monomoy invests in both equity and debt securities to drive value creation.

Portfolio Companies: Monomoy Capital Partners’ portfolio includes Liberty Safe (manufacturer of residential safes), Japs-Olson (direct mail and custom print solutions provider), and Jason (an industrial holding company).

Founding Date: 2005

Number of Funds: 5

Assets Under Management: Over $5 billion

Value Addition Examples: Monomoy helped Sportech through a four-year partnership. During this time, Sportech went through operational improvements for cost-effectiveness and increased productivity, and doubled its production capacity. Sportech was later sold to Patrick Industries for approximately $315 million.

Key Investment Professionals and Contributions:

- Daniel Collin, Founding Partner and Co-CEO: Dan guides the firm’s investment strategy, engages with investors, and collaborates with portfolio company managers to help achieve transformative growth. Before founding Monomoy, Dan worked at KPS Capital Partners and as an investment banker at JP Morgan Chase, focusing on industrial businesses.

- Justin Hillenbrand, Founding Partner and Co-CEO: Justin excels at transforming middle-market companies and driving continuous improvement within the firm. With extensive experience guiding management teams through strategic decisions, Justin is passionate about acquiring and revitalizing businesses. Before founding Monomoy, he worked at KPS Capital Partners and Prudential Capital Group’s mezzanine lending platform. Justin holds a B.S. in Finance from Boston College, where he serves on the Board of Trustees.

- Jaime Forsyth, Partner and Head of Investment Team: Jaime has been with the firm since 2008 and has led some of its most successful transactions. In addition to managing deal execution, she oversees the investment team and drives various continuous improvement initiatives. Recognized as a leader in private equity, Jaime has received honors such as Mergers & Acquisitions’ Most Influential Women in Mid-Market M&A (2024) and The Wall Street Journal’s Women to Watch in Private Equity (2023).

Recent Exits:

- Sportech: Sold to Patrick Industries for approximately $315 million in January 2024.

- Shaw Development: Sold to Madison Dearborn Partners in October 2023.

Recent Acquisitions:

-

- Oliver Packaging & Equipment: Acquired in November 2024.

- Waupaca Foundry: Acquired from Proterial in March 2024.

- EnviroTech Services: Acquired in January 2024.

Office Locations:

- Greenwich (Headquarters): 1 Greenwich Office Park, Building 1S, 2nd Floor, Greenwich, CT 06831

- Additional Offices: New York

Website: https://www.mcpfunds.com

Quote: “Looking forward, we remain committed to being the partner of choice for middle-market businesses seeking to reach their full potential.” – Dan Collin, Founding Partner and Co-CEO

Wellspring Capital Management

Investment Style: Wellspring Capital Management transaction types include private company buyouts, add-on acquisitions, public-to-private transactions, industry consolidations, and corporate carve-outs. Targeting businesses with $100M–$1B in enterprise value and $20M–$100M in EBITDA, the firm invests across sectors such as healthcare services, general industrial, business services, packaging, and consumer/restaurants. With a North American focus, Wellspring is a control investor.

Portfolio Companies: Wellspring’s portfolio includes Crosman Corporation (airgun products designer, manufacturer, and marketer), ProAmpac (flexible packaging company), Help at Home (home care services), and Checkers Drive-In Restaurants (quick-service restaurants).

Founding Date: 1995

Number of Funds: 8

Value Addition Examples: Wellspring assisted National Seating & Mobility (NSM) by growing them into a market leader, executing 5 add-on acquisitions and adding 35 branches. The company is well-positioned to be an industry leader for the long-term. Wellspring also helped Cleaver-Brooks in growing their product lines, reducing costs through lean and procurement strategies, and enforcing an advanced sales and marketing plan.

Key Investment Professionals and Contributions:

- Alexander E. Carles, Managing Partner, Co-President: Alex has been with the firm since 2001 and became a Partner in 2007. As a member of the investment committee, he has led numerous acquisitions and divestitures across multiple industries. Alex founded Wellspring’s healthcare effort and actively oversees portfolio companies such as Help at Home, Rayus, and Caring Brands International.

- John E. Morningstar, Managing Partner and Co-President: John joined the firm in 2007 and became a Partner in 2011. As a member of the investment committee, he has led numerous transactions, including ProAmpac, Hoffmaster, and SupplyOne, and played a key role in Wellspring’s stressed/distressed credit investments. John focuses on the manufactured products and consumer sectors and directs the firm’s packaging investment strategy.

Recent Exits:

- Paragon Films: Sold to Rhône Group in December 2021.

Recent Acquisitions:

- Caring Brands International: Acquired in October 2021.

- Rohrer Corporation: Acquired in March 2021.

- Cadence Petroleum Group: Acquired in October 2020.

Office Locations:

- New York (Headquarters): 605 Third Avenue, 44th Floor, New York, NY 10158

- Additional Offices: Palm Beach

Website: https://www.wellspringcapital.com

Quote: “The firm has significant momentum and an exceptional team that is committed to delivering strong returns for our investors and all of their constituencies.” – John Morningstar, Managing Partner and Co-President

Thoma Bravo

Investment Style: Thoma Bravo focuses on providing private equity, growth equity, and credit investments, primarily in the software and technology sectors. The firm employs a “buy-and-build” strategy, leveraging its deep sector knowledge to drive operational excellence, strategic growth initiatives, and add-on acquisitions, which results in long-term value creation for its portfolio companies.

Portfolio Companies: Thoma Bravo’s portfolio includes companies such as Applitools (AI testing platform), AppOmni (SaaS security management), Apryse (digital content processing technology), and Apttus (quote-to-cash software solutions).

Founding Date: 2008

Number of Funds: 15+

Assets Under Management: Over $166 billion as of September 2024

Value Addition Examples: One example of how Thoma Bravo has created value is with Instructure. During the four-year partnership, the firm was prepared for public markets, was successfully listed, became a market-leading platform, and completed seven acquisitions. At the time of exit, Instructure was valued at around $4.8 billion.

Key Investment Professionals and Contributions:

- Orlando Bravo, Founder and Managing Partner: Orlando has been instrumental in establishing the firm as a leader in software buyouts. He has overseen more than 500 acquisitions totaling approximately $265 billion in transaction value and directs the firm’s strategy with a focus on innovation and performance. Recognized as “Wall Street’s best dealmaker” by Forbes and “Private equity’s king of SaaS” by the Financial Times, Orlando has shaped Thoma Bravo into a global private equity powerhouse.

- Holden Spaht, Managing Partner: Based in San Francisco, Holden focuses on sourcing and executing new investments, driving portfolio growth as an active board member, and contributing to the management of the firm.

- Seth Boro, Managing Partner: Also based in San Francisco, Seth leads the firm’s infrastructure software and cybersecurity strategy, oversees new investments, supports portfolio growth as a board member, and contributes to firm management. He became a Managing Partner in 2013.

Recent Exits:

- Veriforce: Sold in December 2024 to Apax Partners.

- Instructure: Sold in November 2024.

- Imperva: Sold to Thales in December 2023.

Recent Acquisitions:

-

- USU Product Business: Acquired in December 2024.

- Darktrace: Acquired in October 2024.

- Everbridge: Acquired in July 2024.

Office Locations:

- Chicago (Headquarters): 110 N. Wacker Drive, 32nd Floor, Chicago, IL 60606

- Additional Offices: Miami, San Francisco, New York, Dallas, London

Website: https://www.thomabravo.com

Quote: “Innovation sets the foundation at Thoma Bravo. You see it in action every day.” – Carl Thoma, Founder and Managing Partner

Check out this short video below from our Founder Alexej for more insights on Thoma Bravo:

Additionally, are you interested in the buy-and-build strategy as adopted by Thoma Bravo? Find out more in this video below, also from Alexej:

Looking to expand your knowledge even further? Enjoy this video on debunking private equity myths to supercharge your knowledge and gain invaluable insights:

Conclusion

Middle-market private equity firms are essential drivers of economic progress, providing the capital and expertise needed to transform mid-sized companies into competitive market leaders. These firms enhance operational efficiencies, foster innovation, and support strategic growth across diverse industries worldwide.

At NUOPTIMA, we collaborate closely with middle-market private equity funds and their portfolio companies. Our expertise and dedication to value creation help businesses navigate the complexities of the private equity landscape, ensuring they reach their strategic goals and achieve sustainable growth.

Book a free discovery call with NUOPTIMA to explore how we can support your business objectives and drive value in the competitive world of private equity.