عندما نفكر في الأسهم الخاصة، غالبًا ما نتخيل عمليات الاستحواذ الضخمة لشركات بمليارات الدولارات. ومع ذلك، فإن الأسهم الخاصة في السوق الوسطى (MM PE) هي قطاع حيوي مؤثر بنفس القدر، حيث تقود النمو الاقتصادي والابتكار.

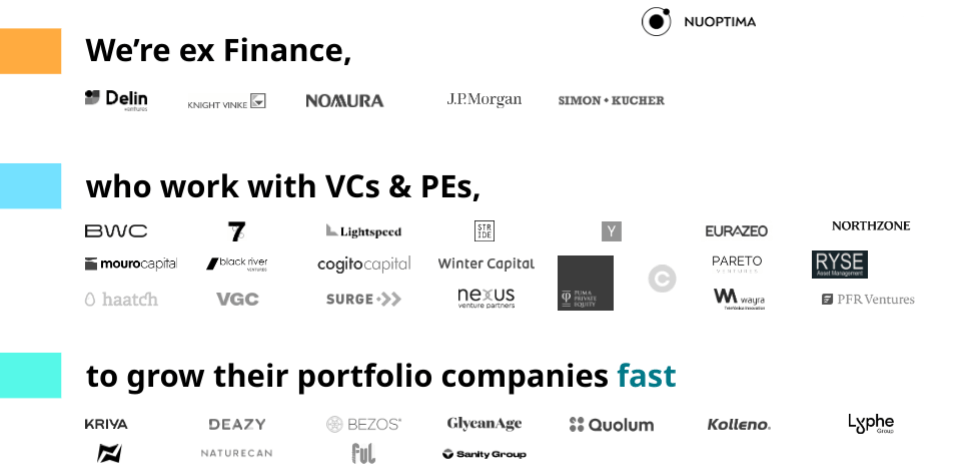

في NUOPTIMA، منحنا عملنا مع صناديق الأسهم الخاصة وشركات محافظها الاستثمارية رؤى عميقة حول خلق القيمة. وقد ألهمتنا هذه التجربة، بالإضافة إلى شغفنا بالأسهم الخاصة، لتجميع هذه القائمة. وباعتبارنا من المطلعين على الصناعة، فإننا ندرك أهمية إيجاد شركاء يؤثرون بشكل كبير على النمو والنجاح. ومن خلال الاستفادة من خبرتنا في تحقيق قيمة الأسهم الخاصةنساعد عملاءنا على إطلاق العنان لإمكاناتهم الكاملة وتحقيق النمو المستدام.

مثل تحليلاتنا لأفضل صناديق الأسهم الخاصة في لندن و شركات الأسهم الخاصة في السوق المتوسطة الأدنى من السوق المتوسطةيستكشف هذا المقال قطاع الأسهم الخاصة في السوق المتوسطة، وجاذبيته، وعملية الاستثمار فيه، وفوائده. ثم نقوم بعد ذلك بإدراج 26 شركة من أفضل شركات الأسهم الخاصة في السوق المتوسطة التي تتفوق في خلق القيمة. صُمم هذا الدليل للرؤساء التنفيذيين والمؤسسين الذين يتطلعون إلى الإبحار في عالم الاستثمار المباشر في السوق المتوسطة بثقة.

تتعمق قائمتنا في مختلف جوانب شركات الأسهم الخاصة هذه:

- أسلوبهم الاستثماري، بما في ذلك تفضيلهم لصفقات الاستحواذ الكاملة أو استثمارات الأقلية، بالإضافة إلى تركيزهم على الصناعة والجغرافيا وأحجام الصفقات النموذجية.

- لمحة عامة عن أهم شركات المحفظة الاستثمارية.

- المعلومات الأساسية للشركة، مثل سنة التأسيس، وعدد العاملين في مجال الاستثمار، والأصول المدارة، وعدد الصناديق، ومواقع المكاتب.

- أمثلة توضيحية لكيفية إضافة قيمة لشركات المحفظة بعد الاستحواذ.

- ملفات تعريفية لكبار خبراء الاستثمار، خاصة أولئك الذين يتمتعون بشهرة إعلامية.

- التخارجات الأخيرة وعمليات الاستحواذ والرؤى من كبار قادة الشركة.

إذا كانت لديك اقتراحات أو ترغب في إجراء تعديلات، يُرجى الاتصال بنا هنا.

ما هي الأسهم الخاصة في السوق الوسطى؟

تشير الأسهم الخاصة في السوق الوسطى إلى الاستثمارات في الشركات الكبيرة جدًا بحيث لا يمكن اعتبارها شركات صغيرة ولكنها ليست كبيرة بما يكفي لتصنيفها كشركات كبيرة. وعادةً ما تحقق هذه الشركات عائدات سنوية تتراوح بين 1.4 مليون جنيه إسترليني و1 مليار جنيه إسترليني وتتراوح أرباحها قبل احتساب الفوائد والضرائب والاستهلاك والإطفاء بين 1.4 مليون جنيه إسترليني و1.4 75 مليون جنيه إسترليني.

قطاعات السوق ومعاييره

تنقسم شركات الأسهم الخاصة إلى شرائح بناءً على حجم الشركات التي تستهدفها:

| قطاع السوق | قيمة الشركة | الأرباح قبل احتساب الفوائد والضرائب والإهلاك والاستهلاك والإطفاء |

| السوق المتوسطة الدنيا (LMM) | $ 10 مليون إلى $ 100 مليون | $2 مليون إلى $15 مليون |

| السوق المتوسطة (MM) | $ 100 مليون إلى $ 1 مليار | $ 15 مليون إلى $ 75 مليون |

| السوق المتوسطة العليا (UMM) | $1 مليار إلى $5 مليار | $ 75 مليون إلى $ 200 مليون |

| رأس المال الكبير | أكثر من $5 مليار | أكثر من $ 200 مليون |

لماذا تعتبر الأسهم الخاصة في السوق الوسطى جذابة؟

المرونة وإمكانات النمو

أظهرت شركات السوق الوسطى مرونة ملحوظة خلال فترات الركود الاقتصادي. فخلال الأزمة المالية في الفترة 2007-2009، أضافت هذه الشركات وظائف في الوقت الذي كانت فيه الشركات الكبرى تقلص وظائفها. هذه المرونة، إلى جانب مسار النمو القوي، تجعل شركات السوق المتوسطة جذابة للمستثمرين.

فرص التحسين التشغيلي

توفر شركات السوق الوسطى فرصاً كبيرة للتحسينات التشغيلية. ويمكن لشركات الأسهم الخاصة الاستفادة من هذه الفرص لتطبيق التقنيات وتبسيط العمليات والتوسع في أسواق جديدة، مما يؤدي إلى تحقيق القيمة.

المرونة والرشاقة

غالبًا ما تكون شركات السوق المتوسطة أكثر مرونة ومرونة مقارنة بالشركات الأكبر حجمًا. وتتيح لها هذه المرونة التكيف بسرعة مع تغيرات السوق والاستفادة من الفرص الناشئة. كما أن حجمها يجعلها رشيقة بما يكفي لابتكار استراتيجياتها وتحويل استراتيجياتها بفعالية، وهي ميزة حاسمة في بيئة الأعمال السريعة اليوم.

عملية الاستثمار في الأسهم الخاصة في السوق الوسطى

تنطوي عملية الاستثمار في شركات السوق المتوسطة على عدة خطوات حاسمة:

- مصادر الصفقات والعناية الواجبة: يتطلب تحديد فرص الاستثمار المحتملة إجراء بحوث مستفيضة وبناء العلاقات. ومن الضروري بذل العناية الواجبة لتقييم السلامة المالية والكفاءة التشغيلية للشركات المستهدفة.

- التقييم: ينطوي تحديد قيمة شركة في السوق المتوسطة على تحليل معقد، وغالبًا ما يستخدم تحليل الشركات القابلة للمقارنة (CCA) لقياس القيمة السوقية.

- هيكلة الصفقات: بمجرد تحديد الاستثمار المحتمل، تتم هيكلة الصفقة لتشمل شروطًا مثل سعر الشراء وأسهم الأسهم ونقل الملكية.

فوائد الاستثمار في الأسهم الخاصة في السوق الوسطى

- إمكانات عالية للعوائد: نظرًا لإمكانية نموها وكفاءتها التشغيلية، يمكن لشركات السوق المتوسطة أن تحقق عوائد أعلى على الاستثمار (ROI).

- تنويع المحفظة الاستثمارية: تسمح أحجام الصفقات الأصغر لشركات الأسهم الخاصة بتوزيع استثماراتها على شركات متعددة، مما يقلل من المخاطر ويعزز أداء المحفظة.

- الإدارة الفعالة: غالبًا ما تسمح الاستثمارات في السوق الوسطى بمزيد من الإدارة النشطة والمشاركة التشغيلية، والتي يمكن أن تؤدي إلى تحسينات كبيرة وخلق قيمة. وغالباً ما تقوم شركات الأسهم الخاصة بتوظيف شركاء التشغيل لتقديم المشورة لشركات محافظهم الاستثمارية. وفي بعض الأحيان، يتدخل هؤلاء الشركاء لتولي أدوار تشغيلية بدوام كامل داخل الشركة.

تأثير الخبرة الهندسية في استثمارات السوق الوسطى في السوق الوسطى

في عالم الأسهم الخاصة الديناميكي، يعد فهم دور مختلف المهنيين أمراً بالغ الأهمية، خاصةً عندما يتعلق الأمر بالخبرة الفنية. أنواع المهندسين دوراً أساسياً في نجاح مختلف الصناعات التي غالباً ما تستهدفها شركات الأسهم الخاصة في السوق المتوسطة. هناك عدة أنواع من المهندسين، كل منهم يجلب مهارات متخصصة إلى الطاولة. فالمهندسون الميكانيكيون يصممون الآلات ويصنعونها، بينما يركز المهندسون الكهربائيون على الأنظمة والتكامل التكنولوجي. ويشارك المهندسون المدنيون في مشاريع البنية التحتية، مما يضمن أن تكون المباني والطرق آمنة وفعالة. ويساهم مهندسو البرمجيات من خلال تطوير حلول مبتكرة للشركات، لا سيما في القطاعات التي تعتمد على التكنولوجيا. وأخيراً، يعمل المهندسون الصناعيون على تحسين الأنظمة والعمليات، مما يعزز الإنتاجية ويقلل من الهدر. يساعد هؤلاء المهندسين شركات السوق المتوسطة على توسيع نطاق عملياتها، وتحسين الكفاءة، والحفاظ على المزايا التنافسية في مجالات تخصصهم.

هل ترغب في توسيع معرفتك بالأسهم الخاصة وخلق القيمة؟ اطلع على هذا الفيديو الثاقب لمؤسس NUOPTIMA ورئيسها التنفيذي، أليكسي بيكوفسكي، حيث يناقش ثماني استراتيجيات قوية لخلق القيمة في الأسهم الخاصة:

أفضل 26 شركة أسهم خاصة في السوق الوسطى

هل ترغب في استكشاف المزيد عن Vista Equity Partners؟ شاهد هذا الفيديو على YouTube من Alexej أدناه:

شركاء نوتيك

أسلوب الاستثمار: تركز Nautic Partners على استثمارات الأسهم الخاصة في السوق المتوسطة في مختلف القطاعات بما في ذلك الرعاية الصحية والصناعات والخدمات. وهي تركز على اتباع نهج تعاوني مع فرق الإدارة لدفع عجلة النمو من خلال المبادرات الاستراتيجية والتحسينات التشغيلية وعمليات الاستحواذ المستهدفة. وتشمل استراتيجيتهم التركيز على خلق القيمة على المدى الطويل وممارسات الأعمال المستدامة.

شركات المحفظة: تشمل محفظة شركة نوتيك بارتنرز شركات مثل شركة Innovative Renal Care (تساعد الأشخاص المصابين بأمراض الكلى)، وشركة VC3 القابضة (خدمات تكنولوجيا المعلومات المدارة والأمن السيبراني)، وشركة GovHost القابضة (منصة يمكن للمسؤولين من خلالها مشاركة المعلومات).

تاريخ التأسيس: 1986

عدد خبراء الاستثمار: أكثر من 45

عدد الصناديق: 11

الأصول الخاضعة للإدارة: ما يقرب من $9.5 مليار دولار تقريبًا

أمثلة على القيمة المضافة: ساهمت شركة نوتيك بارتنرز بشكل كبير في شركة سبارتك من خلال دعم التحسينات التشغيلية لدفع التوسع في الهامش وبناء عمليات استحواذ إضافية، مما أدى إلى نمو كبير. كما أنها ساعدت شركة الواحة على تنمية قاعدة عملائها من 1800 إلى 4500 شركة من خلال عمليات الاستحواذ الإضافية الاستراتيجية والأداء التشغيلي العضوي القوي.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- كريستوفر ج. كروسبي، المدير الإداري: يتخصص كريس في قطاع الرعاية الصحية، وقد مثّل العديد من الاستثمارات لشركة نوتيك بارتنرز، بما في ذلك شركة غايمار القابضة، وشركة أنجلز أوف كير للصحة المنزلية للأطفال، وشركة جينوفا دياجنوستيكس. وقد انضم إلى فريق العمل منذ عام 2001، ويشمل تعليمه كلية بوسطن وكلية هارفارد للأعمال.

- سكوت ف. هيلينسكي، المدير الإداري: عمل سكوت في شركة نوتيك بارتنرز منذ عام 2000، وقبل ذلك عمل في شركة فليت إكويتي بارتنرز. وهو متخصص أيضاً في قطاع الرعاية الصحية، وقد مثّل استثمارات مثل شركة Innovative Renal Care، وSmit Pharmacy Solutions، وExalt Health.

- مارك سي بيرلبرغ، المدير الإداري: ينصب تركيز مارك على قطاع الخدمات، وتشمل استثماراته التمثيلية شركات VC3 و GovHost وDeepSeas. ويتمتع مارك بخبرة كبيرة تمتد عبر مسيرته المهنية، بما في ذلك العمل في شركة ويسترن يونيون للخدمات المالية، ومارغوليس تشيس، وشركة جون إتش هارلاند. وقد عمل في شركة Nautic Partners منذ عام 2020.

عمليات الخروج الأخيرة:

- هارينغتون للبلاستيك الصناعي تم بيعها إلى شركة Bain Capital في أكتوبر 2023 بعد إجراء العديد من التحسينات، مثل تعزيز فريق الإدارة ومساعدتهم في ثلاث عمليات استحواذ إضافية أدت إلى تنويع عروض خدمات هارينغتون.

- سبارتك: بيعت إلى شركة The Jordan Company في عام 2021 بعد إجراء تحسينات تشغيلية، وإعادة تنظيم مؤسسة المبيعات حسب السوق النهائية، والمساعدة في عمليات الاستحواذ الإضافية.

عمليات الاستحواذ الأخيرة:

- فالن للتوزيع موزع للمواد غير المباشرة ومخزن لمنتجات الأشغال المعدنية عالية الجودة ومنتجات الصيانة والإصلاح والصيانة والإصلاح، تم الاستحواذ عليها في عام 2022.

مواقع المكاتب:

- بروفيدنس (المقر الرئيسي): 50 كينيدي بلازا كينيدي، الطابق 17، بروفيدنس، RI 02903

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.nautic.com

اقتباس: "نحن نعتقد أن نجاحنا ونمونا يرجع إلى قدرتنا على تنفيذ استراتيجيتنا الاستثمارية باستمرار مع الحفاظ على ثقافتنا." - سكوت هيلينسكي، المدير الإداري

فيرست كابيتال بارتنرز

أسلوب الاستثمار: تركز شركة First Capital Partners على توفير ديون الميزانين والأسهم للشركات التي تتراوح أرباحها قبل خصم الفوائد والضرائب والاستهلاك والإطفاء من 1 إلى 1 إلى 1 إلى 4 إلى 10 مليون دولار أمريكي وإيرادات تتراوح بين 1 إلى 1 إلى 100 مليون دولار أمريكي. وترتكز استراتيجيتهم الاستثمارية على الشراكة مع فرق الإدارة لتسهيل النمو وإعادة الرسملة والاستحواذ. ويؤكدون على حلول رأس المال المرنة ودعم القيمة المضافة لمساعدة الشركات على تحقيق أهدافها الاستراتيجية.

شركات المحفظة: تشمل محفظة شركة First Capital Partners شركات مثل ZEVAC (بائع ومصنع معدات صيانة خطوط الأنابيب)، و BedJet (علامة تجارية لمنتجات النوم)، و Trafera (موزع حلول الحوسبة من مرحلة رياض الأطفال وحتى الصف الثاني عشر)، و Digital Dental (معدات ومستلزمات مختبر الأسنان).

تاريخ التأسيس: 2006

عدد الصناديق: 3

أمثلة على القيمة المضافة: وقد ساعدت شركة First Capital Partners شركة Advantage Engineers من خلال توفير التوجيه الاستراتيجي وتهيئتها لمرحلة النمو التالية. وخلال فترة الاستثمار هذه، شهدت شركة Advantage Engineers نمو إيراداتها الأساسية في مجال الاتصالات السلكية واللاسلكية بأكثر من 3001 تيرابايت 3 تيرابايت، ونمت الأرباح قبل خصم الفوائد والضرائب والاستهلاك والإطفاء بأكثر من 6001 تيرابايت 3 تيرابايت على مدى خمس سنوات.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- أندرو كيمب، شريك، أندرو كيمب يتمتع آندي بخلفية قوية في عمليات الدمج والاستحواذ. وقد شغل سابقًا منصب المدير المالي لشركة ناتشورا لمنتجات الحيوانات الأليفة حيث قاد عملية بيعها لشركة بروكتر آند جامبل، كما شغل مناصب في شركة فيرست ناشيونال لعمليات الدمج والاستحواذ وشركة حكومية للعقارات. بدأ آندي حياته المهنية في بنك أوماها الوطني الأول، وهو حاصل على درجة البكالوريوس من جامعة إيموري وماجستير إدارة الأعمال من جامعة واشنطن في سانت لويس.

- ديفيد ماكليس، شريك يتمتع ديفيد بخبرة عميقة في مجال التمويل بالرافعة المالية وعمليات الدمج والاستحواذ. وكان في السابق شريكاً في مجموعة أودين كابيتال غروب وشغل مناصب عليا كمدير إداري في بنك أوف أمريكا ونائب رئيس في سيتيكورب. بدأ ديفيد مسيرته المهنية كمحلل ائتماني في بنك التجارة الوطني، وهو حاصل على شهادة البكالوريوس من جامعة نبراسكا ويسليان وماجستير في إدارة الأعمال من جامعة شيكاغو.

- يونغ بارك، شريك يتمتع يونج بخلفية في مجال الأسهم الخاصة والتمويل بالرافعة المالية. وقبل انضمامه إلى فيرست كابيتال بارتنرز، شارك في إدارة مجموعة الفرص الخاصة بقيمة $300 مليون دولار أمريكي في شركة CapitalSource Finance وشغل مناصب في Cardinal Growth وBank of America وLaSalle Bank. يحمل يونغ شهادة البكالوريوس في المحاسبة من جامعة إلينوي الشمالية وهو محاسب قانوني معتمد (CPA).

عمليات الخروج الأخيرة:

- مهندسون متميزون: بيعت إلى Network Connex في عام 2021.

- منتجات الكالسيوم: بيعت إلى إحدى الشركات التابعة لشركة Sun Capital Partners في ديسمبر 2020.

عمليات الاستحواذ الأخيرة:

-

- بيدجيت استثمار ديون الميزانين وحقوق الملكية في يناير 2024.

- حلول مختبر هانسون: استثمار ديون الميزانين وحقوق الملكية في أبريل 2023.

- داكوتالاند أوتوجلاس: استثمر ديون الميزانين وأسهم رأس المال في أكتوبر 2022.

مواقع المكاتب:

- أوماها (المقر الرئيسي): 6910 شارع باسيفيك، جناح 204، أوماها، نيو 68106

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.firstcapitalpartners.com

وينتشورش كابيتال

أسلوب الاستثمار: تقوم شركة Wynnchurch Capital باستثمارات في الأسهم تتراوح قيمتها من $50 مليون إلى $750 مليون في شركات تتراوح إيراداتها السنوية من $100 مليون إلى أكثر من $3 مليار جنيه إسترليني. وهي تستهدف قطاعات مثل القطاعات الاستهلاكية والغذائية، ومنتجات ومواد البناء، والفضاء، والدفاع، والحكومة.

شركات المحفظة: تشمل محفظة وينشرتش كابيتال شركات مثل كلايد إندستريز (شركة رائدة في تصميم وتصنيع نافخات السخام)، وهاندغاردز (موزع لمنتجات الخدمات الغذائية)، ومجموعة لابري البيئية (الشركة الرئيسية المصنعة لمركبات جمع القمامة في جميع أنحاء أمريكا الشمالية).

تاريخ التأسيس: 1999

عدد خبراء الاستثمار: أكثر من 20

عدد الصناديق: 6

الأصول الخاضعة للإدارة: ما يقرب من $9.2 مليار دولار تقريبًا

أمثلة على القيمة المضافة: وقد ساعدت شركة Wynnchurch Capital شركة Stampede Meat، وذلك من خلال تعيين مدير عمليات جديد، والاستثمار في زيادة الأتمتة، وزيادة اتساع نطاق المنتجات. وساعدت شركة Wynnchurch أيضًا شركة U.S. Pipe and Foundry Company من خلال معالجة المشكلات التشغيلية وتعديل استراتيجية المبيعات وإجراء عمليات استحواذ رئيسية، مما أدى إلى نمو في كل من الأرباح والإيرادات.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- فرانك ج. هايز، شريك إداري يتمتع فرانك بأكثر من 25 عاماً من الخبرة في مجال الاستثمار في الأسهم الخاصة وتمويل الشركات وإدارة المحافظ الاستثمارية. وقد شغل سابقاً منصب المدير الإداري في Catalyst Equity Partners وGKH Partners. بدأ فرانك حياته المهنية كمحاسب قانوني في شركة برايس ووترهاوس وحاصل على بكالوريوس في إدارة الأعمال من جامعة ميشيغان. انضم إلى الفريق في عام 2001.

- جون أ. هاثرلي، المؤسس والشريك الإداري: يتمتع جون بخبرة تزيد عن 30 عامًا في مجال الاستثمارات، بما في ذلك عمليات الاستحواذ والاستحواذ وإعادة الرسملة التي تزيد قيمتها الإجمالية عن $15 مليار دولار. وقبل تأسيسه لشركة Wynnchurch في عام 1999، شغل منصباً رفيعاً في شركة GE Capital. وقد لعب دوراً رئيسياً في أكثر من 250 استثماراً طوال حياته المهنية في مجال الاستثمار.

- كريستوفر أوبراين، شريك إداري كريستوفر أوبراين يتمتع كريس بأكثر من 25 عاماً من الخبرة في مجال الأسهم الخاصة والإدارة. وقد انضم إلى شركة Wynnchurch في عام 2000 وعمل سابقاً في مجال الاستشارات. وقد عمل في مجلس إدارة العديد من شركات محفظة وين تشيرش السابقة والحالية.

عمليات الخروج الأخيرة:

- جيبتك تكنولوجيز تم الإعلان عن البيع في ديسمبر 2024.

- حلول الأنابيب تحت الحمراء: كما تم الإعلان عن البيع في ديسمبر 2024.

- مجموعة LPW القابضة: تم التخارج إلى شركة Oaktree Capital Management في مارس 2024.

عمليات الاستحواذ الأخيرة:

- ORS ناسكو تم الاستحواذ عليها من شركة One Equity Partners في أغسطس 2024.

- التقنيات الهيدروليكية: تم الاستحواذ عليها من شركة SPX Flow لدعم مرحلة النمو التالية في يونيو 2024.

مواقع المكاتب:

- روزمونت (المقر الرئيسي): 6250 N. River Road, Suite 10-100, Rosemont, IL 60018

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.wynnchurch.com

اقتباس: "... نهج الشركة الاستثماري الذي أثبت نجاحه والذي يجمع بين الخبرة القطاعية المركزة وفلسفة الشراكة التعاونية والالتزام بالتميز التشغيلي لمساعدة شركات المحفظة على تحقيق قيمة كبيرة." - فرانك هايز، شريك إداري

شركاء أبري

أسلوب الاستثمار: تركز شركة أبري بارتنرز على الاستثمارات في وسائل الإعلام والاتصالات وخدمات الأعمال والمعلومات في شركات السوق المتوسطة. وتستهدف الشركة أحجام استثمارات تتراوح بين $20 مليون إلى $200 مليون. فهم يبحثون عن الشركات المربحة ذات العمليات المستقرة، بما في ذلك تدفقات الإيرادات الثابتة، والمزايا التنافسية، والكفاءة التشغيلية، وتوليد التدفقات النقدية القوية، والفرص المتنوعة للنمو وخلق القيمة.

شركات المحفظة: تشمل محفظة "أبري بارتنرز" شركات مثل "أنجو" (مزود برمجيات البيانات والتطبيقات)، و"فريستار" (مزود حلول تقنية إعلانية للناشرين عبر الإنترنت)، و"تيراسكي" (مزود التحوّل الرقمي الخدمات).

تاريخ التأسيس: 1989

عدد خبراء الاستثمار: أكثر من 64

عدد الصناديق: 4 استراتيجيات للصناديق

الأصول الخاضعة للإدارة: حوالي $17 مليار دولار تقريبًا تحت الإدارة النشطة

أمثلة على القيمة المضافة: دعمت شركة Abry Partners شركة Innovisk من خلال تقديم رؤى استراتيجية وتوفير الخبرة في المجال والموارد التشغيلية، مما أدى إلى توسيع نطاق انتشارها العالمي والقيام باستثمارات رئيسية لزيادة النمو. تم بيع Innovisk في نوفمبر 2024 إلى شركة Ryan Specialty.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- جاي غروسمان، الرئيس جاي غروسمان ويتمتع جاي بخبرة واسعة في الإشراف على الاستثمارات في مجال التلفزيون الكبلي والاتصالات وخدمات الأعمال ومراكز البيانات. وقد قام بتحديد مواقع العديد من العلامات التجارية في القطاعات التي تركز عليها شركة Abry والإشراف عليها وبيعها. وقد شغل جاي سابقًا مناصب في شركة Prudential Securities وشركة Kidder, Peabody & Co. وهو حاصل على ماجستير إدارة الأعمال من كلية هارفارد للأعمال.

- س.ج. بروكاتو، الرئيس التنفيذي لشركة C.J. Brucato أصبح سي جيه الرئيس التنفيذي الوحيد لشركة Abry في عام 2023 بعد نجاحه في إنشاء الاستثمارات والإشراف عليها وبيعها في القطاعات الرئيسية للشركة. وقد عمل سابقاً في شركة Prudential Securities، وهو حاصل على بكالوريوس في الهندسة المدنية وبحوث العمليات من جامعة برينستون.

- براين سانت جان، شريك، الرئيس المشارك لصناديق الاستحواذ: يعمل براين في لجنتي الاستثمار في صندوقي Flagship وHritage. وهو يركز على خدمات تكنولوجيا المعلومات المُدارة وإدارة رأس المال البشري والخدمات المدعومة بالتكنولوجيا. وقد عمل سابقاً في شركة برايس ووترهاوس كوبرز (PricewaterhouseCoopers) وهو حاصل على بكالوريوس في إدارة الأعمال من جامعة رود آيلاند.

عمليات الخروج الأخيرة:

- الابتكار: بيعت إلى شركة ريان المتخصصة في نوفمبر 2024.

عمليات الاستحواذ الأخيرة:

- أفضل المحامين: خدمة تصنيف المحامين الأقدم والأكثر احتراماً على مستوى العالم، والتي تم الحصول عليها في عام 2021.

- سنتوري للحلول الصحية: استحوذت على حصة الأغلبية في عام 2020.

مواقع المكاتب:

- بوسطن (المقر الرئيسي): 888 شارع بويلستون، جناح 1600، بوسطن، ماساتشوستس، 02199

- المكاتب الإضافية: شارلوت، لندن

الموقع الإلكتروني: https://www.abry.com

كورت سكوير كابيتال بارتنرز

أسلوب الاستثمار: تتخصص كورت سكوير كابيتال بارتنرز في استثمارات السوق المتوسطة في مختلف القطاعات، بما في ذلك خدمات الأعمال والرعاية الصحية والصناعات والتكنولوجيا. وتؤكد الشركة على الشراكة مع فرق الإدارة والعائلات والمؤسسين لخلق قيمة طويلة الأجل وإظهار الريادة في السوق. وترتكز استراتيجيتهم على تكوين شراكات قائمة على النزاهة والثقة والشفافية. وتتمثل معاييرهم المستهدفة في رأس مال يتراوح بين $75 مليون إلى $350 مليون وقيمة مؤسسية تتراوح بين $150 مليون إلى 1.5 مليار.

شركات المحفظة: تضم محفظة كورت سكوير كابيتال شركات مثل مجموعة ميديكال نوليدج جروب (وهي شركة تقدم خدمات الاتصالات الطبية والتعليم الطبي)، وباور ديجيتال (وهي وكالة تسويق الأداء الرقمي)، وDISA (وهي شركة تقدم خدمات فحص الموظفين وخدمات الامتثال)، وAHEAD (وهي شركة تقدم حلولاً سحابية للمؤسسات).

تاريخ التأسيس: 1979

عدد خبراء الاستثمار: أكثر من 35

عدد الصناديق: 5

الأصول الخاضعة للإدارة: $8.9 مليار دولار اعتبارًا من يونيو 2024

أمثلة على القيمة المضافة: ساهمت كورت سكوير كابيتال بارتنرز بشكل كبير في نمو شركات مثل AHEAD. فعلى مدى خمس سنوات من التعاون، شهدت هذه الشركة التابعة للمحفظة زيادة في الإيرادات من $365 مليون إلى $1.3 مليارT. كما استحوذت شركة AHEAD على أربع شركات وشهدت أعمال الخدمات المهنية الخاصة بها معدل نمو سنوي بلغ 411 تيرابايت 3 تيرابايت.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

-

- كريستوفر بلويز، الرئيس والشريك الإداري: يركز كريستوفر على استثمارات الاتصالات والتكنولوجيا. وقد انضم إلى الشركة في عام 2003، وشارك في العديد من عمليات التخارج البارزة، بما في ذلك AHEAD وMosaic Sales Solutions وIWCO Direct. كما أنه عضو حالياً في مجالس إدارة العديد من شركات المحفظة الحالية بما في ذلك Virtium وSmart City.

- ديفيد توماس، شريك مؤسس وشريك أول: وقد كان ديفيد عضوًا في فريق الاستثمار منذ عام 1980، وشارك طوال هذا الوقت في العديد من عمليات التخارج الجديرة بالملاحظة، مثل كونتيرا ألترا برودباند، ومجموعة هارفارد للأدوية، ونيوماركت. كما أنه عضو في مجلس القيادة في كلية ييل للصحة العامة، ويعمل حاليًا في العديد من مجالس الإدارة، مثل Data Axle وGolden State Medical Supply.

- جوزيف سيلفستري، الشريك المؤسس والشريك الإداري ورئيس قسم الصناعات: يشغل جوزيف منصب رئيس لجنة الاستثمار ورئيس قطاع الصناعة، ويتمتع بخبرة تزيد عن ثلاثة عقود منذ انضمامه إلى فريق الاستثمار في عام 1990. وهو يعمل حالياً في مجالس إدارة شركات مثل Chauvet وKodiak Building Partners وPlayCore. وقد ساهمت قيادته في عمليات تخارج بارزة، بما في ذلك شركة ERICO، وشركة بايك، وشركة Worldspan Technologies.

عمليات الخروج الأخيرة:

- مجموعة المعرفة الطبية: بيعت إلى شركة نوفو القابضة في عام 2022 بعد مساعدة مجموعة MKG على تحقيق أهدافها الاستراتيجية على مدار ثلاث سنوات من التعاون.

- شركة NDC: تخارجت في عام 2021 إلى شركة Platinum Equity بعد تعاون دام خمس سنوات حيث ساعدت شركة NDC على تنمية خطوط إنتاجها وأسواقها النهائية وقاعدة عملائها المتنوعة.

عمليات الاستحواذ الأخيرة:

-

- فيلوسيو تم الاستثمار في مارس 2024.

- فريق اختر الرعاية المنزلية "تيم سيلكت": استثمار رأس المال الاستراتيجي في مايو 2023.

- متنزهات خمس نجوم ومناطق الجذب السياحي: استثمار رأس المال الاستراتيجي في مارس 2023.

مواقع المكاتب:

- نيويورك (المقر الرئيسي): 299 جادة بارك أفينيو، الطابق 35، نيويورك، نيويورك 10171

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.courtsquare.com

اقتباس: "نفخر في كورت سكوير بالشراكة مع المؤسسين والعائلات وفرق الإدارة لتحقيق قيمة طويلة الأجل." - كريستوفر بلويز، الرئيس والشريك الإداري

الأوراق المالية الأمريكية

أسلوب الاستثمار: تركز شركة American Securities على الاستحواذ على شركات رائدة في السوق في أمريكا الشمالية بإيرادات سنوية تتراوح عادةً من $200 مليون إلى $2 مليار دولار. وهي تركز على مختلف الصناعات، بما في ذلك الرعاية الصحية والصناعية والاستهلاكية. ويؤكدون على الشراكة مع فرق الإدارة الحالية لتحقيق النجاح على المدى الطويل.

شركات المحفظة: تضم محفظة شركة American Securities شركات مثل شركة Chromaflo Technologies (مزود لحلول تكنولوجيا الملونات)، وشركة Royal Adhesives & Sealants (شركة مصنعة للمواد اللاصقة ومانعات التسرب)، وشركة Henry Company (شركة مصنعة لمنتجات الأسقف وأغلفة المباني).

تاريخ التأسيس: 1994

عدد الصناديق: 9

الأصول الخاضعة للإدارة: ما يقرب من $26 مليار دولار تقريبًا

أمثلة على القيمة المضافة: ساعدت شركة American Securities شركة Milk Specialities Global في خلق الكفاءات ودعم نمو حجم أعمالهم بأكثر من 701 تيرابايت 3 تيرابايت، مما يعني تضاعف أرباحهم تقريبًا. مثال آخر هو كيف ساعدت شركة American Securities شركة Acuren من خلال تمكينها من تعزيز علامتها التجارية الرئيسية في خدمات التفتيش، مما ساعد على تنمية مكانتها الرائدة في السوق.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- مايكل فيش، المؤسس والرئيس التنفيذي: يشغل مايكل منصب الرئيس التنفيذي لشركة American Securities منذ إنشائها. وقد شغل سابقاً مناصب في جولدمان ساكس، وBain & Company، وصندوقين للأسهم الخاصة، مما أكسبه خبرة واسعة في مجال الأسهم الخاصة والقيادة الاستراتيجية. ومايكل هو أيضاً محاضر زائر في كلية الدراسات العليا لإدارة الأعمال بجامعة ستانفورد وعضو في مجلس القيادة في كلية دارتموث.

- كيفن بن، المدير الإداري كيفن بن انضم كيفن إلى شركة American Securities في عام 2009، وهو يتمتع بعقود من القيادة والخبرة في هذا المجال. وهو يشغل منصب رئيس مجلس إدارة العديد من الشركات، بما في ذلك Conair وFoundation Building Materials وTrace3 وهو مدير في Blue Bird وCS Energy. وقبل انضمامه إلى شركة American Securities، أسس كيفن شركة ACI Capital Co وقادها، وتمتد خبرته في هذا المجال لتشمل قطاعات متعددة، بما في ذلك قطاعات السيارات والخدمات المالية والتكنولوجيا والصناعة.

- مارك لوفيت، المدير الإداري مارك لوفيت انضم مارك إلى فريق العمل في عام 2007 ويشغل منصب رئيس مجلس إدارة شركة r-pac، بالإضافة إلى كونه مديرًا لشركة FleetPride وVibrantz Technologies وUnited FP. وقبل انضمامه، عمل في UBS في مجال الخدمات المصرفية الاستثمارية في مجال الرعاية الصحية. تشمل خبرة مارك في مجال الصناعة قطاعات التوزيع والمنتجات والخدمات الصناعية.

عمليات الخروج الأخيرة:

- أكورين: بيعت في يوليو 2024 إلى شركة أدميرال أكويزيشن المحدودة.

- تخصصات الحليب العالمية: بيعت في فبراير 2023 لشركة بترفلاي.

عمليات الاستحواذ الأخيرة:

- أرامسكو تم الاستحواذ عليها من Odyssey Investment Partners في أكتوبر 2023.

- مجموعة ميريديان للمواد اللاصقة تم الاستحواذ عليها من أرسنال كابيتال بارتنرز في سبتمبر 2022.

مواقع المكاتب:

- نيويورك (المقر الرئيسي): 590 جادة ماديسون، الطابق 38، نيويورك، نيويورك 10022

- المكاتب الإضافية: شنغهاي

الموقع الإلكتروني: https://www.american-securities.com

مجموعة كورتيك للخدمات الإدارية

أسلوب الاستثمار: تركز مجموعة Cortec Group على الاستحواذ على شركات السوق المتوسطة في الولايات المتحدة وكندا وإدارتها، لا سيما تلك العاملة في قطاعات الرعاية الصحية والاستهلاكية والمتخصصة. وتهدف المجموعة إلى دفع عجلة النمو من خلال التحسينات التشغيلية وعمليات الاستحواذ الاستراتيجية والشراكات الإدارية. وتتمثل خصائصهم المستهدفة في الشركات ذات التدفق النقدي الحر والهوامش الإجمالية القوية، مع أرباح قبل احتساب الفوائد والضرائب والإهلاك والاستهلاك والاستقطاعات بقيمة $10-$50 مليون دولار أمريكي وأكثر، و$100-$500 مليون دولار أمريكي لكل منصة.

شركات المحفظة: تشمل محفظة مجموعة كورتيك شركات مثل شركة Groome Transportation (مزود لخدمات النقل في المطارات وخدمات النقل)، وشركة Companion Pet Partners (منصة مستشفيات بيطرية)، وشركة Chauvet (شركة مصنعة لمنتجات الإضاءة الاحترافية).

تاريخ التأسيس: 1984

عدد الصناديق: 8

الأصول الخاضعة للإدارة: ما يقرب من $6.4 مليار دولار تقريبًا

أمثلة على القيمة المضافة: من الأمثلة الرائعة على خلق القيمة من مجموعة Cortec Group عندما ساعدوا شركاء المجتمع البيطريين المجتمعيين على مدى أربع سنوات من الشراكة. فقد كان لدى الشركة في البداية 16 عيادة، وبحلول الخروج، كان لديها أكثر من 70 عيادة. كما ساعدت Cortec Group أيضًا شركة Window Nation من خلال مضاعفة حجم أعمالها ثلاث مرات خلال فترة أربع سنوات. ومن الأمثلة الأخرى كيف ساعدوا شركة YETI على التطور من شركة مبردات ذات منتج واحد إلى اسم مألوف.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- ديفيد ل. شناديج، رئيس مشارك: انضم ديف إلى شركة Cortec في عام 1995. وقد شغل سابقًا مناصب في شركات SunAmerica و Lehman Brothers و Cresap و McCormick & Paget، حيث يتمتع بخبرة في عمليات الدمج والاستحواذ وإدارة الأصول. يعمل ديف حاليًا في مجالس إدارة شركة إنثوسيست أوتو هولدنجز، وشركة جروم للنقل، وشركة بينك ليلي وغيرها.

- مايكل نجار، الشريك الإداري: انضم مايك إلى شركة Cortec في عام 2004، وكان قبل ذلك مديراً إدارياً في شركة Cornerstone Equity Investors، كما كان مصرفي استثماري في شركة Donaldson, Lufkin & Jenrette. يعمل مايك في مجالس إدارة شركات مثل A1 Garage Door Service، وFour Seasons للتدفئة والتكييف، وخدمات الآلات الدوارة.

- جوناثان أ. شتاين، شريك إداري وقبل انضمامه إلى شركة كورتيك في عام 2000، كان جون مديراً في شركة ثري سيتيز ريسيرش للأبحاث، حيث ركز على عمليات الاستحواذ وإدارة المحافظ الاستثمارية. ويعمل حالياً في مجالس إدارة شركة Duggal Visual Solutions، وشركة Enthusiast Auto Holdings، وشركة Groome Transportation.

عمليات الخروج الأخيرة:

-

- شوفيه خرج في نوفمبر 2023.

- نافذة الأمة: بيعت في يوليو 2021.

- تخصصات المستشفيات الكندية: بيعت في أبريل 2021.

عمليات الاستحواذ الأخيرة:

- دوجال للحلول البصرية: تم الاستثمار في رأس مال النمو في أكتوبر 2024.

- خدمة أبواب المرآب A1: اكتملت إعادة رسملة النمو في ديسمبر 2022.

- شركة فور سيزونز للتدفئة والتكييف اكتملت إعادة رسملة النمو في نوفمبر 2022.

مواقع المكاتب:

- نيويورك (المقر الرئيسي): 140 East 45th Street 45th Street، الطابق 43، نيويورك، نيويورك 10017

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.cortecgroup.com

غراهام بارتنرز

أسلوب الاستثمار: تستثمر شركة جراهام بارتنرز في شركات التصنيع المتقدمة المبتكرة القائمة على التكنولوجيا في السوق المتوسطة، والتي يقع مقرها في أمريكا الشمالية في المقام الأول، وتتراوح أرباحها قبل خصم الفوائد والضرائب والاستهلاك والإطفاء بين $10 و$50 مليون دولار أمريكي وبهامش ربح يبلغ 10% أو أعلى.

شركات المحفظة: تشمل محفظة غراهام بارتنرز شركات مثل Tidel (شركة مصنعة لأنظمة إدارة النقد)، وOptConnect (موزع لجميع الشركات المصنعة الرئيسية لأجهزة إنترنت الأشياء)، وEasyPak (شركة مصنعة لحلول التغليف البلاستيكية).

تاريخ التأسيس: 1988

عدد الصناديق: 6

الأصول الخاضعة للإدارة: $6.4 مليار دولار

أمثلة على القيمة المضافة: دعمت شركة Graham Partners شركة Desser Aerospace بشكل كبير في إتمام ثلاث عمليات استحواذ إضافية، مما سمح للشركة بالتوسع الجغرافي في مناطق ذات هامش ربح أعلى وأسرع نمواً. كما ساعد جراهام الشركة في تحسين العمليات وتوسيع المرافق واكتساب أعمال جديدة. كما ساعد غراهام بارتنرز شركة ميرسر للأغذية من خلال توسيع قاعدة عملائها من كبار العملاء، واستكمال توسعة كبيرة في المنشأة، وتحسين عملية التعبئة والتغليف، وغير ذلك، مما أدى إلى تحسن إيرادات ميرسر بمقدار 1211 تيرابايت في الفترة التي كانت تحتفظ بها الشركة.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- ستيفن غراهام، الرئيس التنفيذي والمدير الإداري الأول يشرف ستيفن على جميع جوانب أنشطة الشركة، بما في ذلك التقييم والمراقبة وتحديد مصادر الاستثمار والتصفية، بالإضافة إلى إدارة مجموعة العمليات. قام ستيفن بتطوير تركيز شركة جراهام بارتنرز على العمليات، ووضع مواضيع ومعايير الاستثمار الخاصة بها، وقاد استراتيجية الشركة للاستثمار في عمليات التحويل في مجال التصنيع المتقدم والتكنولوجيا الصناعية.

- أندرو سنايدر، المدير الإداري ويؤدي أندرو دوراً رئيسياً في عملية الاستثمار في شركة جراهام بارتنرز، حيث يساهم في تحديد مصادر الاستثمارات وهيكلتها والتخارج منها مع التعاون مع شركات المحفظة الاستثمارية لخلق قيمة طويلة الأجل. وهو عضو في لجنتي الاستحواذ والاستثمار في النمو، ويشرف أيضاً على المخابز التجارية وودلاند فودز ويقود تركيز الشركة على القطاع الفرعي الخاص بالمستهلكين وتصنيع الأغذية.

- جوش ويلسون، المدير الإداري جوش ويلسون يشرف جوش على الجوانب الرئيسية لعملية الاستثمار في شركة Graham Partners، بما في ذلك تحديد مصادر الاستثمارات وهيكلتها والتخارج منها، مع العمل عن كثب مع شركات المحفظة الاستثمارية لتحقيق القيمة. وهو عضو في العديد من لجان الاستثمار ويشرف بشكل أساسي على شركتي E Tech وRythmlink، مع التركيز على القطاع الفرعي للرعاية الصحية وعلوم الحياة. قبل انضمامه إلى جراهام بارتنرز، عمل جوش في مجال الخدمات المصرفية الاستثمارية العالمية في شركة تشيس للأوراق المالية.

عمليات الخروج الأخيرة:

- ديسر أيروسبيس بيعت في يوليو 2023.

- أطعمة الزرافة سُحبت في ديسمبر 2021.

- ميرسر فودز سُحبت في ديسمبر 2021.

عمليات الاستحواذ الأخيرة:

- تولكوف للمنتجات الغذائية: تم الاستحواذ عليها في أكتوبر 2024.

- مجموعة E Tech Group: تم الاستحواذ عليها في أبريل 2024.

- عضة: الاستثمار في أسهم النمو في فبراير 2024.

مواقع المكاتب:

- ميدان نيوتاون (المقر الرئيسي): 3811 ويست تشيستر بايك 3811، ويست تشيستر بايك، المبنى 2، جناح 200، نيوتاون سكوير، بنسلفانيا 19073

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.grahampartners.net

اقتباس: "نحن نؤمن بقوة الشراكة مع رواد الأعمال ذوي التفكير المستقبلي والملتزمين بتعزيز الابتكار في أعمالهم" - ستيفن غراهام، الرئيس التنفيذي والمدير الإداري الأول

سينتينل كابيتال بارتنرز

أسلوب الاستثمار: تستثمر شركة Sentinel Capital Partners في الشركات الرائدة في السوق المتخصصة في القطاعات الاستهلاكية والصناعية والتجارية والرعاية الصحية، مع التركيز على نماذج الأعمال الخفيفة الأصول التي تصل أرباحها إلى $80 مليون تيرابايت قبل خصم الفوائد والضرائب والاستهلاك والإطفاء. ويمكن أن تصل الاستثمارات في الأسهم إلى $400 مليون تيرابايت، وتشمل كلاً من الهياكل المسيطرة وغير المسيطرة.

شركات المحفظة: تشمل محفظة Sentinel Capital شركات مثل Pet Supplies Plus (سلسلة متاجر بيع بالتجزئة للحيوانات الأليفة)، وHolley Performance Products (شركة متخصصة في أداء السيارات)، وHuddle House (سلسلة مطاعم غير رسمية)، وChase Doors (شركة مصنعة لأنظمة الأبواب المتخصصة).

تاريخ التأسيس: 1995

عدد خبراء الاستثمار: أكثر من 35

عدد الصناديق: 7 صناديق أسهم خاصة و2 من صناديق رأس المال المهيكل

أمثلة على القيمة المضافة: ساعدت شركة Sentinel Capital Partners شركة Chase Doors من خلال مساعدتها في إتمام عمليتي استحواذ إضافيتين طورت الشركة لتصبح رائدة في السوق بشكل واضح. وبعد ما يقرب من أربع سنوات من العمل معاً، ضاعفت شركة Chase Doors إيراداتها وضاعفت أرباحها قبل احتساب الفوائد والضرائب والإهلاك والاستهلاك والاستقطاعات ثلاث مرات وحققت جميع أهداف النمو الأولية. كما ساعدت Sentinel أيضاً شركة PlayCore من خلال استكمال 14 عملية استحواذ إضافية، وتوسيع نطاق التوزيع، ومضاعفة الإيرادات والأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك والاستقطاعات بأكثر من الضعف، من بين إنجازات أخرى.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- جون ف. ماكورماك، شريك مؤسس وشريك أول: يتمتع جون بأكثر من 30 عاماً من الخبرة في مجال الأسهم الخاصة في السوق المتوسطة. وقد شغل سابقًا منصب نائب الرئيس في شركة سميث بارني للأسهم الخاصة التابعة لشركة سميث بارني وعمل في شركة كوبرز آند ليبراند. عمل جون في أكثر من 25 مجلس إدارة سابقاً، ويعمل حالياً في عدد من مجالس الإدارة الحالية بما في ذلك SmartSign وTriMech.

- ديفيد س. لوبيل، المؤسس والشريك الإداري: يتمتع ديفيد بأكثر من 40 عاماً من الخبرة في مجال الأسهم الخاصة في السوق المتوسطة. وقبل تأسيس Sentinel، أمضى 15 عاماً في شركة سميث بارني التابعة لشركة سميث بارني للأسهم الخاصة وعمل مستشاراً في شركة Bain & Company. ديفيد حاصل على درجات علمية متقدمة من جامعة ستانفورد ويعمل في المجلس الاستشاري لكلية الدراسات العليا لإدارة الأعمال.

- C. سكوت بيري، شريك وقد انضم سكوت إلى الشركة في عام 2004 بعد أن عمل في مجموعة الاندماج والاستحواذ في شركة واتشوفيا للأوراق المالية. وهو يتمتع بخبرة واسعة في مجال الأسهم الخاصة في السوق المتوسطة، ويعمل حالياً في مجالس إدارات شركات منها MCA وUBEO لخدمات الأعمال. وهو حاصل على بكالوريوس في المالية والمحاسبة (مع مرتبة الشرف) من جامعة فيرجينيا.

عمليات الخروج الأخيرة:

- صناعات ECM: بيعت إلى شركة nVent Electric في مايو 2023 مقابل $1.1 مليار دولار.

- شركات أبيكس: بيعت إلى مورجان ستانلي كابيتال بارتنرز في يناير 2023.

- نيكوسا بيعت في نوفمبر 2022 لمشترٍ استراتيجي.

عمليات الاستحواذ الأخيرة:

- مجموعة أداء السوق: تم الاستحواذ عليها في يناير 2024.

- مجموعة التسميات عبر الإنترنت: تم الاستحواذ عليها في ديسمبر 2023.

- علامات تجارية عالية الجودة: تم الاستحواذ عليها في ديسمبر 2023.

مواقع المكاتب:

- نيويورك (المقر الرئيسي): وان فاندربيلت أفينيو، الطابق 53، نيويورك، نيويورك 10017

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.sentinelpartners.com

اقتباس: "على مدار 27 عامًا، أنشأت Sentinel سجلًا ثابتًا في تنمية وتحسين الشركات المتوسطة من خلال معالجة التعقيدات المالية والتشغيلية مع تبني الشراكات مع فرق الإدارة" - جون ف. ماكورماك، الشريك المؤسس والشريك الأول

شركاء الفرص الصناعية

أسلوب الاستثمار: تستثمر شركة Industrial Opportunity Partners (IOP) ما بين $15-$100 مليون دولار أمريكي في شركات السوق المتوسطة في جميع أنحاء أمريكا الشمالية، وتستهدف الشركات التي تتراوح إيراداتها بين $50-$500 مليون دولار أمريكي وأرباحها قبل خصم الفوائد والضرائب والاستهلاك والإطفاء $5-1T4T50 مليون دولار أمريكي. تركز IOP على مجموعة من الصناعات، بما في ذلك النقل ومنتجات البناء وتصنيع السلع الاستهلاكية.

شركات المحفظة: وتضم محفظة IOP شركات مثل شركة Union Corrugating Company (شركة مصنعة لأنظمة الأسقف المعدنية ومكونات الأسقف)، وشركة Toledo Molding & Die (شركة تصنيع مكونات بلاستيكية للسيارات)، وشركة Monroe Truck Equipment (شركة مصممة ومصنعة لمعدات الشاحنات المتخصصة).

تاريخ التأسيس: 2005

عدد خبراء الاستثمار: أكثر من 10

عدد الصناديق: 4

أمثلة على القيمة المضافة: ساعدت شركة IOP شركة Union Corrugating Company على إضافة قيمة من خلال استراتيجيات مثل توسيع المنصة جغرافيًا، وإضافة فئات منتجات جديدة، وزيادة القدرة التصنيعية منخفضة التكلفة. كما قامت الشركة بتوجيه شركة Monroe Truck Equipment في خفض تكاليف الشراء، وتوسيع القدرة التصنيعية، والاستفادة من فرص النمو المحددة.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

-

- ديفيد دورفمان، المدير الإداري: يعمل ديفيد في IOP منذ عام 2010، ويتمتع بخبرة تزيد عن 17 عاماً في مجال الأسهم الخاصة والخدمات المصرفية الاستثمارية. وهو مسؤول عن تحديد مصادر الصفقات وتنفيذها وإدارة المحافظ الاستثمارية، مستفيداً من أدواره السابقة في Harris Williams & Co. وNational City Capital Markets.

- بوب فيدرا، مدير إداري أول يعمل بوب في شركة IOP منذ عام 2005، ويتمتع بوب بخبرة تزيد عن 20 عاماً في المعاملات المحلية والدولية، بما في ذلك عمليات الاستحواذ وإعادة الرسملة. وهو يشارك في إدارة عمليات الشركة ومصادر الصفقات وتنفيذها والإشراف على استثمارات المحفظة الاستثمارية، مستفيداً من أدواره السابقة في شركة أسهم خاصة مقرها شيكاغو ومجموعة الخدمات المصرفية التجارية التابعة لشركة جنرال إلكتريك كابيتال.

- مايكل هيرينج، مدير العمليات والمدير المالي: يتمتع مايكل، الذي يعمل في IOP منذ عام 2006، بخبرة تزيد عن 20 عاماً في مجال الأسهم الخاصة والقيادة المالية. وهو يشرف على مراقبة المحافظ، وعلاقات المستثمرين، والتقييمات، والامتثال، والأعمال المصرفية، والمحاسبة، مستفيداً من خبرته السابقة في مجال تحديد مصادر الصفقات وإدارة المحافظ.

عمليات الخروج الأخيرة:

- يونايتد بولي سيستمز: بيعت إلى أتكور في يونيو 2022.

- مجموعة وسط الغرب الأوسط للورق: بيعت إلى شركة ماكينلي للورق في فبراير 2022.

- شركة الاتحاد للتمويج بيعت لشركة Cornerstone Building Brands في ديسمبر 2021.

عمليات الاستحواذ الأخيرة:

-

- ما وراء الحدود تم الاستحواذ عليها في مايو 2024. تعتزم شركة IOP توفير موارد تشغيلية وهيكل رأسمالي موثوق وطويل الأجل لدعم الشركة في مرحلة نموها القادمة.

- مجموعة هارفست الغذائية: تم الاستحواذ عليها في مايو 2023 بهدف دعم فريق الإدارة الحالي لزيادة الأرباح ومواصلة مسار النمو القوي.

- شركة إن بي هاندي تم الاستحواذ على الشركة في مايو 2022 لدعم فريق الإدارة الحالي مع انتقال الشركة من الملكية العائلية إلى دعم من شركة خاصة.

مواقع المكاتب:

- إيفانستون (المقر الرئيسي): 1603 جادة أورينجتون، جناح 700، إيفانستون، إلينوي 60201

- المكاتب الإضافية: لا يوجد

الموقع الإلكتروني: https://www.iopfund.com

اقتباس: "يسمح لنا أسلوبنا الاستثماري المنضبط والمركّز بتحديد الفرص الجذابة في مجموعة متنوعة من المواقف وظروف السوق." - روبرت فيدرا، مدير إداري أول

شركاء TA

أسلوب الاستثمار: تركز شركة TA Associates على الشراكة مع شركات عالية الجودة في قطاعات خدمات الأعمال والمستهلكين والرعاية الصحية والخدمات المالية والتكنولوجيا، مستفيدة من خبرتها العميقة في هذا المجال وشبكة علاقاتها العالمية. وتتراوح قيمة الاستثمارات في الأسهم من $100 مليون إلى $600 مليون، وتستهدف الشركات التي تتراوح قيمتها من $150 مليون إلى أكثر من $3 مليار دولار، وعادةً ما يُستخدم رأس المال في سيولة المساهمين ومبادرات النمو وتمويل الاستحواذ.

شركات المحفظة: تشمل محفظة TA Associates شركات مثل Interswitch (شركة مدفوعات رقمية في أفريقيا)، وBackstage (منصة اشتراك المواهب عبر الإنترنت)، وAffiniPay (مزود لحلول الدفع للمهنيين)، و Russell Investments (شركة عالمية لإدارة الاستثمارات).

تاريخ التأسيس: 1968

عدد خبراء الاستثمار: أكثر من 160

عدد الصناديق: العديد منها، بما في ذلك صناديق الديون وصناديق الأسهم الخاصة الرائدة

الأصول الخاضعة للإدارة: أكثر من $45 مليار

أمثلة على القيمة المضافة: أحد الأمثلة الرائعة على القيمة المضافة التي أضافتها شركة TA Associates هي شركة Amplify Snack Brands (المعروفة سابقاً باسم SkinnyPop Popcorn). خلال استثمار TA، قامت الشركة بتوسيع منصة الوجبات الخفيفة الخاصة بها من خلال العديد من عمليات الاستحواذ. كما باعت منتجاتها في العديد من البلدان بما في ذلك في آسيا وأستراليا وأوروبا وأمريكا الشمالية. وبعد سنوات قليلة من استثمار TA، استحوذت شركة The Hershey Company على شركة Amplify Snack Brands.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- براين ج. كونواي، مستشار أول: يتمتع براين بخبرة 40 عامًا من الخبرة والقيادة في مجال الأسهم الخاصة في شركة TA Associates، حيث كان له دور فعال في تشكيل نجاح الشركة. وبصفته رئيسًا سابقًا للجنة التنفيذية وشريكًا إداريًا مشاركًا، فقد شغل أدوارًا أساسية في لجان الإدارة والاستثمار الأساسي والمحافظ الاستثمارية. وخلال فترة عمله، ساعد في تنمية استثمارات TA من 1T4T50 مليون دولار أمريكي إلى أكثر من 1T4T6 مليار دولار أمريكي سنويًا، كما شارك بنشاط في أكثر من 100 استثمار في شركات النمو المغلقة.

- مايكل ليبرت، المدير الإداري: مايك متخصص في استثمارات البرمجيات في أمريكا الشمالية. وقد شارك حتى الآن في رعاية أو قيادة 17 استثماراً في المنصة أو قادها، وسهّل أكثر من 275 عملية استحواذ إضافية، وساهم في إغلاق استثمارات بلغ إجمالي قيمتها أكثر من $5.8 مليار دولار. كما يتمتع مايك أيضاً بخبرة في الصفقات العابرة للحدود في أكثر من 20 دولة وخمس صفقات من القطاع العام إلى الخاص.

- أجيت نيدونجادي، الرئيس التنفيذي: يقود أجيت استراتيجية الاستثمار والإدارة العامة للشركة. ومنذ انضمامه إلى شركة TA في عام 1999، أسس أجيت عملياتها الأوروبية في عام 2003، والتي استثمرت أكثر من $9 مليار دولار أمريكي في رأس المال السهمي. وقد قام أجيت حتى الآن برعاية 28 استثماراً تزيد قيمتها الإجمالية عن $3.5 مليار دولار أمريكي وساهم في أكثر من 150 قرار استثماري. وهو يرأس لجنة الاستثمار الأساسية ويعمل في العديد من اللجان الرئيسية الأخرى.

عمليات الخروج الأخيرة:

- حلول برو كير: بيعت إلى شركة روبير تكنولوجيز مقابل $1.86 مليار في يناير 2024.

- مجموعة هونان للتأمين بيعت لمارش في ديسمبر 2023.

عمليات الاستحواذ الأخيرة:

-

- سيرتينيا تم الاستثمار في نوفمبر 2024.

- فيي هيثك الاستثمار في النمو الاستراتيجي في نوفمبر 2024.

- سوليفي تم الإعلان عن استثمار الأغلبية في أكتوبر 2024.

مواقع المكاتب:

- بوسطن (المقر الرئيسي): 200 شارع كلاريندون، الطابق 56، بوسطن، ماساتشوستس 02116

- المكاتب الإضافية: مينلو بارك، لندن، مومباي، هونج كونج، أوستن

الموقع الإلكتروني: https://www.ta.com

اقتباس: "على مدار أكثر من خمسين عامًا، التزمت شركة TA بمساعدة شركات محفظتنا على التوسع بشكل مستدام وتقديم قيمة دائمة" - أجيت نيدونجادي، الرئيس التنفيذي

مارلين إيكويتي بارتنرز

أسلوب الاستثمار: تركز مارلين إكويتي بارتنرز على البرمجيات والتكنولوجيا والرعاية الصحية والخدمات والتكنولوجيا الصناعية، وتستهدف الشركات التي تتراوح إيراداتها من $10 مليون إلى 1T4T2 مليار دولار. وهي تعطي الأولوية للشركات ذات قواعد العملاء القوية، والإيرادات المتكررة، والمراكز السوقية التي يمكن الدفاع عنها، وغالبًا ما تكون في صناعات مجزأة مع إمكانية الاندماج. تتخصص Marlin في أسهم النمو، وتصفية الشركات، وعمليات الاستحواذ الإدارية، والتحول من القطاع العام إلى القطاع الخاص، والحالات الخاصة، بما في ذلك الأصول غير المستغلة أو غير الأساسية، بغض النظر عن الربحية الحالية.

شركات المحفظة: تشمل محفظة مارلين إيكويتي بارتنرز شركات مثل QualiTest (خدمات اختبار البرمجيات)، و Aprimo (برمجيات عمليات التسويق)، و Hootsuite (منصة إدارة وسائل التواصل الاجتماعي)، و Bluegarden (برمجيات إدارة الرواتب والموارد البشرية).

تاريخ التأسيس: 2005

عدد خبراء الاستثمار: أكثر من 50

عدد الصناديق: 9

الأصول الخاضعة للإدارة: أكثر من $7.6 مليار دولار أمريكي

أمثلة على القيمة المضافة: وقد ساعدت شركة Marlin Equity Partners شركة Verisae في العديد من المبادرات، بما في ذلك وضع خطة استراتيجية لتوسيع مجموعة حلول منتجاتها وقاعدة عملائها، وتوسيع قدرات المنصة، وإتمام العديد من عمليات الاستحواذ الإضافية بنجاح. وقد أدى ذلك إلى تحقيق شركة Verisae نموًا كبيرًا على أساس سنوي، وجعلها شركة رائدة معترف بها في العديد من القطاعات.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- ديفيد ماكغفرن، المؤسس ورئيس مجلس الإدارة والرئيس التنفيذي: وبصفته رئيس اللجنتين التنفيذية والاستثمارية، يقود ديفيد الرؤية الاستراتيجية للشركة، ويضمن الالتزام بمبادئ الاستثمار والحوكمة. وبفضل نهجه العملي، فإنه يوفر الرؤية والإشراف على جميع القرارات المتعلقة بالاستثمار والمحافظ الاستثمارية، مما يقود نجاح مارلين على مستوى العالم.

- نيك كايزر، الشريك المؤسس والمدير الإداري الأول: يشرف نيك على أنشطة الاستثمار وإدارة الشركة ويعمل في اللجنتين التنفيذية والاستثمارية. وهو مسؤول عن المبادرات الاستراتيجية، وإبرام الصفقات، والعناية الواجبة، وتنفيذ المعاملات، وإدارة المحافظ الاستثمارية، ويتمتع بخبرة واسعة في عمليات الاستحواذ على برمجيات الشركات، وعمليات الاستحواذ على الشركات الخاصة، وتصفية الشركات، واستثمارات أسهم النمو.

- بيتر سباسوف، المدير الإداري الأول بيتر سباسوف يؤدي بيتر دوراً محورياً في إدارة عمليات الشركة وأنشطتها الاستثمارية. وبصفته عضواً في اللجنتين التنفيذية والاستثمارية، فهو يشرف على المبادرات الاستراتيجية، وإبرام الصفقات وهيكلتها، وسياسة الاستثمار، وإدارة المحافظ الاستثمارية. وبفضل خبرته التي تزيد عن 20 عاماً، بما في ذلك أدواره السابقة في شركة نورثروب جرومان، يساهم بفاعلية في نجاح مارلين، كما أنه عضو في مجالس إدارة العديد من الشركات التابعة لمحفظة الشركة.

عمليات الاستحواذ الأخيرة:

-

- رادار الرعاية الصحية: استثمار نمو الأغلبية في نوفمبر 2024.

- باكستر للتخطيط استثمار نمو الأغلبية في مايو 2024.

- حلول معلومات الخزانة (TIS): تمت الموافقة على زيادة الاستثمار في مارس 2024.

مواقع المكاتب:

- شاطئ هيرموسا (المقر الرئيسي): 1301 جادة مانهاتن، شاطئ هيرموسا، كاليفورنيا 90254

- المكاتب الإضافية: لندن

الموقع الإلكتروني: https://www.marlinequity.com

اقتباس: "نحن فخورون ببناء مؤسسة عالمية ناجحة مدعومة بقاعدة مستثمرين مؤسسيين من الدرجة الأولى من الشركاء المحدودين الحاليين والجدد، وفريق موهوب من المهنيين ذوي الخبرة العميقة في مجال عملنا في مختلف القطاعات الأساسية." - ديفيد ماكجفرن، المؤسس ورئيس مجلس الإدارة والرئيس التنفيذي للشركة

مونوموي كابيتال بارتنرز

أسلوب الاستثمار: تركز شركة Monomoy Capital Partners على شركات التصنيع والتوزيع والخدمات، مع التركيز بقوة على الشركات العائلية والشركات المقتطعة من الشركات والمعاملات الخاصة. وتستهدف مونوموي الشركات في أمريكا الشمالية التي تتراوح إيراداتها بين 1 تيرابايت 100 مليون إلى 1 تيرابايت 2 مليار دولار أمريكي وأكثر، وتتراوح أرباحها قبل خصم الفوائد والضرائب والاستهلاك والإطفاء بين 1 تيرابايت 20 مليون إلى 1 تيرابايت 200 مليون دولار أمريكي، وتستثمر مونوموي في كل من سندات الأسهم والديون لتحقيق القيمة.

شركات المحفظة: تشمل محفظة شركة Monomoy Capital Partners شركة Liberty Safe (شركة تصنيع الخزائن السكنية)، وشركة Japs-Olson (مزود حلول البريد المباشر والطباعة المخصصة)، وشركة Jason (شركة صناعية قابضة).

تاريخ التأسيس: 2005

عدد الصناديق: 5

الأصول الخاضعة للإدارة: أكثر من $5 مليار

أمثلة على القيمة المضافة: ساعدت مونوموي شركة سبورتك من خلال شراكة دامت أربع سنوات. وخلال هذه الفترة، أدخلت شركة Sportech تحسينات تشغيلية لتحقيق الفعالية من حيث التكلفة وزيادة الإنتاجية، وضاعفت طاقتها الإنتاجية. وقد بيعت شركة سبورتك فيما بعد إلى شركة باتريك للصناعات مقابل حوالي $315 مليون دولار.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- دانيال كولين، الشريك المؤسس والرئيس التنفيذي المشارك: يوجه دان استراتيجية الشركة الاستثمارية، ويتواصل مع المستثمرين ويتعاون مع مديري شركات المحفظة للمساعدة في تحقيق نمو تحويلي. قبل تأسيس شركة Monomoy، عمل دان في شركة KPS Capital Partners، كما عمل كمصرفي استثماري في JP Morgan Chase، مع التركيز على الشركات الصناعية.

- جاستن هيلينبراند، الشريك المؤسس والرئيس التنفيذي المشارك: يتفوق جاستن في تحويل شركات السوق المتوسطة وقيادة التحسين المستمر داخل الشركة. ويتمتع جاستن بخبرة واسعة في توجيه فرق الإدارة من خلال القرارات الاستراتيجية، وهو متحمس للاستحواذ على الشركات وتنشيطها. قبل تأسيسه لشركة Monomoy، عمل في شركة KPS Capital Partners ومنصة الإقراض الميزانين التابعة لمجموعة Prudential Capital Group. جاستن حاصل على بكالوريوس في العلوم المالية من كلية بوسطن، حيث يعمل في مجلس الأمناء.

- جيمي فورسيث، شريك ورئيس فريق الاستثمار: تعمل جايمي في الشركة منذ عام 2008 وقادت بعضاً من أنجح صفقاتها. بالإضافة إلى إدارة تنفيذ الصفقات، تشرف على فريق الاستثمار وتقود العديد من مبادرات التحسين المستمر. حازت جايمي، المعترف بها كشركة رائدة في مجال الأسهم الخاصة، على العديد من الجوائز مثل جائزة "النساء الأكثر تأثيراً في عمليات الدمج والاستحواذ في الأسهم الخاصة" (2024) من مجلة "وول ستريت جورنال" (2023).

عمليات الخروج الأخيرة:

- سبورتك: بيعت إلى شركة باتريك للصناعات مقابل ما يقرب من $315 مليون في يناير 2024.

- شو للتطوير العقاري: بيعت لشركة ماديسون ديربورن بارتنرز في أكتوبر 2023.

عمليات الاستحواذ الأخيرة:

-

- أوليفر للتغليف والمعدات: تم الاستحواذ عليها في نوفمبر 2024.

- مسبك ووباكا تم الاستحواذ عليها من شركة Proterial في مارس 2024.

- خدمات إنفيروتك: تم الاستحواذ عليها في يناير 2024.

مواقع المكاتب:

- غرينتش (المقر الرئيسي): 1 غرينويتش أوفيس بارك، المبنى 1S، الطابق 2، غرينتش، كونيتيكت 06831

- المكاتب الإضافية: نيويورك

الموقع الإلكتروني: https://www.mcpfunds.com

اقتباس: "وبالنظر إلى المستقبل، سنظل ملتزمين بأن نكون الشريك المفضل لشركات السوق المتوسطة التي تسعى إلى تحقيق كامل إمكاناتها." - دان كولين، شريك مؤسس ورئيس تنفيذي مشارك

ويلسبرينج كابيتال مانجمنت

أسلوب الاستثمار: وتشمل أنواع معاملات ويلسبرنج كابيتال مانجمنت عمليات الاستحواذ على الشركات الخاصة، وعمليات الاستحواذ الإضافية، والمعاملات من القطاع العام إلى الخاص، وعمليات الدمج في الصناعة، وعمليات الاستحواذ على الشركات. وتستهدف الشركة الشركات التي تتراوح قيمتها من $100M إلى $1B في قيمة المؤسسة و$20M إلى $100M في الأرباح قبل خصم الفوائد والضرائب والاستهلاك والإطفاء وتستثمر الشركة في قطاعات مثل خدمات الرعاية الصحية والصناعات العامة وخدمات الأعمال والتعبئة والتغليف والمستهلكين/المطاعم. مع التركيز على أمريكا الشمالية، تعتبر Wellspring مستثمرًا مسيطرًا.

شركات المحفظة: تشمل محفظة Wellspring شركة Crosman Corporation (مصمم ومصنع ومسوق لمنتجات البنادق الهوائية)، وشركة ProAmpac (شركة تغليف مرنة)، وشركة Help at Home (خدمات الرعاية المنزلية)، ومطاعم Checkers Drive-In (مطاعم الخدمة السريعة).

تاريخ التأسيس: 1995

عدد الصناديق: 8

أمثلة على القيمة المضافة: ساعدت شركة Wellspring شركة National Seating & Mobility (NSM) من خلال تطويرها لتصبح شركة رائدة في السوق، وتنفيذ 5 عمليات استحواذ إضافية وإضافة 35 فرعاً. وتتمتع الشركة بوضع جيد يؤهلها لتكون رائدة في هذا المجال على المدى الطويل. ساعدت Wellspring أيضًا شركة Cleaver-Brooks في تنمية خطوط إنتاجها، وخفض التكاليف من خلال استراتيجيات التخفيف والمشتريات، وتطبيق خطة مبيعات وتسويق متقدمة.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- ألكسندر إ. كارليس، شريك إداري، رئيس مشارك: يعمل أليكس في الشركة منذ عام 2001 وأصبح شريكاً في عام 2007. وبصفته عضوًا في لجنة الاستثمار، فقد قاد العديد من عمليات الاستحواذ والتصفية في العديد من القطاعات. وقد أسس أليكس جهود ويلسبرنج في مجال الرعاية الصحية ويشرف بنشاط على شركات المحفظة الاستثمارية مثل Help at Home وRayus وCareing Brands International.

- جون إ. مورنينغستار، الشريك الإداري والرئيس المشارك: انضم جون إلى الشركة في عام 2007 وأصبح شريكاً في عام 2011. وبصفته عضوًا في لجنة الاستثمار، فقد قاد العديد من الصفقات، بما في ذلك ProAmpac وHoffmaster وSouveyOne، ولعب دورًا رئيسيًا في استثمارات Wellspring الائتمانية المجهدة/المتعثرة. يركز جون على المنتجات المصنعة والقطاعات الاستهلاكية ويوجه استراتيجية الاستثمار في مجال التعبئة والتغليف في الشركة.

عمليات الخروج الأخيرة:

- أفلام باراجون: بيعت إلى مجموعة رون في ديسمبر 2021.

عمليات الاستحواذ الأخيرة:

- كارينج براندز إنترناشيونال: تم الاستحواذ عليها في أكتوبر 2021.

- شركة روهرر تم الاستحواذ عليها في مارس 2021.

- مجموعة كادنس للبترول تم الاستحواذ عليها في أكتوبر 2020.

مواقع المكاتب:

- نيويورك (المقر الرئيسي): 605 الجادة الثالثة، الطابق 44، نيويورك، نيويورك 10158، نيويورك 10158

- المكاتب الإضافية: شاطئ النخيل

الموقع الإلكتروني: https://www.wellspringcapital.com

اقتباس: "تتمتع الشركة بزخم كبير وفريق عمل استثنائي ملتزم بتحقيق عوائد قوية لمستثمرينا وجميع دوائرهم." - جون مورنينجستار، شريك إداري ورئيس مشارك

ثوما برافو

أسلوب الاستثمار: تركز شركة توما برافو على توفير الأسهم الخاصة وأسهم النمو والاستثمارات الائتمانية، خاصة في قطاعي البرمجيات والتكنولوجيا. وتستخدم الشركة استراتيجية "الشراء والبناء"، مستفيدةً من معرفتها العميقة بالقطاع لدفع التميز التشغيلي ومبادرات النمو الاستراتيجي وعمليات الاستحواذ الإضافية، مما يؤدي إلى خلق قيمة طويلة الأجل لشركات محفظتها.

شركات المحفظة: تشمل محفظة ثوما برافو شركات مثل Applitools (منصة اختبار الذكاء الاصطناعي)، وAppOmni (إدارة أمن البرمجيات كخدمة)، وAptryse (تكنولوجيا معالجة المحتوى الرقمي)، وApttus (حلول برمجيات تحويل الأسعار إلى نقدية).

تاريخ التأسيس: 2008

عدد الصناديق: 15+

الأصول الخاضعة للإدارة: أكثر من $166 مليار اعتبارًا من سبتمبر 2024

أمثلة على القيمة المضافة: ومن الأمثلة على كيفية قيام توما برافو بخلق القيمة مع شركة Instructure. خلال فترة الشراكة التي استمرت أربع سنوات، تم إعداد الشركة للأسواق العامة، وتم إدراجها بنجاح، وأصبحت منصة رائدة في السوق، وأكملت سبع عمليات استحواذ. في وقت التخارج، بلغت قيمة شركة Instructure حوالي $4.8 مليار دولار.

خبراء الاستثمار الرئيسيون والمساهمات الرئيسية:

- أورلاندو برافو، المؤسس والشريك الإداري: وقد لعب أورلاندو دورًا أساسيًا في ترسيخ مكانة الشركة كشركة رائدة في عمليات الاستحواذ على البرمجيات. وقد أشرف على أكثر من 500 عملية استحواذ بلغت قيمتها الإجمالية حوالي $265 مليار دولار من قيمة الصفقات، وهو يدير استراتيجية الشركة مع التركيز على الابتكار والأداء. وقد حاز أورلاندو على لقب "أفضل صانع صفقات في وول ستريت" من مجلة فوربس و"ملك الأسهم الخاصة في مجال البرمجيات كخدمة" من صحيفة فاينانشيال تايمز، وقد استطاع أورلاندو أن يحوّل شركة توما برافو إلى شركة عالمية قوية في مجال الأسهم الخاصة.

- هولدن سباحت، الشريك الإداري ومن مقره في سان فرانسيسكو، يركز هولدن على تحديد مصادر الاستثمارات الجديدة وتنفيذها، وقيادة نمو المحفظة الاستثمارية كعضو نشط في مجلس الإدارة، والمساهمة في إدارة الشركة.

- سيث بورو، الشريك الإداري ويتولى سيث الذي يتخذ من سان فرانسيسكو مقرًا له أيضًا، قيادة برامج البنية التحتية للشركة واستراتيجية الأمن السيبراني، ويشرف على الاستثمارات الجديدة، ويدعم نمو المحفظة الاستثمارية بصفته عضوًا في مجلس الإدارة، ويساهم في إدارة الشركة. وقد أصبح شريكًا إداريًا في عام 2013.

عمليات الخروج الأخيرة:

- Veriforce: بيعت في ديسمبر 2024 لشركة أباكس بارتنرز.

- الهيكلية: بيعت في نوفمبر 2024.

- إمبيرفا: بيعت إلى شركة Thales في ديسمبر 2023.

عمليات الاستحواذ الأخيرة:

-

- أعمال منتجات جامعة الولايات المتحدة: تم الاستحواذ عليها في ديسمبر 2024.

- دارك تريس تم الاستحواذ عليها في أكتوبر 2024.

- إيفربريدج: تم الاستحواذ عليها في يوليو 2024.

مواقع المكاتب:

- شيكاغو (المقر الرئيسي): 110 N. Wacker Drive، الطابق 32، شيكاغو، إلينوي 60606

- المكاتب الإضافية: ميامي، وسان فرانسيسكو، ونيويورك، ودالاس، ولندن

الموقع الإلكتروني: https://www.thomabravo.com

اقتباس: "الابتكار هو الأساس في توما برافو. فأنت ترى ذلك في العمل كل يوم." - كارل توما، المؤسس والشريك الإداري

شاهد هذا الفيديو القصير أدناه من مؤسسنا أليكسي للمزيد من المعلومات عن توما برافو:

بالإضافة إلى ذلك، هل أنت مهتم باستراتيجية الشراء والبناء كما اعتمدها توما برافو؟ اكتشف المزيد في هذا الفيديو أدناه، من Alexej أيضًا:

هل تتطلع إلى توسيع معرفتك أكثر؟ استمتع بهذا الفيديو حول فضح خرافات الأسهم الخاصة لزيادة معرفتك واكتساب رؤى لا تقدر بثمن:

الخاتمة

تُعد شركات الأسهم الخاصة في السوق الوسطى محركات أساسية للتقدم الاقتصادي، حيث توفر رأس المال والخبرة اللازمة لتحويل الشركات متوسطة الحجم إلى شركات رائدة في السوق قادرة على المنافسة. تعمل هذه الشركات على تحسين الكفاءات التشغيلية وتعزيز الابتكار ودعم النمو الاستراتيجي في مختلف الصناعات في جميع أنحاء العالم.

نتعاون في نووبتيما بشكل وثيق مع صناديق الأسهم الخاصة في السوق المتوسطة وشركات محافظها الاستثمارية. وتساعد خبرتنا وتفانينا في تحقيق القيمة الشركات على اجتياز تعقيدات مشهد الأسهم الخاصة، مما يضمن وصولها إلى أهدافها الاستراتيجية وتحقيق النمو المستدام.

احجز مكالمة استكشاف مجانية مع NUOPTIMA لاستكشاف كيف يمكننا دعم أهداف عملك وتحقيق القيمة في عالم الأسهم الخاصة التنافسي.