Wichtige Punkte

- Für SaaS-Unternehmen ist die Kapitalbeschaffung ein wichtiger Schritt zum Erfolg.

- Es gibt zahlreiche Anforderungen und Maßstäbe für die Kapitalbeschaffung in den verschiedenen Phasen der Finanzierung. In diesem Artikel werden die Anforderungen für Pre-Seed-, Seed-, Series-A- und Series-B-Finanzierungen erläutert.

- Das Wachstum einer SaaS-Marke kann eine große Herausforderung sein. Deshalb ist es eine ausgezeichnete Idee, eine Wachstumsagentur zu beauftragen, die Ihnen die Kennzahlen liefert, die Sie benötigen, um für die Erhöhung bereit zu sein. Wenn Sie mehr darüber erfahren möchten, wie NUOPTIMA, eine Full-Stack-Wachstumsagentur, SaaS-Unternehmen skaliert, ein Gespräch anmelden mit unseren Experten heute.

Bevor wir uns damit beschäftigen, sehen Sie sich das YouTube-Video von Alexej Pikovsky, unserem CEO und Gründer, an. Hier erörtert er, welchen Prozentsatz Ihres Unternehmens Sie in verschiedenen Finanzierungsphasen abgeben sollten, wobei der Schwerpunkt auf Seed- und Pre-Seed-Runden liegt.

Kapitalbeschaffung im Jahr 2025

Für SaaS-Unternehmen ist die Kapitalbeschaffung ein schwieriger, aber unumgänglicher Geschäftsschritt. Unabhängig davon, wie innovativ oder aufregend Ihre Geschäftsidee auch sein mag, sie kann ohne finanzielle Unterstützung einfach nicht erfolgreich sein. Die Festlegung der Anforderungen und Maßstäbe für die Kapitalbeschaffung kann jedoch ein Kampf für sich sein, und dies war noch nie so wichtig wie heute im Jahr 2025.

Zu Beginn des Jahres änderte sich das Finanzierungsumfeld schlagartig, als die Inflation in die Höhe schoss und zahlreiche Länder weltweit von einer möglichen Rezession betroffen waren. Darüber hinaus hat sich der Markt selbst in den letzten Monaten stark verändert, so dass es schwierig ist, die Marktlage genau einzuschätzen.

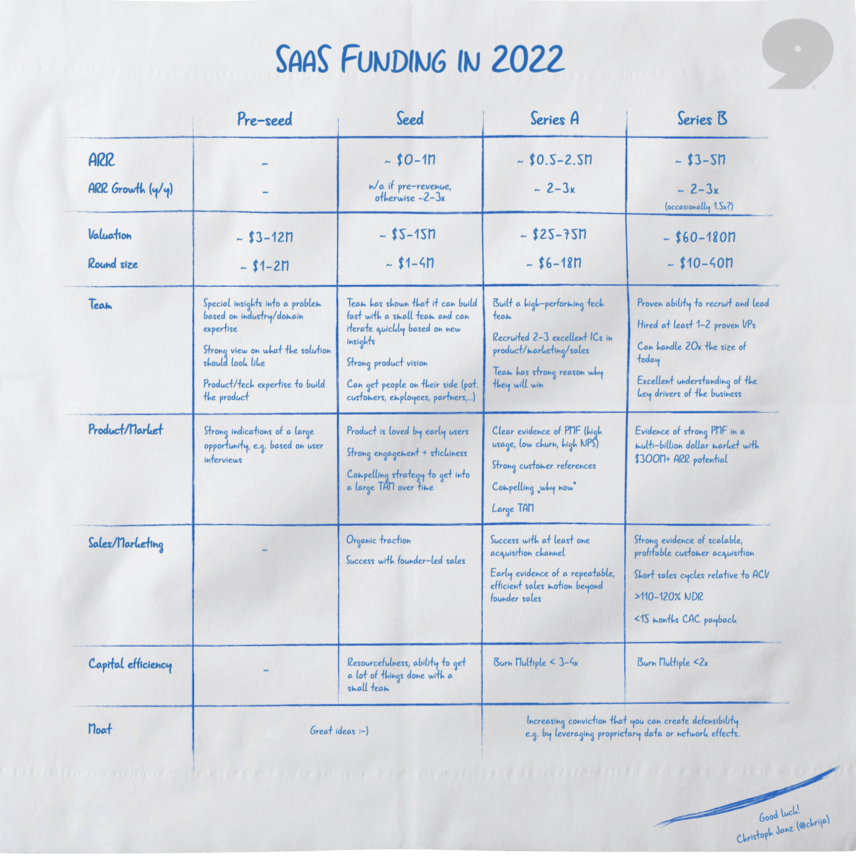

Erfreulicherweise hat Point Nine, eine der führenden europäischen Risikokapitalgesellschaften, gründliche Untersuchungen durchgeführt und kürzlich ihre Ergebnisse zu den Anforderungen vorgelegt, die für die Kapitalbeschaffung in SaaS-Unternehmen im Jahr 2025 erforderlich sind. P9 ist eine Risikokapitalgesellschaft, die sich auf B2B-SaaS und B2B-Marktplätze konzentriert. Die Ergebnisse der Studie von P9 wurden aus 95 Finanzierungsrunden zusammengetragen, die zwischen Januar und Juli 2025 stattfanden, und die Informationen für die meisten Unternehmen stammen von ihren Investoren. Natürlich sind 95 Finanzierungsrunden keineswegs ein vollständiges Abbild des Marktes, aber die gesammelten Informationen geben uns zweifellos zumindest einen guten Eindruck vom aktuellen Markt.

Nachstehend finden Sie die Ergebnisse dieser Untersuchung in der SaaS-Finanzierungsserviette von P9 für 2025:

Um die Ergebnisse von P9 zu verdeutlichen, haben wir die Ergebnisse in Abschnitte für die verschiedenen Finanzierungsphasen unterteilt. Beginnen wir mit der Betrachtung der Benchmarks für die Pre-Seed-Finanzierung.

Zuvor sollten Sie sich das folgende Video ansehen, in dem Alexej weitere professionelle Einblicke in den Fundraising-Prozess gewährt, einschließlich der Bedeutung der Dringlichkeit beim Fundraising und der Positionierung Ihres Unternehmens als knappes Gut, um die Aufmerksamkeit der Investoren zu gewinnen.

Pre-Seed-Finanzierungsanforderungen und Benchmarks

Die Pre-Seed-Finanzierung ist die frühestmögliche Finanzierungsrunde. In dieser Phase versucht ein Start-up-Unternehmen, Mittel zu beschaffen, um seine Geschäftsidee und seine Vorschläge zu validieren. Pre-Seed-Kapital wird benötigt, um die Aufnahme des Geschäftsbetriebs zu unterstützen und um zu bestätigen, dass ein Unternehmen realisierbar ist. Im Allgemeinen ist die Pre-Seed-Finanzierung nicht groß genug, um als offizielle Finanzierungsrunde angesehen zu werden. Sie ist jedoch für viele Unternehmen, die einen Kapitalzufluss zum Aufbau ihrer Basis benötigen, unerlässlich. Die Pre-Seed-Finanzierung kommt in der Regel von den Gründern selbst, ihren Familien oder vielleicht von einem Angel-Investor oder Inkubator.

Da es sich um ein so frühes Stadium eines SaaS-Unternehmens handelt, konnte P9 keine Pre-Seed-Daten über die Anforderungen an den jährlichen wiederkehrenden Umsatz (ARR) oder sein Wachstum, den Vertrieb und das Marketing sowie die Kapitaleffizienz ermitteln, da es in der Geschichte des Unternehmens einfach noch zu früh ist, um über solche Informationen zu verfügen. Dennoch lassen sich aus den Ergebnissen von P9 wichtige Erkenntnisse für die Pre-Seed-Finanzierung ableiten.

Die Untersuchungen von P9 haben ergeben, dass die Bewertung vor der Kapitalaufnahme bei Pre-Seed-Finanzierungen im Durchschnitt zwischen $3-$12 Millionen liegt, während die Rundengröße zwischen $1-2 Millionen beträgt. Was die Qualität der Teams in Pre-Seed-Unternehmen betrifft, so ist es wichtig zu verstehen, dass die Investoren wissen, dass sie mit ihrem Einsatz in der Frühphase höchstwahrscheinlich keine Rendite erzielen werden. Daher überlegen die Investoren in dieser Phase, ob ein Unternehmen das Zeug dazu hat, zu überleben (und zu florieren) und ihnen eine Rendite zu bringen. Zu den wichtigsten Eigenschaften, nach denen sie suchen, gehören daher Intelligenz, Charisma, Entschlossenheit und Einfühlungsvermögen für Kunden. Den Rückmeldungen aus der P9-Umfrage zufolge ist es für Investoren auch wichtig, dass das Team über Branchen- oder Fachwissen verfügt, das ihnen einzigartige Einblicke in ein Problem und einen soliden Standpunkt zur Lösung bietet. Eine weitere wichtige Eigenschaft des Teams ist einschlägiges Fachwissen, um das betreffende Produkt zu entwickeln.

Was das Produkt oder den Markt betrifft, so hat ein Pre-Seed-Finanzierungsunternehmen im Allgemeinen noch kein greifbares Produkt entwickelt (obwohl es dabei sein sollte, einen Entwurf fertigzustellen). Es hat jedoch eine klare Marktlücke identifiziert, die auf eine große Chance hindeutet. Diese Schlussfolgerung wird häufig aus Nutzerbefragungen gezogen. Und schließlich ist der Wassergraben eines Pre-Seed-Unternehmens - die Fähigkeit eines Unternehmens, sich Wettbewerbsvorteile zu bewahren, von denen man annimmt, dass sie ihm helfen, die Konkurrenz in Schach zu halten und die Rentabilität beständig aufrechtzuerhalten - einfach seine hervorragenden Ideen.

Anforderungen und Benchmarks für die Startkapitalfinanzierung

Als nächstes wenden wir uns der Seed-Finanzierung zu, dem ersten offiziellen Schritt der Eigenkapitalfinanzierung. In der Regel handelt es sich dabei um die ersten offiziellen Finanzmittel, die ein Unternehmen oder eine Unternehmung aufnimmt. Die Seed-Finanzierung unterstützt ein Unternehmen bei der Finanzierung seiner ersten Phasen, wie z. B. der Produktentwicklung oder der Marktforschung. In dieser Finanzierungsphase sind Angel-Investoren wohl die häufigste Art von Investoren, die oft über eine Plattform mit Start-ups in Kontakt treten. VC-Plattform.

Im folgenden Video erläutert Alexej die Unterschiede zwischen der Kapitalbeschaffung durch Engelsinvestoren und Risikokapitalgebern.

Nach den Ergebnissen von P9 liegt die ARR für die Startfinanzierung zwischen $0-1 Million. In der Zwischenzeit ist das ARR-Wachstum (im Vergleich zum Vorjahr) im Allgemeinen nicht anwendbar, wenn es sich um eine Vorfinanzierung handelt, aber ansonsten beträgt das Wachstum das Zwei- oder Dreifache. Was die Bewertung vor dem Geld angeht, so zeigen die Daten für die Seed-Finanzierung, dass sie zwischen $5-15 Millionen liegt, während die Rundengröße zwischen $1 und $4 Millionen liegt. Bei der Pre-Money-Bewertung handelt es sich einfach um den Betrag, den ein Unternehmen und ein Investor unmittelbar vor der Investition für wertvoll erachten. Dies geschieht, damit der Investor bestimmen kann, wie viel er pro Aktie für die zu erwerbenden Anteile zahlen muss.

Was die Teamqualitäten für die Seed-Finanzierung angeht, so ist es wichtig, dass der Gründer und sein Team bestimmte Eigenschaften aufweisen können. Ausgehend von einem Pre-Seed-Team zeigen die Ergebnisse von P9, dass ein Team in der Seed-Phase in der Lage sein sollte zu zeigen, dass es schnell wachsen kann, mit einer eng verbundenen Gruppe, die je nach neuen Erkenntnissen schnell arbeiten kann. Es ist auch wichtig, eine starke Vision für das Produkt zu haben. Darüber hinaus ist es wichtig zu beweisen, dass das Unternehmen in der Lage ist, Menschen auf seine Seite zu ziehen (dazu gehören Kunden, Partner und Mitarbeiter). Dies zeigt, dass andere Menschen und Fachleute Vertrauen in das Produkt haben.

Wenn es um das Produkt des Unternehmens geht, ist es in dieser Phase von entscheidender Bedeutung zu zeigen, dass es von den ersten Nutzern gut angenommen wird, da dies die Lebensfähigkeit des Unternehmens zeigt. Darüber hinaus sollte es auch ein fantastisches Engagement aufweisen, und es sollte auch eine überzeugende Strategie vorhanden sein, wie man im Laufe der Zeit einen großen adressierbaren Markt (Total Addressable Market, TAM) erschließen kann. Denken Sie daran, dass es in dieser Finanzierungsphase wichtig ist, den Investoren zu beweisen, dass Ihr Unternehmen die Zukunft ist und es sich lohnt, in es zu investieren. Wie die Tabelle von P9 zeigt, sollte in der Seed-Finanzierungsphase bereits eine natürliche Traktion für das Unternehmen vorhanden sein und der Erfolg mit gründergeführten Verkäufen nachgewiesen werden. Gründergeführte Verkäufe sind dann gegeben, wenn der Unternehmensgründer mit Leads, die er gefunden hat, in Kontakt tritt und ihnen hilft, das Produkt zu testen. Der Gründer wandelt diese Leads dann um und bucht sie für kostenpflichtige Pläne.

Eine weitere Voraussetzung für eine Anschubfinanzierung ist, dass der Gründer Kapitaleffizienz durch echten Einfallsreichtum demonstrieren kann und dass er viele Dinge auch mit einem kleinen Team erledigen kann. Dies gibt dem Investor die Gewissheit, dass der Gründer fähig und sparsam ist. Wie bei der Pre-Seed-Finanzierung besteht der Graben für ein Unternehmen in der Seed-Phase in seinen fantastischen Ideen, die Folgendes anziehen können Value-Added-Investoren auf der Suche nach innovativen Möglichkeiten...

Im Folgenden erfahren Sie, wie Sie Ihre Kommunikation mit VCs verbessern können. Alexej weist auf häufige Fehler hin, die Gründer machen, wenn sie VCs anschreiben, und gibt Tipps, wie man eine effektive Outreach-E-Mail erstellt.

Finanzierungsanforderungen und Benchmarks für die Serie A

Die Finanzierung der Serie A ist die erste Runde nach der Seed-Phase. Zu diesem Zeitpunkt müssen die Gründer einen Plan für die Erweiterung des Geschäftsmodells haben, um langfristige Gewinne zu erzielen. Im Gegensatz zu Seed-Startups mit interessanten Ideen erfordert die Finanzierung der Serie A ein gewisses Wissen darüber, wie das Unternehmen zu Geld gemacht werden kann. Daher muss der Gründer eine solide Strategie sowie großartige Ideen haben, um das Unternehmen in ein gewinnbringendes Unternehmen zu verwandeln. Die Serie-A-Finanzierungsrunde wird im Allgemeinen von VC-Firmen durchgeführt.

Laut P9 liegt die ARR bei Seed-A-Finanzierungen zwischen $0,5-2,5 Millionen, während das ARR-Wachstum im Vergleich zum Vorjahr zwei- bis dreimal so hoch ist. Bei SaaS-Unternehmen achten viele Series-A-Investoren auf die ARR, um festzustellen, ob das Unternehmen bereit für eine Kapitalerhöhung ist. In der Regel (aber nicht immer) gilt ein Unternehmen als reif für eine Series-A-Finanzierung, wenn seine ARR $1 Mio. übersteigt.

Die Pre-Money-Bewertung für Series-A-Seed-Finanzierungen liegt nach Recherchen von P9 bei $25-75 Millionen (ein deutlicher Anstieg gegenüber der vorherigen Runde), während die Rundengröße zwischen $6-18 Millionen liegt. Zum Zeitpunkt einer Serie-A-Finanzierungsrunde haben die Unternehmen in der Regel noch keine Erfolgsbilanz vorzuweisen und können daher einen zusätzlichen Risikofaktor darstellen. Investoren können im Allgemeinen zwischen 10% und 30% des Unternehmens erwerben. Diese Investitionen werden in der Regel für das Wachstum des Unternehmens und zur Vorbereitung des Markteintritts verwendet.

Wie wir aus der Tabelle ersehen können, sind die Anforderungen an das Team im Vergleich zu den letzten beiden Runden weiter gestiegen. In der Tat sollte ein SaaS-Unternehmen in der Lage sein, ein technisches Team zu haben, das außergewöhnliche Leistungen erbringt und überzeugende Argumente liefert, warum es glaubt, dass das Unternehmen erfolgreich sein wird. Ein weiteres Kriterium ist der Nachweis, dass das Unternehmen mehrere herausragende individuelle Mitarbeiter (IC) eingestellt hat. ICs sind sehr wertvoll, weil sie mit ihrem einzigartigen Fachwissen Ihre Entscheidungen in einem bestimmten Funktionsbereich unterstützen. Daher sollten die eingestellten ICs über fantastische Kenntnisse in den Bereichen Produkt, Marketing, Vertrieb oder in allen drei Bereichen zusammen verfügen.

In diesem Stadium muss das Unternehmen Folgendes nachweisen Produkt-Markt-Fit (PMF) durch Daten, die eine hohe Nutzung, eine geringe Abwanderung und einen hohen Net Promoter Score (NPS) aufweisen. Laienhaft ausgedrückt ist der NPS eine Messung der Kundentreue und -zufriedenheit, bei der die Kunden befragt werden, wie wahrscheinlich es ist, dass sie das Produkt weiterempfehlen (auf einer Skala von 0-10). Zusätzlich zu diesen Informationen sollten Sie ausgezeichnete Kundenreferenzen vorlegen, überzeugende Gründe darlegen, warum dies der richtige Zeitpunkt für Ihr Unternehmen ist, um eine Series-A-Finanzierung zu erhalten, und nicht zuletzt ein solides TAM vorweisen.

Möchten Sie Ihre Chancen erhöhen, mit möglichen Investoren in Kontakt zu kommen? Sehen Sie sich Alexejs Ratschläge an, wie Sie andere Gründer erfolgreich erreichen können, um Investoren zu finden.

Was die Vertriebs- und Marketingaspekte des Unternehmens betrifft, so muss nachgewiesen werden, dass das Unternehmen mit mindestens einem Akquisitionskanal außerhalb des gründergeführten Vertriebs erfolgreich war. Skalierbare Kanäle könnten soziale Medien, eine bezahlte Anzeige oder sogar ein organische Suche. Es sollten sich auch Anzeichen für eine solide und wiederholbare Verkaufsbewegung (eine bestimmte Verkaufsmethode, mit der ein Produkt an Kunden geliefert wird) abzeichnen, die über den gründergeführten Verkauf hinausgeht.

In der Phase der Series-A-Finanzierung ist es entscheidend, einen Burn Multiple von weniger als dem Drei- bis Vierfachen zu haben. Der Burn Multiple misst den Betrag, den ein Start-up ausgibt, um jeden zusätzlichen Dollar an ARR zu generieren. Der Burggraben für eine Series-A-Finanzierung besteht darin, dass es immer mehr Beweise dafür gibt, dass der Gründer sein Unternehmen schützen kann, z. B. durch Netzwerkeffekte oder die Nutzung geschützter Daten. Bedenken Sie, dass viele Start-ups in der Serie A scheitern und oft zu VC-Waisen wenn sie nicht in der Lage sind, zusätzliche Finanzmittel zu erhalten. Nach Angaben von CB Insights erhalten weniger als 50% der in der Startphase finanzierten Unternehmen eine weitere Finanzierungsrunde, so dass dies der Endpunkt für die meisten Start-up-Unternehmen in der Anfangsphase ist.

Finanzierungsanforderungen und Benchmarks für die Serie B

Ein Unternehmen, das bereit ist, eine Finanzierungsrunde der Serie B einzuleiten, hat sein Produkt und seinen Markt bereits gefunden und benötigt Hilfe bei der Expansion. Diese Expansion führt zu mehr Kunden und einem größeren Team, um den wachsenden Kundenstamm zu betreuen. Die Serie-B-Finanzierung wird in der Regel von VC-Firmen bereitgestellt und umfasst in der Regel die gleichen Investoren wie die vorherige Runde. Der Unterschied bei dieser Runde besteht jedoch darin, dass eine neue Welle von VC-Firmen hinzukommt, die sich auf Investitionen in der Spätphase spezialisiert haben.

Die Daten von P9 zeigen, dass die FER-Anforderungen für die Serie B zwischen $3-5 Mio. liegen und das FER-Wachstum im Vergleich zum Vorjahr das Zwei- bis Dreifache beträgt (obwohl es gelegentlich das 1,5-Fache sein kann). Da die Unternehmen, die eine Series-B-Finanzierung erhalten, gut etabliert sind, spiegelt sich dies auch in ihren Bewertungen wider. Dies geht aus den von P9 zusammengetragenen Daten hervor, wonach die Bewertung vor dem Geld zwischen $60-180 Millionen liegt, während die Größe der Finanzierungsrunde zwischen $10-40 Millionen liegt.

Für das Team des Unternehmens müssen in dieser Phase seriöse Leute in zahlreichen Funktionen eingestellt werden, da es für den Gründer überhaupt nicht mehr in Frage kommt, zu versuchen, sich um alles zu kümmern. In der Tat sollte es einen Nachweis für die Einstellung und Führung des Teams geben, und zu diesem Zeitpunkt sollte es mindestens einen oder zwei eingestellte und aufrechte Vizepräsidenten (VPs) geben. Und es sollte der Nachweis erbracht werden, dass das SaaS-Geschäft mit einem Team umgehen kann, das 20 Mal so groß ist wie das derzeitige. Es sollte auch ein klares Verständnis der wichtigsten Antriebskräfte des Unternehmens vorhanden sein, damit der Erfolg fortgesetzt werden kann.

Anders als in der Phase der Serie A, in der ein PMF-Nachweis erforderlich ist, muss der Gründer in der Serie B einen soliden PMF-Nachweis in einem Multi-Milliarden-Dollar-Markt mit einem ARR-Potenzial von mindestens $300 Millionen erbringen. Diese strengen Anforderungen gelten auch für die Vertriebs- und Marketingaspekte des Unternehmens. Da Unternehmen der Serie B stabile Einnahmen erwirtschaften sollten, ist es wichtig, dass Sie nachweisen, dass Ihr Unternehmen diesen Maßstab erfüllt.

Das Unternehmen sollte daher in der Lage sein, eine skalierbare und profitable Kundenakquise mit kurzen Verkaufszyklen im Verhältnis zum jährlichen Vertragswert (ACV) nachzuweisen. Der ACV ist eine wichtige Kennzahl, die anzeigt, wie viel ein laufender Kundenvertrag tatsächlich wert ist, indem der Wert des Vertrags über einen Zeitraum von einem Jahr gemittelt und normalisiert wird. Zu den weiteren Anforderungen gehören eine Nettodollar-Bindung (NDR) von mehr als 110-120% und eine Amortisation der Kundenakquisitionskosten (CAC) von weniger als 15 Monaten. Die Untersuchungen von P9 zeigen, dass ein Unternehmen in der Phase der Serie B einen Burn Multiple von weniger als dem Zweifachen aufweisen sollte, um die Kapitaleffizienz zu gewährleisten. Und wie bei der Serie A sollte der Burggraben transparent sein und die Überzeugung wachsen, dass das Unternehmen geschützt werden kann.

Nachfolgend finden Sie weitere Einblicke in das Fundraising, wo Alexej auf die Automatisierung Ihrer Investorenansprache vor dem Start des Fundraisings sowie auf andere effiziente Strategien eingeht.

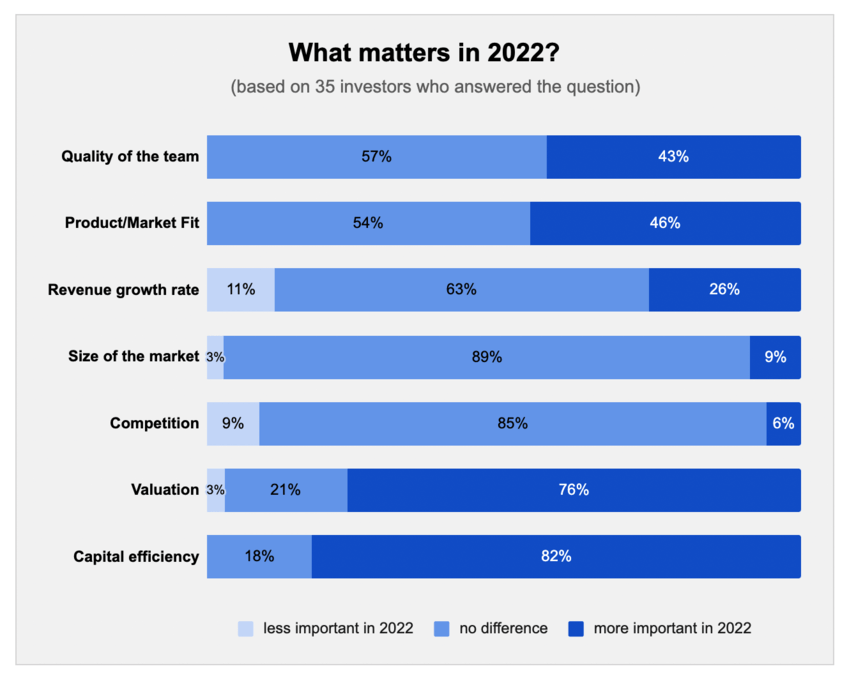

Welche Faktoren spielen im Jahr 2025 eine Rolle?

Zusätzlich zu der sehr nützlichen Tabelle von P9 gibt es auch eine Grafik, die die Ergebnisse einer Frage an die Investoren zeigt, welche Faktoren im Vergleich zu 2021 mehr oder weniger wichtig sind, wenn es um Investitionen geht. Unten können Sie die Ergebnisse in der Grafik von P9 sehen, um zu erfahren, welche Faktoren nach Ansicht der Anleger im Jahr 2025 am wichtigsten sind.

Abschließende Überlegungen

Für viele SaaS-Unternehmen ist es schwierig und oft unmöglich, die Anforderungen und Benchmarks der einzelnen Finanzierungsphasen zu erfüllen. Aus diesem Grund ist dieser Artikel eine gute Möglichkeit, um festzustellen, wie es um Ihr Unternehmen bestellt ist, ob es für die nächste Finanzierungsphase bereit ist, und wenn nicht, was getan werden muss. NUOPTIMA ist eine Full-Stack-Wachstumsagentur, die sich auf das Wachstum von Marken, einschließlich SaaS-Unternehmen, spezialisiert hat. Wenn Sie Unterstützung bei der Beschleunigung Ihrer SaaS-Marke oder eine fachkundige Beratung zu Finanzierungsphasen oder zum Wachstum eines Unternehmens wünschen, buchen Sie bitte einen kostenloses Informationsgespräch um mehr darüber zu erfahren, wie NUOPTIMA Ihr Unternehmen heute unterstützen kann.