النقاط الرئيسية

- بالنسبة لشركات البرمجيات كخدمة SaaS، تُعد زيادة رأس المال خطوة حيوية في الأعمال التجارية لتحقيق النجاح.

- هناك العديد من المتطلبات والمعايير لزيادة رأس المال لمختلف مراحل التمويل. تشرح هذه المقالة متطلبات التمويل في مراحل ما قبل التأسيس، والتأسيس، والسلسلة أ، والسلسلة ب.

- يمكن أن تكون تنمية علامة تجارية SaaS صعبة للغاية، ولهذا السبب من الأفضل أن تفكر في الاستعانة بوكالة نمو لتزويدك بالمقاييس التي تحتاجها لتكون جاهزًا للزيادة. إذا كنت ترغب في معرفة المزيد حول كيفية عمل وكالة النمو المتكاملة NUOPTIMA، وهي وكالة نمو متكاملة تعمل على توسيع نطاق أعمال SaaS, احجز مكالمة مع خبرائنا اليوم.

قبل أن نتعمق في الموضوع، شاهد مقطع فيديو يوتيوب أدناه من الرئيس التنفيذي ومؤسس الشركة، أليكسي بيكوفسكي. يناقش هنا النسبة المئوية التي يجب أن تتخلى عنها في مراحل التمويل المختلفة، مع التركيز على جولات التمويل التأسيسي وما قبل التأسيسي.

زيادة رأس المال في عام 2025

بالنسبة لشركات البرمجيات كخدمة SaaS، يعد جمع رأس المال خطوة تجارية صعبة ولكنها ضرورية. وبغض النظر عن مدى ابتكار أو إثارة فكرة عملك التجاري، فإنها ببساطة لا يمكن أن تنجح ما لم تتلق الدعم المالي. ومع ذلك، فإن تحديد المتطلبات والمعايير اللازمة لزيادة رأس المال يمكن أن يكون معركة في حد ذاته، وهذا لم يكن أكثر صحة مما هو عليه اليوم في عام 2025.

في أوائل العام، تغيرت بيئة التمويل بشكل مفاجئ مع ارتفاع التضخم واحتمالية حدوث ركود يضرب العديد من البلدان في جميع أنحاء العالم. علاوة على ذلك، تغيرت السوق نفسها خلال الأشهر الأخيرة بشكل كبير، مما جعل من الصعب قياس حالة السوق بدقة.

لحسن الحظ، أجرت شركة Point Nine، إحدى الشركات الأوروبية الرائدة في مجال رأس المال المخاطر، بحثاً شاملاً وقدمت مؤخراً نتائجها فيما يتعلق بالمتطلبات اللازمة لزيادة رأس المال في شركات البرمجيات كخدمة في عام 2025. P9 هي شركة رأس مال استثماري في مرحلة التأسيس تستهدف أسواق B2B SaaS و B2B. وقد تم تجميع نتائج دراسة P9 من 95 جولة تمويل تمت بين يناير ويوليو 2025، والمعلومات الخاصة بغالبية الشركات مستمدة من مستثمريها. بالطبع، لا تمثل 95 جولة تمويل بأي حال من الأحوال تمثيلاً كاملاً للسوق، ولكن المعلومات التي تم جمعها تعطينا بلا شك فكرة جيدة عن السوق الحالية كحد أدنى.

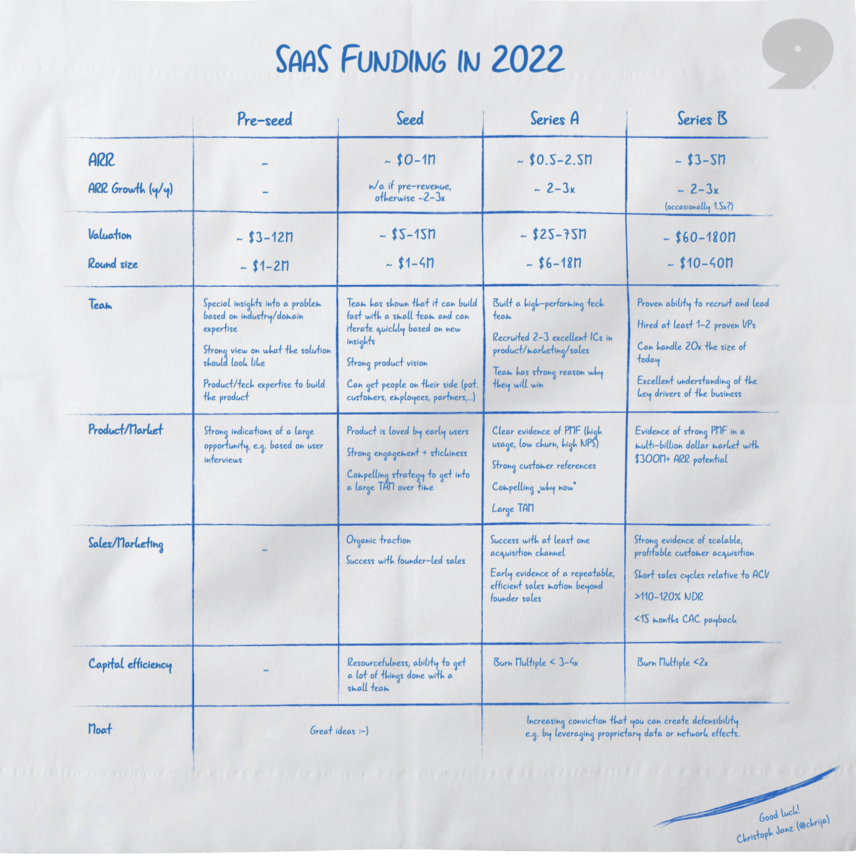

يمكنك الاطلاع أدناه على نتائج هذا البحث في منديل تمويل البرمجيات كخدمة لعام 2025 من P9:

للمساعدة في توضيح نتائج P9، قمنا بتقسيم النتائج إلى أقسام حسب مراحل التمويل المختلفة. دعونا نبدأ بالنظر في معايير التمويل الأولي.

قبل ذلك، استكشف الفيديو أدناه، حيث يكشف أليكسي عن المزيد من الأفكار المهنية حول عملية جمع التبرعات، بما في ذلك أهمية خلق الإلحاح عند جمع التبرعات ووضع شركتك كأصل نادر لجذب انتباه المستثمرين.

متطلبات ومعايير التمويل المسبق للتمويل الأولي

التمويل ما قبل التأسيسي هو أبكر جولة تمويل ممكنة. وهو عندما تسعى شركة ناشئة إلى جمع الأموال للتحقق من صحة فكرة ومقترحات أعمالها. هناك حاجة إلى رأس المال ما قبل التأسيسي من أجل المساعدة في بدء العمليات التجارية والتأكد من جدوى العمل التجاري. بشكل عام، لا يعتبر التمويل ما قبل التأسيسي كبيرًا بما يكفي لاعتباره جولة تمويل رسمية. ولكنه أمر حيوي بالنسبة للعديد من الشركات التي تحتاج إلى تدفق رأس المال لبناء أسسها. عادة ما يأتي التمويل ما قبل التأسيسي من المؤسسين أنفسهم، أو من عائلاتهم، أو ربما من مستثمر ملاك أو حاضنة أعمال.

نظرًا لأن هذه مرحلة مبكرة من أعمال البرمجيات كخدمة SaaS، لم تتمكن P9 من قياس بيانات ما قبل التمويل التأسيسي حول متطلبات الإيرادات السنوية المتكررة (ARR) أو نموها ومبيعاتها وتسويقها وكفاءة رأس المال لأنه ببساطة من المبكر جدًا في تاريخ الشركة الحصول على مثل هذه المعلومات. ومع ذلك، لا تزال هناك استنتاجات رئيسية للتمويل قبل التأسيس في نتائج P9.

وقد وجد بحث P9 أن تقييم ما قبل التمويل في مرحلة ما قبل التمويل التأسيسي يتراوح في المتوسط بين $3-$12 مليون، بينما يتراوح حجم الجولة بين $1-2 مليون. عندما يتعلق الأمر بصفات الفريق في الشركات في مرحلة ما قبل التأسيس، من المهم أن نفهم أن المستثمرين يعلمون أنه من المرجح ألا يعود عليهم رهانهم في المرحلة المبكرة بأي عائد. ولذلك، في هذه المرحلة، ينظر المستثمرون في الواقع فيما إذا كان لدى الشركة ما يلزم للبقاء (والازدهار) والحصول على عائد. لذلك، تشمل الصفات الرئيسية التي يبحثون عنها الذكاء والكاريزما والتصميم والتعاطف مع العملاء. ووفقًا للتعليقات الواردة في استطلاع P9، يجد المستثمرون أيضًا أنه من المهم أن يتمتع الفريق بخبرة في المجال أو الصناعة التي تمنحهم رؤى فريدة من نوعها حول المشكلة بالإضافة إلى وجهة نظر قوية حول شكل الحل. ومن الصفات الهامة الأخرى للفريق هي الخبرة ذات الصلة من أجل إنشاء المنتج المعني.

أما فيما يتعلق بالمنتج أو السوق، فإن الشركة الممولة قبل التمويل التأسيسي لم تنتج بعد منتجًا ملموسًا (على الرغم من أنها يجب أن تكون في طور الانتهاء من وضع مخطط). ومع ذلك، فقد حددت فجوة واضحة في السوق مع وجود مؤشرات قوية على وجود فرصة كبيرة. وغالبًا ما يتم استخلاص هذا الاستنتاج من مقابلات المستخدمين. وأخيرًا، فإن الخندق المائي لشركة ما قبل التأسيس - أي قدرة الشركة على الاحتفاظ بالمزايا التنافسية التي يُعتقد أنها تساعدها في إبعاد المنافسة والحفاظ على الربحية باستمرار - هو ببساطة أفكارها الممتازة.

متطلبات ومعايير التمويل التأسيسي

بعد ذلك، ننتقل إلى التمويل الأولي، وهو أول خطوة رسمية لتمويل الأسهم. وعادةً ما يمثل التمويل التأسيسي أول تمويل رسمي يجمعه مشروع أو مشروع تجاري. يساعد التمويل التأسيسي الشركة في تمويل مراحلها الأولى، مثل تطوير المنتج أو أبحاث السوق. في هذه المرحلة التمويلية، يمكن القول إن المستثمرين الملائكة هم أكثر أنواع المستثمرين شيوعًا، وغالبًا ما يتواصلون مع الشركات الناشئة عبر منصة رأس المال الجريء.

في مقطع الفيديو أدناه، يشاركنا أليكسي الفروق بين جمع الأموال من المستثمرين الملائكة مقابل أصحاب رؤوس الأموال المغامرة.

وفقًا لنتائج P9، يتراوح معدل النمو السنوي المعادل للتمويل التأسيسي بين $0-1 مليون. وفي الوقت نفسه، لا ينطبق نمو ARR (على أساس سنوي) بشكل عام إذا كان قبل تحقيق الإيرادات ولكن بخلاف ذلك يكون النمو ضعفين أو ثلاثة أضعاف. بالانتقال إلى تقييم ما قبل التمويل، تُظهر البيانات الخاصة بالتمويل التأسيسي أنه يتراوح بين $5-15 مليون، بينما يتراوح حجم الجولة بين $1 و$4 مليون. وفيما يتعلق بالتقييم قبل التمويل، فهو ببساطة المبلغ الذي تتفق الشركة والمستثمر على اعتباره قيمة الشركة قبل الاستثمار. ويتم ذلك حتى يتمكن المستثمر من تحديد المبلغ الذي سيدفعه لكل سهم مقابل السهم الذي يتم شراؤه.

فيما يتعلق بصفات الفريق للتمويل الأولي، من المهم أن يكون المؤسس وفريقه قادرين على إظهار خصائص محددة. وتظهر نتائج P9، التي تطورت من فريق ما قبل التمويل التأسيسي، أن فريق التمويل في المرحلة التأسيسية يجب أن يكون قادرًا على إظهار قدرته على النمو بسرعة مع مجموعة متماسكة يمكنها العمل بسرعة اعتمادًا على الرؤى الجديدة. ومن المهم أيضاً أن تكون لديك رؤية قوية للمنتج. وعلاوة على ذلك، من المهم إثبات أن الشركة قادرة على جذب الناس إلى جانبها (وهذا يشمل العملاء والشركاء والموظفين). وهذا يدل على أن الأشخاص الآخرين والمحترفين يثقون في المنتج.

عندما يتعلق الأمر بمنتج العمل، في هذه المرحلة، من الضروري في هذه المرحلة إثبات أنه محبوب من قبل المستخدمين الأوائل لأن هذا يدل على قابلية العمل التجاري. إضافةً إلى ذلك، يجب أن يحظى أيضًا بمشاركة رائعة، كما يجب أن تكون هناك استراتيجية قوية حاضرة حول كيفية اقتحام سوق كبير يمكن الوصول إليه (TAM) على مدار بعض الوقت. تذكر، في مرحلة التمويل هذه، من المهم أن تثبت للمستثمرين أن عملك هو المستقبل ويستحق الاستثمار فيه. كما يوضح جدول P9، في مرحلة التمويل الأولي، يجب أن يكون هناك بالفعل قوة جذب طبيعية للشركة ودليل على نجاح المبيعات التي يقودها المؤسس. المبيعات التي يقودها المؤسس هي عندما يتواصل مؤسس الشركة مع العملاء المحتملين الذين وجدهم ويساعدهم على تجربة المنتج. ثم يقوم المؤسس بعد ذلك بتحويل هؤلاء العملاء المحتملين وتسجيلهم في الخطط المدفوعة.

ومن المتطلبات الأخرى للتمويل التأسيسي أن يتمكن المؤسس من إثبات كفاءة رأس المال من خلال سعة الحيلة الحقيقية وأنه لا يزال بإمكانه إنجاز العديد من الأمور بفريق عمل صغير فقط. وهذا يساعد على طمأنة المستثمر بأن المؤسس قادر ومقتصد. وكما هو الحال مع التمويل ما قبل التأسيس، فإن خندق الشركة في مرحلة التأسيس هو أفكارها الرائعة التي يمكن أن تجذب مستثمرو القيمة المضافة تبحث عن فرص مبتكرة..

تعرف على كيفية تعزيز تواصلك مع أصحاب رأس المال المغامر أدناه. يسلط أليكسي الضوء على الأخطاء الشائعة التي يرتكبها مؤسسو الشركات عند مراسلة أصحاب رؤوس الأموال المغامرة، بالإضافة إلى نصائح حول كيفية إنتاج بريد إلكتروني فعال للتواصل.

متطلبات ومعايير التمويل من السلسلة "أ

تمويل السلسلة أ هو الجولة الأولى بعد المرحلة التأسيسية. في هذه المرحلة، يجب أن يكون لدى المؤسسين خطة لتوسيع نموذج العمل لتحقيق ربح طويل الأجل. على عكس الشركات الناشئة التي لديها أفكار مثيرة للاهتمام، يتطلب تمويل السلسلة أ بعض المعرفة حول كيفية تحقيق الدخل من الشركة. ولذلك، يجب أن يكون لدى المؤسس استراتيجية قوية إلى جانب أفكار رائعة لتحويل الشركة إلى شركة مدرة للمال. تأتي جولة التمويل من الفئة "أ" بشكل عام من شركات رأس المال المخاطر.

وفقًا لـ P9، يتراوح معدل العائد السنوي المعزز للتمويل الأولي بين $0.5 و2.5 مليون، بينما يتراوح معدل النمو السنوي المعزز من عام إلى آخر بين ضعفين وثلاثة أضعاف. بالنسبة لشركات البرمجيات كخدمة SaaS، ينظر العديد من مستثمري السلسلة أ إلى معدل العائد السنوي المعزز لتحديد ما إذا كانت الشركة جاهزة للزيادة. وعادةً (ولكن ليس دائمًا)، عندما تتجاوز الشركة $1 مليون في معدل العائد السنوي المتزايد (ARR)، فإنها تعتبر جاهزة للحصول على تمويل من السلسلة أ.

يتراوح تقييم ما قبل التمويل الأولي لجولة التمويل التأسيسي من السلسلة "أ" من أبحاث P9 بين $25-75 مليون (بزيادة كبيرة عن الجولة السابقة)، بينما يتراوح حجم الجولة بين $6-18 مليون. في مرحلة جولة التمويل التأسيسي (Series A)، لا يكون لدى الشركات عادةً سجل حافل بالأعمال، وبالتالي قد تكون عامل مخاطرة إضافي. يمكن للمستثمرين بشكل عام شراء ما بين 10% إلى 30% من الشركة. تُستخدم هذه الاستثمارات عادةً لتنمية الأعمال التجارية وعادةً ما تكون استعداداً لدخول السوق.

كما نرى مرة أخرى من الجدول، زادت متطلبات الفريق أكثر من الجولتين السابقتين. في الواقع، يجب أن تكون شركة البرمجيات كخدمة قادرة على إظهار أن لديها فريقاً تقنياً يؤدي أداءً استثنائياً بالإضافة إلى تقديم حجة مقنعة حول سبب اعتقادهم بأن الشركة ستنجح. علاوة على ذلك، هناك معيار آخر هو إثبات أن الشركة قد وظفت العديد من المساهمين الأفراد المتميزين (IC). ويُعد المساهمون الأفراد IC ذو قيمة عالية لأنهم يقدمون خبرة فريدة لدعم قراراتك في مجال وظيفي معين. لذلك، يجب أن يتمتع المساهمون الأفراد (IC) الذين تم توظيفهم بمعرفة رائعة إما في المنتج أو التسويق أو المبيعات أو الثلاثة معًا.

في هذه المرحلة، يجب على الشركة تقديم دليل على ملاءمة المنتج للسوق (PMF) من خلال البيانات التي تُظهر استخدامًا مرتفعًا وتراجعًا منخفضًا ودرجة مروجين صافية عالية (NPS). وبعبارات عامة، فإن صافي نقاط المروجين (NPS) هو مقياس لولاء العملاء ورضاهم، ويتم جمعه من خلال سؤال العملاء عن مدى احتمالية توصيتهم بالمنتج لأشخاص آخرين (على مقياس من 0-10). وبالإضافة إلى هذه المعلومات، تشمل المعايير الأخرى توفير مراجع ممتازة للعملاء، وشرح الأسباب المقنعة التي تجعل هذا هو الوقت المناسب لتلقي عملك التجاري التمويل من الفئة A، وأخيرًا وليس آخرًا، الحصول على تقييمات كبيرة.

هل تتطلع إلى زيادة فرصك في التواصل مع المستثمرين المحتملين؟ اطّلع على نصائح أليكسي أدناه حول كيفية التواصل بنجاح مع مؤسسين آخرين للحصول على مقدمات المستثمرين.

فيما يتعلق بجوانب المبيعات والتسويق للأعمال التجارية، من الضروري إظهار أن الشركة قد حققت نجاحًا من خلال قناة استحواذ واحدة على الأقل خارج نطاق المبيعات التي يقودها المؤسس. يمكن أن تشمل القنوات القابلة للتطوير وسائل التواصل الاجتماعي، أو الإعلانات المدفوعة، أو حتى البحث العضوي. يجب أن يكون هناك أيضًا دليل ناشئ على وجود حركة مبيعات قوية وقابلة للتكرار (طريقة بيع معينة تستخدم لتوصيل المنتج إلى العملاء) تتجاوز المبيعات التي يقودها المؤسس.

في مرحلة التمويل من الفئة "أ"، من الضروري أن يكون مضاعف الحرق أقل من ثلاثة إلى أربعة أضعاف. يقيس مضاعف الحرق المبلغ الذي تنفقه الشركة الناشئة لتوليد كل دولار إضافي من العائد السنوي المتزايد. ويتمثل الخندق لمرحلة التمويل من السلسلة أ في وجود أدلة متزايدة على أن المؤسس لديه حماية لشركته، مثل تأثيرات الشبكة أو من خلال الاستفادة من بيانات الملكية. ضع في اعتبارك أن السلسلة أ هي المرحلة التي ينتهي فيها المطاف بالعديد من الشركات الناشئة بالفشل، وغالبًا ما تصبح أيتام رأس المال الاستثماري إذا لم يتمكنوا من تأمين تمويل إضافي. وفقًا لـ CB Insights، فإن أقل من 501 تيرابايت من الشركات الممولة من التمويل التأسيسي تجمع أقل من 501 تيرابايت من الشركات الممولة من التمويل التأسيسي جولة تمويل أخرى، مما يجعل هذه هي نقطة النهاية لمعظم الشركات الناشئة في مراحلها المبكرة.

متطلبات ومعايير التمويل من السلسلة B

فالشركة المستعدة لجمع جولة تمويل من السلسلة ب ستكون قد وجدت بالفعل منتجها وسوقها المناسبين وتحتاج إلى المساعدة للتوسع. سيؤدي هذا التوسع إلى المزيد من العملاء وفريق عمل أكبر لتلبية احتياجات قاعدة العملاء المتزايدة. عادةً ما يأتي تمويل السلسلة ب من شركات رأس المال المخاطر وعادةً ما تتضمن نفس المستثمرين الذين شاركوا في الجولة السابقة. ومع ذلك، فإن الفرق في هذه الجولة هو إضافة موجة جديدة من شركات رأس المال الجريء المتخصصة في الاستثمار في المراحل اللاحقة.

وتوضح بيانات P9 أن متطلبات معدل العائد المعزز لسلسلة التمويل من الفئة ب تتراوح بين $3-5 مليون، وأن معدل النمو السنوي للعائد المعزز يتراوح بين مرتين إلى ثلاث مرات (على الرغم من أنه قد يصل في بعض الأحيان إلى 1.5 مرة). بالإضافة إلى ذلك، نظرًا لأن الشركات التي تحصل على تمويل من السلسلة ب تكون راسخة، وبالتالي فإن تقييماتها تعكس ذلك. ويمكن ملاحظة ذلك في بيانات P9 المجمعة التي تضع تقييم ما قبل التمويل بين $60-180 مليون، بينما يتراوح حجم الجولة بين $10-40 مليون.

بالنسبة لفريق الشركة في هذه المرحلة، يجب أن يتم توظيف أشخاص ذوي سمعة طيبة في العديد من المناصب حيث لم يعد من الممكن أن يحاول المؤسس أن يتولى كل شيء. وبالفعل، يجب أن يكون هناك دليل على التوظيف والقيادة في الفريق، وفي هذه المرحلة، يجب أن يكون هناك نائب أو اثنين على الأقل من نواب الرئيس المعينين والمستعدين. وينبغي أن يكون هناك دليل على أن شركة SaaS يمكنها التعامل مع فريق عمل يبلغ حجمه 20 ضعف حجمه الحالي. كما يجب أن يكون هناك فهم واضح للدوافع الرئيسية للشركة حتى يمكن مواصلة نجاحها.

على عكس مرحلة السلسلة "أ"، حيث يلزم تقديم دليل على وجود إطار عمل مؤسسي قوي في سوق بمليارات الدولارات مع إمكانية تحقيق عائدات لا تقل عن $300 مليون دولار أمريكي في السلسلة "ب". وتنتقل هذه المتطلبات الصارمة إلى جوانب المبيعات والتسويق في الشركة. وبالفعل، بما أن شركات السلسلة ب يجب أن تحقق إيرادات مستقرة، فمن المهم إثبات أن شركتك تلبي هذا المعيار.

لذلك يجب أن تكون الشركة قادرة على تقديم دليل قوي على استحواذ العملاء القابل للتطوير والمربح مع دورات مبيعات قصيرة بالنسبة إلى قيمة العقد السنوي (ACV). يُعد مقياس ACV مقياسًا حيويًا يعرض القيمة الفعلية لعقد العميل المستمر من خلال حساب متوسط قيمة العقد على مدار عام واحد وتطبيعها. تشمل المتطلبات الأخرى وجود أكثر من 110-120% صافي الاحتفاظ بالدولار (NDR) واسترداد تكلفة اكتساب العميل (CAC) لمدة تقل عن 15 شهرًا. تُظهر أبحاث P9 أن الشركة في مرحلة السلسلة باء يجب أن تمتلك مضاعف حرق أقل من مرتين لكفاءة رأس المال. وعلى غرار السلسلة أ، يجب أن يكون الخندق المائي شفافاً وأن يكون هناك اقتناع متزايد بإمكانية حماية الأعمال.

اكتشف المزيد من الرؤى المتعلقة بجمع التبرعات أدناه، حيث يتعمق أليكسي في أتمتة التواصل مع المستثمرين قبل البدء في جمع التبرعات بالإضافة إلى استراتيجيات فعالة أخرى.

ما هي العوامل المهمة في عام 2025؟

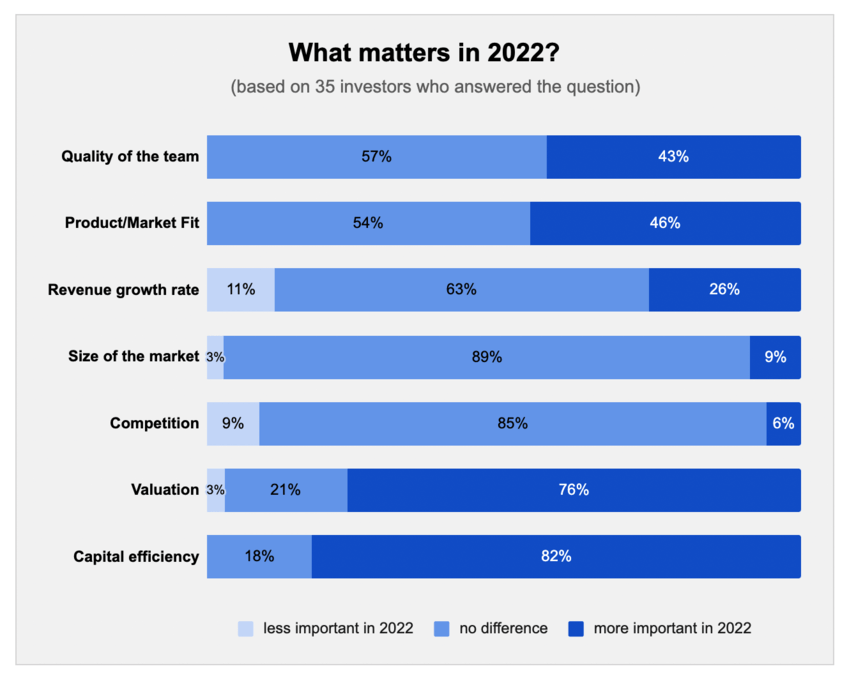

بالإضافة إلى جدول P9 المفيد للغاية، لديهم أيضاً رسم بياني يوضح نتائج سؤال طُرح على المستثمرين حول العوامل الأكثر أو الأقل أهمية عند التفكير في الاستثمار مقارنة بعام 2021. يمكنك أدناه، يمكنك عرض النتائج في صورة P9 لمعرفة ما يقول المستثمرون إنها العوامل الأكثر أهمية في عام 2025.

الأفكار النهائية

إن الوفاء بمتطلبات ومعايير كل مرحلة من مراحل التمويل يمثل تحديًا وغالبًا ما يكون مستحيلًا بالنسبة للعديد من شركات البرمجيات كخدمة. لهذا السبب، تُعد هذه المقالة طريقة رائعة لقياس أداء شركتك، وما إذا كانت جاهزة لمرحلة التمويل التالية، وإذا لم تكن كذلك، فما الذي يجب القيام به. NUOPTIMA هي وكالة نمو متكاملة متخصصة في تنمية العلامات التجارية، بما في ذلك شركات البرمجيات كخدمة. إذا كنت ترغب في الحصول على المساعدة في تسريع نمو علامتك التجارية SaaS، أو بعض مشورة الخبراء فيما يتعلق بمراحل التمويل أو تنمية الأعمال التجارية، يرجى حجز مكالمة استكشاف مجانية لمعرفة المزيد حول كيفية مساعدة NUOPTIMA لشركتك اليوم.