Einführung

In der boomenden Welt des elektronischen Handels verkauft Amazon auf seiner Plattform Waren im Wert von schätzungsweise $600 Milliarden Bruttowarenvolumen (GMV) und wird dabei von über 2M Amazon-Verkäufer weltweit, wodurch ein komplettes Ökosystem entsteht. Ali Hamed von CoVenture, einem Risikofonds, der mehrere Aggregatoren mit Fremd- und Eigenkapital unterstützt hat, sagte in einem Podcast, er könne sich vorstellen mehr als ein Dutzend Einhörner die nur auf der Grundlage der Amazon-Plattform entstehen.

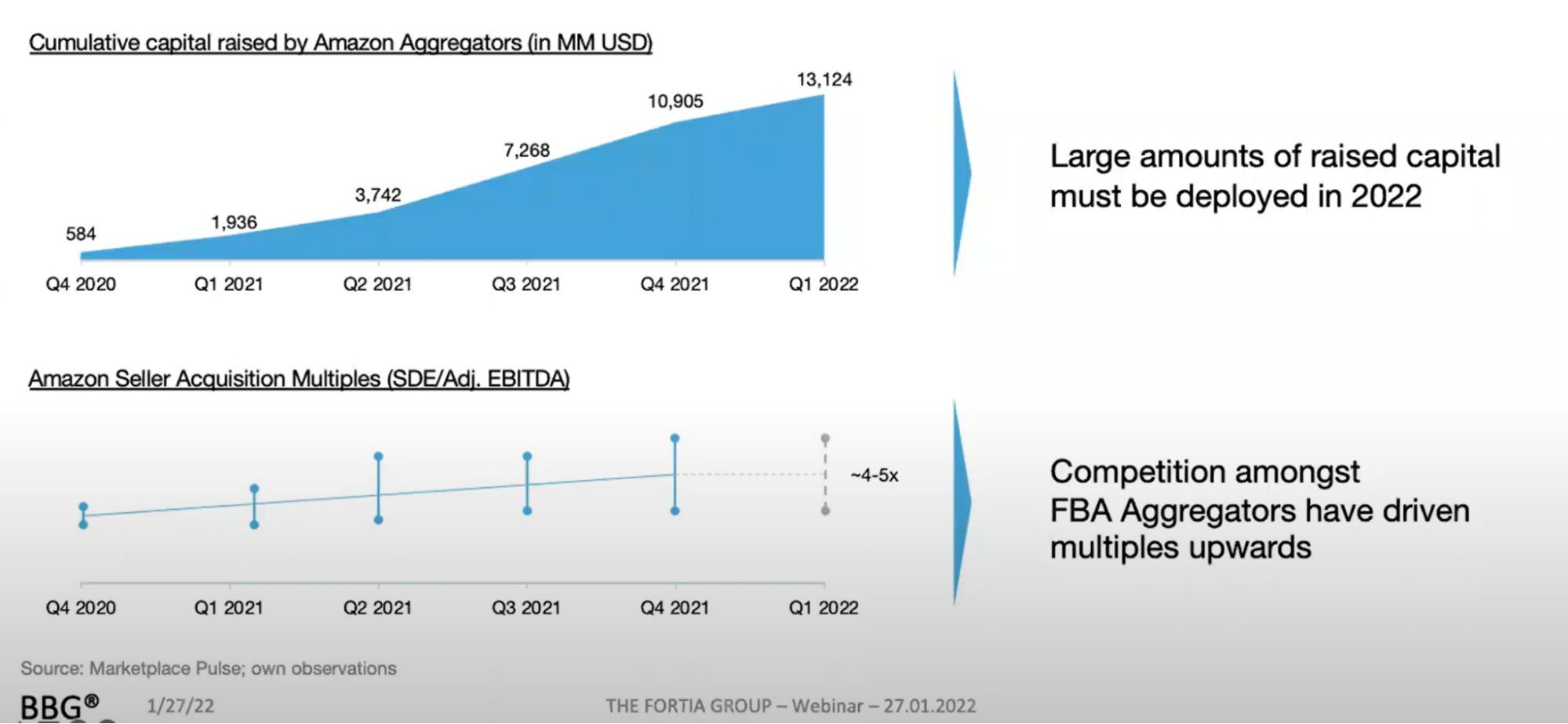

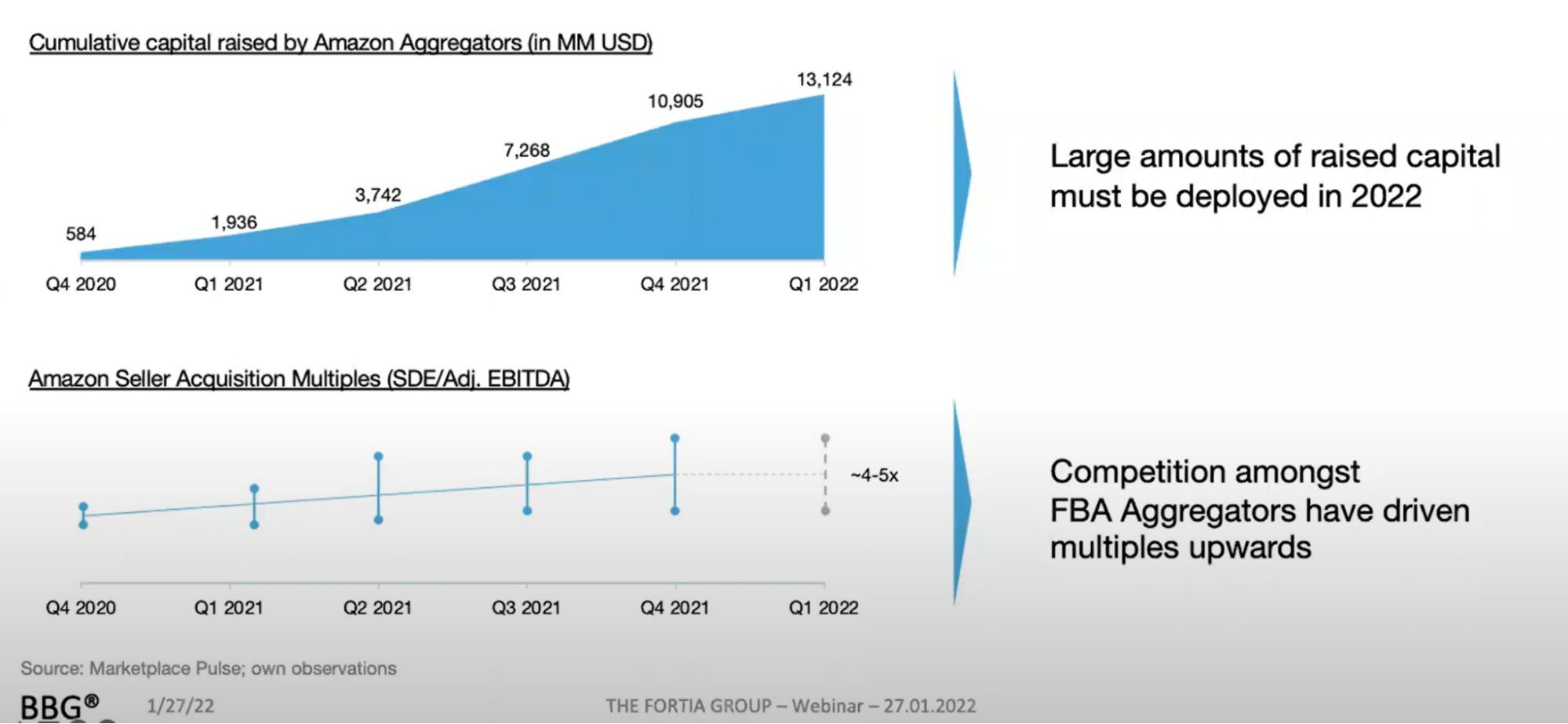

Mit $15 Milliarden, die in den letzten drei Jahren aufgebracht wurden (wenn auch größtenteils durch Schulden) und mit über 90 Teilnehmern weltweit, ist die Amazon Aggregator Der Weltraum ist ein sehr beliebtes Feld in der Welt der Start-ups, wobei viele der Akteure behaupten, dass sie bereits im ersten Jahr ihrer Tätigkeit hochprofitabel sind.

Angesichts des zunehmenden Wettbewerbs, der übermäßigen Abhängigkeit von Amazon-Rankings und externen Faktoren, der gestiegenen Zinssätze, der Inflation und der höheren Logistikkosten wird das Spiel jedoch immer komplexer, und zahlreiche Akteure mit hoher Schuldenlast erleben ein schwieriges Jahr 2022.

Die übliche Vorgehensweise, so schnell wie möglich zu kaufen, solange die Marke hohe Bewertungen hat und profitabel ist, ist nicht mehr die Norm. Der Aggregationssektor wird immer spezialisierter und erfordert mehr Wertschöpfung, um der Konkurrenz voraus zu sein und erfolgreich zu sein.

Die zehn wichtigsten Prognosen für 2022:

1. Die Bewertungen für FBA-Marken haben ihren Höhepunkt erreicht und die Preiserwartungen sinken

Während einer Webinar Emmett Kilduff von der Fortia Group, Berlin Brands Group, zeigte auf, dass die Multiplikatoren aufgrund des Wettbewerbs zwischen den Aggregatoren stetig gestiegen sind, aber nun einen Höhepunkt erreicht haben. Vor zwei Jahren lagen die durchschnittlichen Multiplikatoren beim 2-fachen des EBITDA, während Ende 2021 der durchschnittliche Multiplikator beim 4- bis 5-fachen lag.

In einem kürzlich erschienenen Beitrag über Amazon-Aggregatoren pausieren ÜbernahmenJuozas Kaziukenas erklärt, dass die durchschnittlichen Multiplikatoren nicht mehr repräsentativ sind. Die Multiplikatoren verteilen sich nun auf zwei Gruppen, die zunehmend auseinanderdriften: niedrigere Bewertungen für Unternehmen mit geringer Qualität und höhere Bewertungen für Unternehmen mit hoher Qualität.

Laut Jeko Kolev, CEO und Mitbegründer von Nextoria, einem auf E-Commerce spezialisierten M&A-Beratungsunternehmen, verlagern sich die Präferenzen von Käufern/Aggregatoren bei Übernahmen zunehmend auf größere Unternehmen. Die geringere Nachfrage führt dazu, dass die Multiplikatoren für Geschäfte mit einem Umsatz von weniger als $1,5 Mio. Euro sinken, so dass es zunehmend schwieriger wird, geeignete Käufer für kleinere Unternehmen zu finden.

Das Jahr begann mit heftigen Kapitalmarktturbulenzen aufgrund der Ankündigung der Zentralbanken, die Zinsen zu erhöhen. Ein Krieg und steigende Energiepreise haben die öffentlichen Märkte noch mehr unter Druck gesetzt, so dass viele der börsennotierten E-Commerce-Unternehmen mit einem Abschlag von 50-70% gegenüber ihrem Kurs im vierten Quartal 2021 gehandelt werden (z. B. THG, Wayfair, Made.com, Farfetch). Es ist vielleicht noch zu früh, um zu sagen, wie sich dies auf die Bewertungen von privat finanzierten Aggregatoren auswirken wird. Es spricht jedoch eher für niedrigere als für höhere Bewertungen bei Preisverhandlungen mit einem Amazon-Verkäufer. Wir gehen davon aus, dass sich das Akquisitionstempo noch weiter verlangsamen wird und dass die Kultur der "Akquisitionen um jeden Preis" nicht mehr die Norm sein wird, was die Bewertungen weiter senken wird.

Schließlich wird Fremdkapital immer teurer. Die Zeiten, in denen 80% Fremdkapital für den Kauf von Vermögenswerten zur Verfügung standen, sind vorbei, und da das Eigenkapital begrenzter ist, erwarten wir, dass die Kaufpreise sinken werden.

2. Die Ränder werden komprimiert

Seit März 2020 kommt es immer häufiger zu Unterbrechungen der Lieferkette, wobei große Warteschlangen in den Häfen zu erheblichen Verzögerungen für Amazon-Marken führen. Es überrascht nicht, dass viele optimistische Marktteilnehmer (die riesige Summen aufgebracht haben) dachten, das Problem sei bereits gelöst, und nun beginnen sie, den Druck der Lieferengpässe zu spüren. 70% der Lieferkette des Verkäufers bei Amazon ist in China verwurzelt. Ein Wechsel des Lieferanten oder der Luftfracht ist keine Option, ohne einen noch deutlicheren Kostenanstieg in Kauf zu nehmen, der letztlich die dünnen Margen drückt. Da China im Zuge der Null-Covid-Politik auch in diesem Jahr wieder mit der Einführung neuer Lieferbeschränkungen begonnen hat, ist es ein Déjà-vu.

Amazons PPC-Auktion im Gebotsstil ist der eigentliche Gewinner und verschärft den Wettbewerb. Mehr Akteure, die mehr Geld für Werbung ausgeben, um ein Umsatzwachstum zu erzielen, haben dazu geführt, dass Amazon Werbekosten Anstieg um 50% im Durchschnitt nur in der ersten Hälfte des Jahres 2021 allein. In einigen Kategorien sind die CPC (Cost Per Click) sogar um mehr als 100% gestiegen. Die Einführung von Lagerungsbeschränkungen durch Amazon und ein Anstieg der Fulfillment-Kosten führen zu zusätzlichen Kosten für Marken und Aggregatoren. Anstatt sich nur auf Amazon zu verlassen, benötigt man einen zusätzlichen 3PL (Third Party Logistics provider), der die Waren vom Lieferanten entgegennimmt, bevor er die Produkte in Chargen an Amazon sendet.

Wenn ein Erwerber ein Unternehmen zum dreifachen SDE kauft und die Marge von 30% auf 15% sinkt, verdoppelt sich der reale Multiplikator schnell auf 6,0x SDE. Bei allen Annahmen zur Verschuldung und zum Wachstum, die mit Blick auf eine Marge von 30% getroffen wurden, wird schnell deutlich, wie sinkende Margen sowohl für das Unternehmen als auch für den neuen Eigentümer zu einer prekären Situation führen können. Denken Sie daran, dass die Zinssätze für die aufgenommenen Schulden im Durchschnitt zwischen 8-15% liegen, wobei die Tilgungszahlungen nicht berücksichtigt sind; wenn also die Marge auf 15% sinkt, gibt es sehr wenig Spielraum für Fehler.

3. Spezialisierung auf Sektoren und Geografien

Eine kurzfristige Konzentration auf schnelles Wachstum wird sich im Vergleich zu nachhaltigeren Strategien, die sich stark auf das operative Geschäft konzentrieren, um im Laufe der Zeit den höchsten Wert freizusetzen, letztlich nicht bewähren. Ein Ansatz zur Schaffung von Synergien und Nachhaltigkeit besteht darin, ein Spezialist zu werden. Das kann in einem Sektor oder einer Region sein.

Alexey Lankin, Director of Growth, Europe, bei Unybrands, betont, dass der Bereich der strategischen Käufer immer professioneller wird, da immer mehr Akteure ihren Fokus auf eine bestimmte Nische oder eine Reihe von Produkten verlagern. Dies führt zu höheren jährlichen Umsatzwachstumserwartungen und gibt den Verkäufern somit eine bessere Chance, ihre Gewinnbeteiligung ausgezahlt zu bekommen.

Eine Handvoll spezialisierter Aggregatoren hat ein Expertenteam aufgebaut, das schneller agieren kann als agnostische Akteure. Zum Beispiel:

Opontia ist ein Aggregator mit Schwerpunkt auf Afrika und der Nahe Osten. Nebula ist auf China fokussiert. Es gibt mehrere auf Lateinamerika ausgerichtete Aggregatoren wie Merama, Valoreo und Quinio. Schließlich hat Una Brands eine Finanzierungsrunde von White Star erhalten, um sich auf die Asien-Pazifik-Raum.

Die Alphagreen Group ist eine auf Gesundheit und Wellness spezialisierte Gruppe mit Marken in den Bereichen Aromatherapie und Schlaf, einem modernen Wellness-Marktplatz und einem Schwerpunkt auf Nischenergänzungsmitteln, Langlebigkeit, Cannabis-Zubehör und dem umfassenderen Wellness-Bereich. Ein weiterer spezialisierter Akteur ist mDesign, ein Marktplatz für Wohnlösungen, der eingegeben das Amazon-Aggregationsspiel im Sommer 2021. Financial Engineering durch den Kauf von Unternehmen zu niedrigen Multiplikatoren bei gleichzeitiger Erhöhung der Bewertungen zu höheren Multiplikatoren wird schnell zu einer überlieferten Geschichte. Investoren, die eine Differenzierung und ein echtes MOAT anstreben, zwingen bekanntere Aggregatoren dazu, die Auswirkungen zu bedenken. Infolgedessen werden diese Aggregatoren ihre Akquisitionskriterien wahrscheinlich weiter einschränken, wenn sie ihre Portfolios schließlich auf ihre bevorzugten vertikalen Bereiche konzentrieren.

4. Internationalisierung

"Die Internationalisierung auf Amazon über neue Geografien ist entscheidend, um den Umsatz zu steigern", sagt Michael Bassler, CEO und Mitgründer von Amazing Brands. Die internationale Expansion wird auch im Jahr 2022 ein großes Thema sein.

Berlin Brands Group kündigte im Sommer 2021 an, die die Akquisition chinesischer Verkäufer vorantreiben und ihr Vertriebsnetz in den USA und Europa zu nutzen, um sie auszubauen.

Anfang Januar 2022 erwarb Thrasio eine indische D2C-Marke und ist Einsatz von insgesamt $500 Mio. für das Wachstum in Indien.

Wachstum und die Erschließung neuer Vertriebskanäle sind der Schlüssel zum Wachstum der erworbenen Marken. Neben der Erhöhung der Werbeausgaben und der Expansion auf Marktplätzen wie eBay, Walmart und Etsy in den USA und Europa stellen die internationalen Märkte eine große Chance für Aggregatoren dar.

5. Offline-Verteilung

In einem hart umkämpften Umfeld werden die Aggregatoren auch versuchen, Marken in den Markt zu drängen. Offline-Markt über Ziegel und Mörtel. Es gibt große Synergien mit dem Online-Verkauf, da es einfacher ist, eine Geschichte an eine physische Verkaufsstelle/Kette zu vermitteln, um die Nachfrage online zu zeigen.

Laut Alejandro Fresneda, Mitbegründer und Co-CEO von Yaba, "sollten die internationale Expansion und die sozialen Medien in den Online-Kanälen durch Partnerschaften mit stationären Geschäften ergänzt werden, um eine abgerundete Marke zu schaffen und den Umsatz zu steigern".

Für Marken bedeutet dies, eine Omnichannel-Strategie zu verfolgen, die Berührungspunkte mit potenziellen Kunden zu maximieren und im Gegenzug von einer gesteigerten Markenbekanntheit, einem höheren Wiedererkennungswert und letztlich einem höheren Umsatz zu profitieren.

6. Tiefpunkt der Desillusionierung

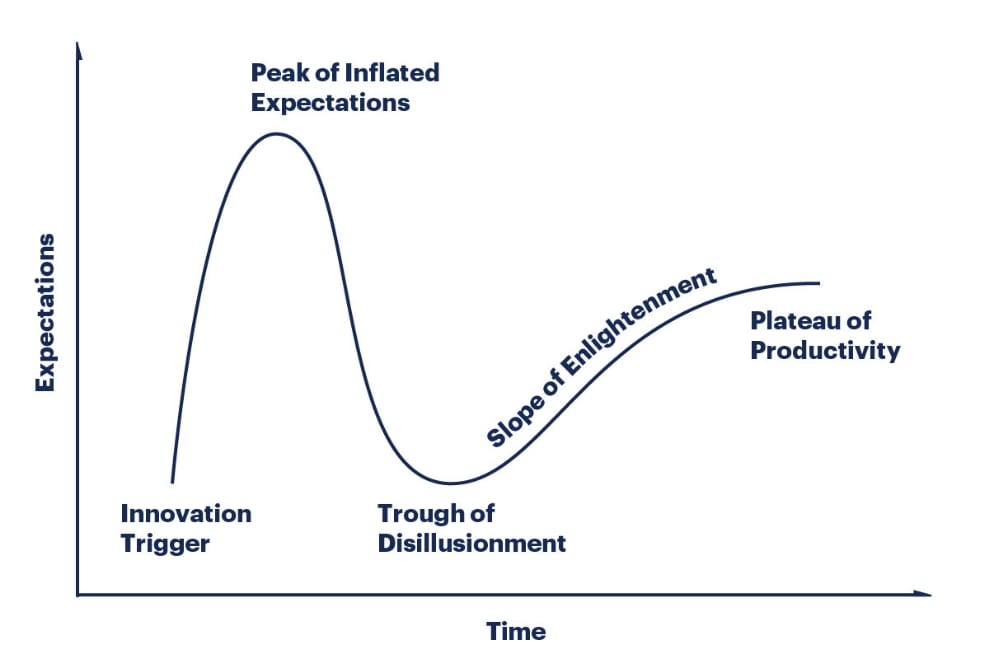

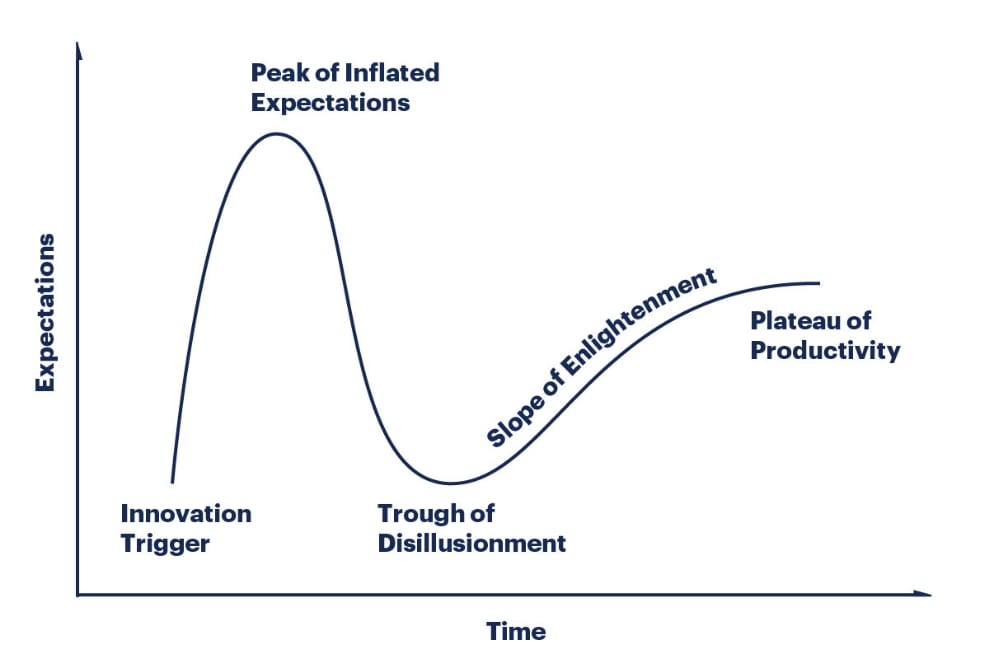

Gartners Hype Cycle for Emerging Technologies ist ein interessantes Vergleichsmodell, wenn man bedenkt, dass die Branche von wöchentlichen Finanzierungs- und Deal-Ankündigungen von mehr als 90 Aggregatoren zu Gerüchten über Mitgründer von Unicorns, die Gründer gehen lassen, und Kreditfazilitäten, die gekündigt werden, übergegangen ist.

Die Grafik zeigt, wie eine Branche oder eine bestimmte Technologie ihren Lebenszyklus durchläuft. Es beginnt mit großen Erwartungen der Öffentlichkeit, einer Phase der Enttäuschung und der Erkenntnis, dass die Dinge schwieriger sind als erwartet, gefolgt von der Übernahme und einer Phase des langsameren, aber stabilen Wachstums.

Mit Blick auf das Jahr 2021, auf dem Höhepunkt der überhöhten Erwartungen, haben mehrere Aggregatoren ein Börsendebüt ins Auge gefasst. Der israelische Aggregator TCM will Anfang 2021 an die Börse gehen. Canaccord leitet seinen Börsengang. Als sich die Stimmung drehte, wurde im Oktober 2021 Thrasio seine Pläne zum Ausstieg aus dem öffentlichen Markt über eine SPAC abgesagtDennoch gelang es dem Unternehmen, eine von Silverlake und Advent geführte Kapitalrunde in Höhe von $1 Mrd. aufzubringen.

Da 2022 weitere Schwierigkeiten ans Licht kommen werden, scheint dieses Jahr der Tiefpunkt der Desillusionierung zu sein.

7. Konsolidierung zwischen Aggregatoren

2021 endete mit Olsam erwirbt einem kleineren Aggregator in den USA. Davor war die Berlin Brands Group Orange Brands erworben in Deutschland, und 2020 zurück, Thrasio erwarb Thirstii und beauftragten ihre Gründer mit der Leitung des Deutschlandgeschäfts von Thrasio.

Der Wert all dieser Übernahmen wurde nicht bekannt gegeben, und sie lagen am unteren Ende des Spektrums. 2022 könnten einige der etablierten Namen in der Branche fusionieren oder übernommen werden. Viele bekanntere Marken sind nicht an einem Verkauf interessiert. Um das versprochene Wachstum fortzusetzen, müssen einige der Aggregatoren viel mutigere Schritte unternehmen

8. Erste Verletzte

Bill D'Alessandro, der Gründer und CEO von ElementsBrands, tweetete wie Aggregatoren durch Probleme in der Lieferkette in den Ruin getrieben werden. Seit der Veröffentlichung sind geopolitische Spannungen und die Inflation hinzugekommen, die die Rohstoffkosten erhöhen und die Bruttomargen weiter verringern.

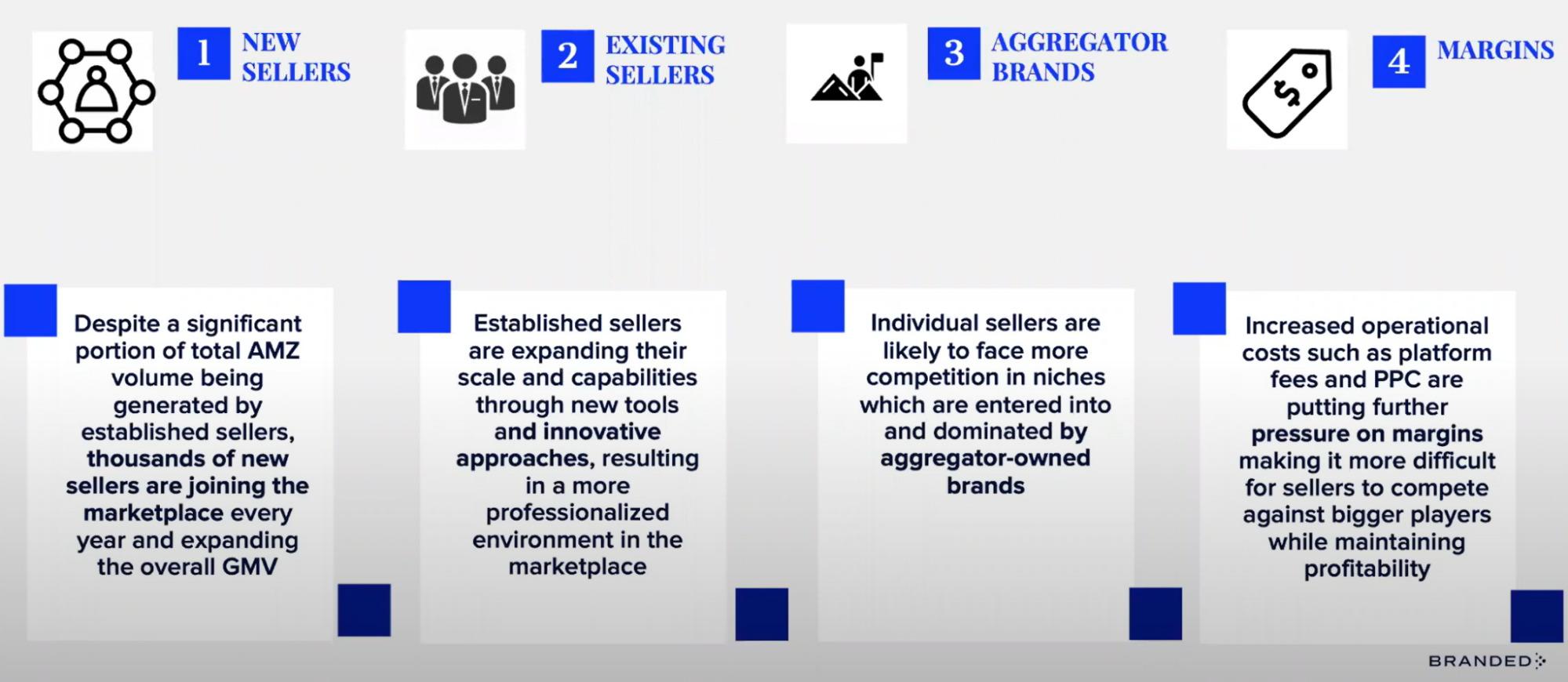

Wie oben von BRANDED, einem großen Amazon-Aggregator, veranschaulicht, treten mehr Verkäufer in neuen und Nischenkategorien in den Markt ein, bestehende Verkäufer innovieren, und die Aggregatoren pumpen mehr Geld in das System, was alles zu einem Ergebnis führt: Die Kosten für die Kundenakquise steigen. Das Spiel wird immer komplexer, und die Spieler werden für Fehler, die in der Vergangenheit nicht so fatal waren, hart bestraft.

Alex Lardugin, Director of Acquisitions bei BRANDED, erklärt, dass mit steigenden Zinssätzen und infolgedessen teurerem Fremdkapital Aggregatoren mit einem relativ hohen Verschuldungsgrad stärker unter Druck geraten könnten. Viele der aufgenommenen Kreditfazilitäten sind so strukturiert, dass im ersten Jahr nur die Zinsen zurückgezahlt werden und im zweiten Jahr Tilgungszahlungen anfallen. Da das Jahr 2022 für viele Aggregatoren das zweite Jahr der Kreditfazilität ist, werden sich die negativen Auswirkungen der Schuldentilgung wahrscheinlich in den Bilanzen niederschlagen.

Die Kombination aus Lagerproblemen und gedrückten Margen hat in den USA bereits einige Konkurse ausgelöst, und wir erwarten, dass noch mehr Unternehmen unter den Folgen der hohen Verschuldung leiden werden.

9. Aggregation außerhalb von Amazon

Laden öffnen angehoben $75m bis Ende 2021, um Shopify-basierte eCom-Marken zu übernehmen. Die Serie-B-Finanzierungsrunde mit einem Wert von $750 Millionen wurde von General Catalyst angeführt und von den bisherigen Investoren Atomic, Founders Fund und Khosla Ventures unterstützt.

OpenStore wurde im März 2021 ins Leben gerufen und erwirbt nun ein Shopify-basiertes Unternehmen pro Tag. CEO Rabois behauptet, dass Amazon-basierte Aggregatoren eine einfachere Aufgabe haben als er. Er glaubt, dass Amazon, da es großartig ist in dem, was es tut, bereits die Verkaufs- und Lieferprozesse rationalisiert hat, so dass die Aggregatoren weniger Möglichkeiten haben, Mehrwert zu schaffen.

Im Gegensatz dazu erwirbt OpenStore Shopify-Marken, die nicht von den Werbe- und Liefersystemen von Amazon profitieren. Rabois ist daher überzeugt, dass sein Team sein eigenes Know-how nutzen kann, um Prozesse zu optimieren und höhere Renditen zu erzielen.

Ursprünglich war ein Marken-Inkubator, Pattern Brands zu einem Markenaggregator umgewandelt konzentriert sich auf DTC-Marken. Pattern, das von einem ehemaligen Team hinter der Branding-Agentur Gin Lane geleitet wird, konzentriert sich auf die Bereiche Haushaltswaren und Küchenzubehör und betrachtet Marken, die vorwiegend auf Shopify vertreten sind.

Viele der Aggregatoren befassen sich auch mit Marken außerhalb von Amazon. Die Zwerge in den Niederlanden haben viele auf bol.com aufgeführte Marken im Gegensatz zu Amazon.

Wir gehen davon aus, dass sich mehr Aggregatoren außerhalb von Amazon umsehen, um Marken zu erwerben, und dass Aggregatoren, die nicht zu Amazon gehören, möglicherweise in den Amazon-Bereich einsteigen.

10. Alternative Kredit- und Kapitalgeber, die in die Amazon-Aggregationsbranche eintreten

In vielen Fällen besteht 80-90% des von einem Aggregator aufgebrachten Kapitals aus Schulden. Wie in unserem Bericht Spinnennetz Zu den aktivsten Risikokapitalgebern gehören Victory Park Capital, Crayhill Capital Management, Claret Capital, Upper90 und NorthWall, die mehrere Aggregatoren finanziert haben.

Seit der ersten Welle der Fremdfinanzierung haben mehrere Anbieter umsatzbasierter Finanzierungen wie Uncapped und Wayflyer sind ebenfalls in das Amazon-Aggregationsspiel eingestiegen, mit SellersFunding und Goja sogar eine exklusive Partnerschaft ankündigen. Die jüngsten Neuzugänge sind auf den elektronischen Handel ausgerichtete digitale Banken wie Juni, unterstützt von Felix Capital und Partnern bei DST. Während die Zinssätze bei umsatzbasierten Finanzierungsstrukturen tendenziell höher sind, gibt es keine Optionsscheine, so dass die Aktionäre verwässert werden.

Für 2022 sagen wir voraus, dass viele alternative Kreditgeber bei der Bereitstellung von Fremdkapital noch aggressiver vorgehen werden und auch Family Offices und andere institutionelle Kreditgeber in das Spiel einsteigen werden. Mehr Flexibilität und Optionen auf der Fremdkapitalseite sind gute Nachrichten für Aggregatoren, die weiter wachsen und ein solides Markenportfolio haben.

Zusammenfassung

- Mehr als $12,5 Milliarden an Eigen- und Fremdkapital haben die Amazon-Aggregatoren im Jahr 2021 aufgenommen.

- Doch das Jahr 2022 begann ganz anders. An den Aktienmärkten kam es zu massiven Korrekturen, wobei die Bewertungen des elektronischen Handels erheblich einbrachen und mehrere riesige Aggregatoren Eigenkapitalrunden aufnahmen, um die laufenden Schuldenzahlungen zu decken.

- Spezialisierte Aggregatoren, die sich auf einzelne Sektoren und Regionen konzentrieren, treten allmählich in Erscheinung und konkurrieren bei Übernahmen und Positionierung. Nach der anfänglichen Landnahme konzentrieren sich die Aggregatoren auf die Wertschöpfung, die Ausweitung der Vertriebskanäle über Amazon hinaus und die Internationalisierung als wichtigste Umsatztreiber für das Wachstum nach der Übernahme.

Biografie des Autors:

Alexej Pikovsky

CEO der Alphagreen-Gruppe

Alexej ist Mitbegründer und CEO der Alphagreen Group, einer globalen Übernahme- und Inkubationsorganisation, die auf die Gesundheits- und Wellnessbranche spezialisiert ist. Er begann seine Karriere im Investmentbanking bei Nomura, bevor er Gründungsmitglied von Delin Ventures wurde, einer Risikokapitalgesellschaft, die in führende Technologieunternehmen und VC-Fonds investiert. Alexej sammelte Erfahrungen auf Vorstandsebene als Investor für einen Large-Cap-Private-Equity-Fonds, bevor er 2019 Alphagreen gründete. Das Unternehmen konzentrierte sich zunächst auf CBD-Märkte und expandierte dann, um sich auf alle Produkte zu konzentrieren, die mit Schmerz-, Schlaf- und Angstmanagement zu tun haben.

Die Gruppe nutzt sein Interesse und sein Engagement für technologiegestützte Dienstleistungen und seine Erfahrung in der Risikofinanzierung, um ein "hybrides Aggregator-Geschäftsmodell" zu entwickeln, das Marken hilft, sowohl lokal als auch international zu wachsen. Erreicht wird dies durch eigene Vertriebskanäle, Data Science, eine Wachstumsagentur und ein umfangreiches externes Omnichannel-Netzwerk.