Wenn wir an Private Equity denken, stellen wir uns oft riesige Übernahmen von Milliarden-Dollar-Unternehmen vor. Middle Market Private Equity (MM PE) ist jedoch ein dynamisches Segment, das ebenso viel Einfluss hat und das Wirtschaftswachstum und die Innovation fördert.

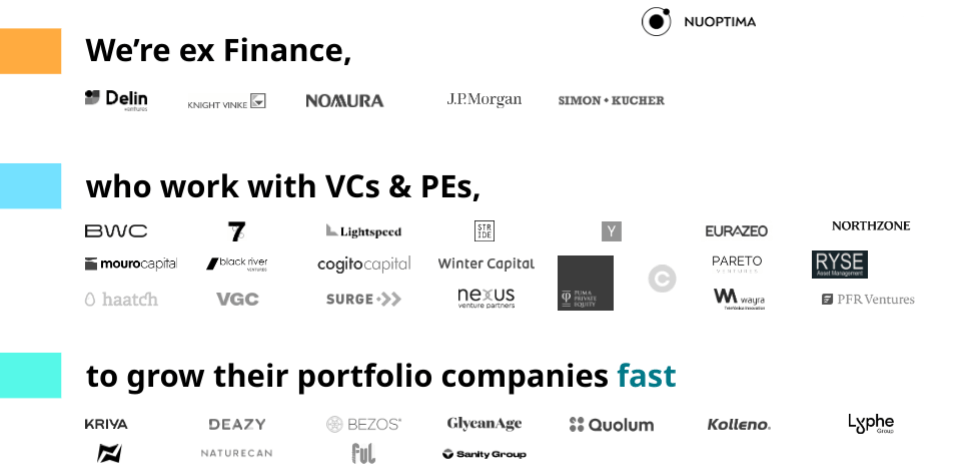

Bei NUOPTIMA haben wir durch unsere Arbeit mit PE-Fonds und deren Portfoliounternehmen tiefe Einblicke in die Wertschöpfung gewonnen. Diese Erfahrung, kombiniert mit unserer Leidenschaft für Private Equity, hat uns dazu inspiriert, diese Liste zusammenzustellen. Als Branchenkenner wissen wir, wie wichtig es ist, Partner zu finden, die Wachstum und Erfolg maßgeblich beeinflussen. Durch die Nutzung unserer Expertise in Wertschöpfung durch privates BeteiligungskapitalWir helfen unseren Kunden, ihr volles Potenzial auszuschöpfen und nachhaltiges Wachstum zu erzielen.

Wie unsere Analysen der Top Private Equity-Fonds in London und PE-Firmen des unteren MittelstandsIn diesem Artikel werden das PE-Segment im mittleren Marktsegment, seine Attraktivität, sein Investitionsprozess und seine Vorteile untersucht. Anschließend werden 26 Top-PE-Firmen aus dem Mittelstand aufgelistet, die sich durch eine hohe Wertschöpfung auszeichnen. Dieser Leitfaden richtet sich an CEOs und Gründer, die sich im PE-Universum des Mittelstands sicher bewegen wollen.

Unsere Liste beleuchtet die verschiedenen Facetten dieser Private-Equity-Firmen:

- Ihr Investitionsstil, einschließlich der Vorliebe für vollständige Übernahmen oder Minderheitsbeteiligungen, sowie ihre branchenspezifischen und geografischen Schwerpunkte und typischen Geschäftsgrößen.

- Ein Überblick über die wichtigsten Portfoliounternehmen.

- Wesentliche Unternehmensinformationen wie das Gründungsjahr, die Anzahl der Anlageexperten, das verwaltete Vermögen, die Anzahl der Fonds und die Standorte der Büros.

- Anschauliche Beispiele dafür, wie sie den Portfoliounternehmen nach der Übernahme einen Mehrwert verschafft haben.

- Profile von wichtigen Anlageexperten, insbesondere von solchen, die in den Medien bekannt sind.

- Jüngste Exits, Akquisitionen und Einblicke von den Führungskräften des Unternehmens.

Wenn Sie Vorschläge haben oder Anpassungen vornehmen möchten, wenden Sie sich bitte an uns hier.

Was ist Private Equity im mittleren Marktsegment?

Private Equity im mittleren Marktsegment bezieht sich auf Investitionen in Unternehmen, die zu groß sind, um als Kleinunternehmen zu gelten, aber nicht groß genug, um als Großunternehmen eingestuft zu werden. Diese Unternehmen erwirtschaften in der Regel einen Jahresumsatz zwischen $100 Millionen und $1 Milliarde und haben ein EBITDA zwischen $15 Millionen und $75 Millionen.

Marktsegmente und Kriterien

Private-Equity-Firmen werden nach der Größe der Unternehmen, auf die sie abzielen, in verschiedene Segmente unterteilt:

| Marktsegment | Unternehmenswert | EBITDA |

| Unterer Mittelmarkt (LMM) | $10 Millionen bis $100 Millionen | $2 Millionen bis $15 Millionen |

| Mittlerer Markt (MM) | $100 Millionen bis $1 Milliarde | $15 Millionen bis $75 Millionen |

| Oberer Mittelstand (UMM) | $1 Milliarde bis $5 Milliarde | $75 Millionen bis $200 Millionen |

| Großkapital | Über $5 Milliarden | Über $200 Millionen |

Warum Private Equity für den Mittelstand attraktiv ist

Widerstandsfähigkeit und Wachstumspotenzial

Mittelständische Unternehmen haben sich in Zeiten des wirtschaftlichen Abschwungs als bemerkenswert widerstandsfähig erwiesen. Während der Finanzkrise 2007-2009 bauten diese Firmen Arbeitsplätze auf, während größere Unternehmen Stellen abbauten. Diese Widerstandsfähigkeit, gepaart mit einem starken Wachstumspfad, macht mittelständische Unternehmen für Investoren attraktiv.

Möglichkeiten zur Verbesserung der betrieblichen Abläufe

Mittelständische Unternehmen bieten erhebliche Möglichkeiten für operative Verbesserungen. Private-Equity-Firmen können diese Möglichkeiten nutzen, um Technologien zu implementieren, Betriebsabläufe zu rationalisieren und in neue Märkte zu expandieren und so die Wertschöpfung zu steigern.

Flexibilität und Beweglichkeit

Mittelständische Unternehmen sind im Vergleich zu größeren Firmen oft flexibler und agiler. Dank dieser Beweglichkeit können sie sich rasch an Marktveränderungen anpassen und sich bietende Chancen nutzen. Aufgrund ihrer Größe sind sie flink genug, um ihre Strategien effektiv zu erneuern und zu ändern, was in dem heutigen schnelllebigen Geschäftsumfeld ein entscheidender Vorteil ist.

Der Investitionsprozess im Bereich Private Equity im mittleren Marktsegment

Der Prozess der Investition in mittelständische Unternehmen umfasst mehrere entscheidende Schritte:

- Deal Sourcing und Due Diligence: Die Identifizierung potenzieller Investitionsmöglichkeiten erfordert umfangreiche Recherchen und den Aufbau von Beziehungen. Die Due-Diligence-Prüfung ist von entscheidender Bedeutung, um die finanzielle Gesundheit und betriebliche Effizienz der Zielunternehmen zu beurteilen.

- Bewertung: Die Bestimmung des Wertes eines mittelständischen Unternehmens erfordert eine komplexe Analyse, bei der häufig die Analyse vergleichbarer Unternehmen (CCA) zur Ermittlung des Marktwertes herangezogen wird.

- Deal-Strukturierung: Sobald eine potenzielle Investition identifiziert ist, wird das Geschäft strukturiert, um Bedingungen wie Kaufpreis, Aktienanteile und Eigentumsübertragung festzulegen.

Vorteile einer Investition in Private Equity im mittleren Marktsegment

- Hohes Ertragspotenzial: Aufgrund ihres Wachstumspotenzials und ihrer betrieblichen Effizienz können mittelständische Unternehmen eine höhere Kapitalrendite (ROI) erzielen.

- Diversifizierung des Portfolios: Kleinere Transaktionen ermöglichen es Private-Equity-Firmen, ihre Investitionen auf mehrere Unternehmen zu verteilen, was das Risiko mindert und die Portfolio-Performance verbessert.

- Aktives Management: Investitionen auf dem mittleren Markt ermöglichen oft ein aktiveres Management und eine stärkere operative Beteiligung, was zu erheblichen Verbesserungen und zur Wertschöpfung führen kann. Private-Equity-Firmen stellen oft Betriebspartner um ihre Portfoliounternehmen zu beraten. Manchmal übernehmen diese Partner auch operative Vollzeitaufgaben im Unternehmen.

Möchten Sie Ihr Wissen über Private Equity und Wertschöpfung erweitern? Sehen Sie sich dieses aufschlussreiche Video von Alexej Pikovsky, dem Gründer und CEO von NUOPTIMA, an, in dem er acht leistungsstarke Wertschöpfungsstrategien im Bereich Private Equity erläutert:

Top 26 Private-Equity-Firmen des mittleren Marktes

Anlagestil: Bregal Partners konzentriert sich auf Wachstumskapital und Buyouts für mittelständische Unternehmen in Nordamerika. Der Schwerpunkt liegt auf strategischen Partnerschaften mit Managementteams, um das Wachstum durch operative Verbesserungen, Marktexpansion und gezielte Übernahmen voranzutreiben. Das Unternehmen ist bestrebt, Nachhaltigkeit und hohe Umwelt-, Sozial- und Governance-Standards (ESG) in seinen Investitionsansatz zu integrieren.

Portfolio-Unternehmen: Zum Portfolio von Bregal Partners gehören Unternehmen wie American Seafoods Group (ein führender Ernter und Verarbeiter von wild gefangenen Meeresfrüchten), Juice It Up! (eine Smoothie- und Saftbar-Kette), Blue Harvest Fisheries (erntet und verarbeitet nachhaltig gefangene Meeresfrüchte) und Kettle Cuisine (ein Hersteller von gekühlten und tiefgekühlten Suppen).

Gründungsdatum: 2012

Anzahl der Anlageexperten: Über 15

Anzahl der Fonds: 3

Verwaltetes Vermögen: Ungefähr $1,25 Milliarden

Beispiele für die Wertschöpfung: Bregal Partners hat durch die Einführung von Nachhaltigkeitspraktiken und die Verbesserung der betrieblichen Effizienz einen wesentlichen Beitrag zur American Seafoods Group geleistet, was zu einem höheren Marktanteil führte. Bei Juice It Up! unterstützte das Unternehmen die Auffrischung der Marke und die Marktexpansion, was zu einem erheblichen Umsatzwachstum führte. Auch Blue Harvest Fisheries wurde bei der Einführung nachhaltiger Fischereipraktiken unterstützt, was den Ruf und die Marktposition des Unternehmens stärkte.

Wichtige Investitionsfachleute und Beiträge:

- Charles Yoon, Geschäftsführender Gesellschafter: Charles spielte eine entscheidende Rolle bei den Investitionen von Bregal Partners, darunter Juice It Up! und Blue Harvest Fisheries. Seine umfassende Erfahrung im Bereich Private Equity hat entscheidend dazu beigetragen, das Wachstum und die operativen Verbesserungen im gesamten Portfolio voranzutreiben. Er leitete strategische Initiativen, die die Marktreichweite erweiterten und das Produktangebot verbesserten.

- Kaitlin Sasson, Direktorin: Kaitlin ist verantwortlich für das Zustandekommen, die Ausführung und die Verwaltung von Investitionen. Derzeit ist sie im Vorstand von American Seafoods tätig und hilft bei der Überwachung von Investitionen in Arcus Hunting und Ruby Slipper Restaurant Group und trägt so zu strategischem Wachstum und operativer Exzellenz bei.

- Daniel Ayeroff, Vizepräsident: Daniel unterstützt die Investitionen von Bregal in TDBBS, My Mochi Ice Cream, JuJuBe und West Coast Salmon. Sein Fachwissen in Sachen Sorgfalt und Investitionsmanagement war entscheidend für den Ausbau der Marktpräsenz und der operativen Fähigkeiten dieser Unternehmen.

Jüngste Austritte:

- American Seafoods Gruppe: Verkauf an einen ungenannten Käufer mit einer Finanzierung unter der Leitung von Wells Fargo. Die Bemühungen von Bregal zur Verbesserung der betrieblichen Effizienz und Nachhaltigkeit haben den Wert des Unternehmens erheblich gesteigert.

- Total Access Elevator: Veräußerung an einen strategischen Erwerber, vermittelt durch die Credit Suisse. Die von Bregal eingeleiteten operativen Verbesserungen machten das Unternehmen zu einem attraktiven Übernahmeziel.

- Kettle Cuisine: Verkauf an eine Private-Equity-Firma, mit Transaktionsberatung durch Goldman Sachs. Die Unterstützung von Bregal bei der Erweiterung der Produktlinien und der Marktpräsenz trug zu einem erfolgreichen Ausstieg bei.

Jüngste Neuerwerbungen:

- Juice It Up!: Die Akquisition soll das Wachstum im Gesundheits- und Wellnessbereich unterstützen und die Marktreichweite und das Produktangebot vergrößern.

- Blaue Ernte Fischerei: Übernahme weiterer nachhaltiger Fischereibetriebe zur Erweiterung des Produktangebots und der Marktpräsenz.

- ReMed Recovery Care Centers: Das Unternehmen erwarb das Unternehmen, um sein Portfolio im Bereich der Verhaltensmedizin zu erweitern und seine Dienstleistungen und Marktpräsenz auszubauen.

Bürostandorte:

- New York (Hauptsitz): 200 Park Avenue, 45. Stock, New York

- Zusätzliche Ämter: Keine

Website: www.bregalpartners.com

Zitat: "Wir bei Bregal sind davon überzeugt, dass verantwortungsbewusstes Handeln und eine klare Zielsetzung unseren Anlegern bessere risikobereinigte Renditen bringen. - Alain Carrier, CEO, Bregal Investments

Anlagestil: Vista Equity Partners ist auf Unternehmenssoftware, Daten und technologiegestützte Unternehmen spezialisiert. Der Investitionsansatz von Vista Equity Partners sieht vor, dass die Unternehmen ihre Marktkenntnis nutzen, um operative Verbesserungen und strategische Wachstumsinitiativen in ihren Portfoliounternehmen voranzutreiben. Vistas umfassendes Konzept zielt darauf ab, Unternehmen zu Marktführern zu machen, indem sie ihre Abläufe optimieren und nachhaltiges Wachstum fördern. Das Unternehmen verbindet einen disziplinierten Investitionsansatz mit dem Fokus auf langfristige Wertschöpfung.

Portfolio-Unternehmen: Zum Portfolio von Vista gehören Unternehmen wie CentralSquare Technologies (Anbieter von Software für die öffentliche Sicherheit und Verwaltung), Acquia (Anbieter von cloudbasierten Lösungen für digitale Erlebnisse), Infoblox (Anbieter von Lösungen für die Netzwerksteuerung) und Mindbody (Anbieter von cloudbasierter Business-Management-Software für die Wellness-Branche).

Gründungsdatum: 2000

Anzahl der Anlageexperten: Über 300

Anzahl der Fonds: 11

Verwaltetes Vermögen: Über $100 Milliarden

Beispiele für die Wertschöpfung: Vista Equity Partners unterstützte die Marktexpansion von Acquia durch strategische Übernahmen und Produktinnovationen. Für Infoblox verbesserte Vista die Netzwerkkontrolllösungen, was zu erheblichem Wachstum und Marktexpansion führte. Vista unterstützte auch CentralSquare Technologies bei der Verbesserung ihres Softwareangebots und ihrer Marktpräsenz.

Wichtige Investitionsfachleute und Beiträge:

- David A. Breach, Präsident und Chief Operating Officer: David beaufsichtigt die strategische Ausrichtung und das Management von Vista. Er spielte eine Schlüsselrolle beim Wachstum von Portfoliounternehmen wie EagleView und Solera, indem er strategische Initiativen zur Verbesserung der betrieblichen Effizienz und der Marktpositionierung umsetzte.

- Lauren Dillard, Senior Managing Director, Finanzvorstand: Lauren war maßgeblich an der Verwaltung von Vistas Finanzstrategie und Governance beteiligt. Ihre Erfahrung in der Leitung der strategischen Ausrichtung bei Nasdaq hat wesentlich zu Vistas finanzieller Gesundheit und strategischen Investitionen beigetragen.

- Martin Taylor, Senior Managing Director, Co-Leiter des Stiftungsfonds: Martin ist für die Aufsicht über den Stiftungsfonds und die Förderung der Wertschöpfung im gesamten Portfolio verantwortlich. Seine Erfahrung im Bereich der Unternehmensstrategie bei Microsoft hat maßgeblich zum Aufbau und zur Skalierung der Wertschöpfungsinfrastruktur von Vista beigetragen.

Jüngste Austritte:

- Apptio: Verkauf an IBM für $4,6 Milliarden, mit Beratung durch Morgan Stanley. Vistas Bemühungen, die Softwarefähigkeiten und die Marktreichweite von Apptio zu verbessern, haben die Bewertung des Unternehmens deutlich erhöht.

- Geist und Körper: Exit an einen strategischen Erwerber für $1,9 Milliarden, vermittelt durch JPMorgan Chase. Vistas Unterstützung bei der Erweiterung des Produktangebots und des Kundenstamms von Mindbody trug zu einem erfolgreichen Ausstieg bei.

- Ping-Identität: Verkauft an Thoma Bravo für $2,8 Milliarden mit Beratung durch Goldman Sachs. Die Investitionen von Vista in die Sicherheitslösungen von Ping Identity und die Marktexpansion machten das Unternehmen zu einem attraktiven Übernahmeziel.

Jüngste Neuerwerbungen:

- Acquia: Übernahme von Widen Enterprises, um seine Fähigkeiten im Bereich Digital Asset Management zu erweitern, seine Marktposition zu verbessern und die digitale Transformation.

- Infoblox: Übernahme von Netcordia, um seine Netzwerkautomatisierungslösungen zu verbessern und sein Produktangebot zu erweitern.

- Geist und Körper: Übernahme von Booker Software, um seine Marktposition im Bereich Wellness-Dienstleistungen zu stärken und seinen Kundenstamm und sein Dienstleistungsangebot zu erweitern.

Bürostandorte:

- Austin (Hauptsitz): 401 Congress Avenue, Suite 3100, Austin

- Zusätzliche Ämter: Chicago, New York, San Francisco, Hongkong

Website: www.vistaequitypartners.com

Zitat: "Bei Vista streben wir danach, die Besten in unserem Bereich zu sein, indem wir außergewöhnliche Talente einstellen und Branchenführer aufbauen. Unser Engagement für hervorragende Leistungen und kontinuierliches Lernen zeichnet uns aus." - David A. Breach, Präsident und Chief Operating Officer

Möchten Sie mehr über Vista Equity Partners erfahren? Sehen Sie sich dieses YouTube-Video von Alexej an:

Anlagestil: Nautic Partners konzentriert sich auf Private-Equity-Investitionen im mittleren Marktsegment in verschiedenen Sektoren wie Gesundheitswesen, Industrie und Dienstleistungen. Sie legen Wert auf einen kooperativen Ansatz mit den Managementteams, um das Wachstum durch strategische Initiativen, operative Verbesserungen und gezielte Übernahmen voranzutreiben. Ihre Strategie ist auf langfristige Wertschöpfung und nachhaltige Geschäftspraktiken ausgerichtet.

Portfolio-Unternehmen: Zum Portfolio von Nautic Partners gehören Unternehmen wie Endries International (Händler von Verbindungselementen und verwandten Produkten), Spartech (Hersteller von technischen Thermoplasten), Vision Government Solutions (Anbieter von Software und Dienstleistungen im Bereich der Grundsteuer) und Veritas Collaborative (eine auf die Behandlung von Essstörungen spezialisierte Gesundheitsorganisation).

Gründungsdatum: 1986

Anzahl der Anlageexperten: Über 20

Anzahl der Fonds: 10

Verwaltetes Vermögen: Ungefähr $9,5 Milliarden

Beispiele für die Wertschöpfung: Nautic Partners hat durch die Ausweitung des Vertriebsnetzes und des Produktangebots einen wesentlichen Beitrag zu Endries International geleistet, was zu einem höheren Marktanteil führte. Bei Spartech unterstützte das Unternehmen operative Verbesserungen und strategische Akquisitionen, was zu einem erheblichen Wachstum führte. Veritas Collaborative wurde dabei unterstützt, sein Dienstleistungsangebot zu verbessern und in neue Märkte zu expandieren, wodurch sich die Ergebnisse für die Patienten und die Gesamtleistung des Unternehmens verbesserten.

Wichtige Investitionsfachleute und Beiträge:

- Chris Crosby, Geschäftsführender Direktor: Chris spielte eine entscheidende Rolle beim Wachstum von Endries International, indem er strategische Initiativen leitete, die das Vertriebsnetz und das Produktangebot des Unternehmens erweiterten. Seine Bemühungen haben maßgeblich zu betrieblichen Verbesserungen und zur Marktexpansion beigetragen.

- Scott Hilinski, Geschäftsführender Direktor: Scott war maßgeblich an betrieblichen Verbesserungen und strategischen Akquisitionen bei Spartech beteiligt, die zu erheblichem Wachstum und Marktexpansion führten. Seine profunde Branchenkenntnis und seine Führungsqualitäten waren für den Erfolg des Unternehmens von entscheidender Bedeutung.

- Chris Corey, Geschäftsführender Direktor: Chris trug zum Ausbau und zur Verbesserung der Dienstleistungen von Veritas Collaborative bei und konzentrierte sich dabei auf operative Effizienz und Marktwachstum. Sein strategischer Weitblick hat Veritas Collaborative geholfen, die Ergebnisse für die Patienten zu verbessern und seine Marktpräsenz zu erweitern.

Jüngste Austritte:

- Accurate Group: Verkauf an einen strategischen Erwerber, der die Bewertung des Unternehmens durch betriebliche Verbesserungen und Marktexpansion deutlich erhöhte.

- LenderLive-Netzwerk: Wechsel zu einem Finanzdienstleistungsunternehmen, nachdem es sein Dienstleistungsangebot verbessert und seinen Kundenstamm erweitert hatte.

- Source4Teachers: Verkauf an einen größeren Anbieter von Bildungsdienstleistungen, wobei durch strategische Initiativen und betriebliche Verbesserungen ein erhebliches Wachstum erzielt wurde.

Jüngste Neuerwerbungen:

- Spartech: Akquiriert, um seine Fähigkeiten im Bereich der technischen Thermoplaste zu verbessern und seine Marktpräsenz zu erweitern.

- Endries International: Übernahme zusätzlicher Vertriebsunternehmen, um das Produktangebot und die Marktreichweite zu erweitern.

- Censis Technologien: Die Akquisition soll das Wachstum des Unternehmens im Bereich der Gesundheitstechnologie unterstützen und das Dienstleistungsangebot sowie die Marktpräsenz erweitern.

Bürostandorte:

- Providence (Hauptsitz): 50 Kennedy Plaza, 17. Stock, Providence

- Zusätzliche Ämter: Keine

Website: www.nautic.com

Zitat: "Unsere Partnerschaften bilden den Kern von Nautic, einschließlich unserer internen Talente, Kommanditisten, Führungsteams der Portfoliounternehmen und Branchenbeziehungen. Wir freuen uns über die vor uns liegende Chance und glauben, dass diese Beziehung eine wertvolle Ressource sein wird, während wir bei Nautic weiterhin im Namen aller unserer Kunden arbeiten, um die Investment-Performance zu steigern." - Scott Hilinski, Geschäftsführender Direktor

Anlagestil: First Capital Partners konzentriert sich auf die Bereitstellung von Mezzanine-Krediten und Eigenkapital-Co-Investitionen zur Unterstützung des Wachstums- und Akquisitionsbedarfs von Unternehmen des mittleren Marktes. Ihre Investitionsstrategie konzentriert sich auf die Zusammenarbeit mit Managementteams, um Wachstum, Rekapitalisierungen und Übernahmen zu erleichtern. Der Schwerpunkt liegt auf flexiblen Kapitallösungen und wertsteigernder Unterstützung, damit Unternehmen ihre strategischen Ziele erreichen können.

Portfolio-Unternehmen: Zum Portfolio von First Capital Partners gehören Unternehmen wie AIM Aerospace (ein Hersteller von hochentwickelten Verbundwerkstoffstrukturen für die Luft- und Raumfahrtindustrie), AllOver Media (ein Anbieter von Dienstleistungen im Bereich der Außenwerbung), CR Brands (ein Hersteller von Haushaltsreinigungsprodukten) und GoodSource Solutions (ein Lebensmittelhändler).

Gründungsdatum: 2006

Anzahl der Anlageexperten: Über 10

Anzahl der Fonds: 3

Verwaltetes Vermögen: Ungefähr $500 Millionen

Beispiele für die Wertschöpfung: First Capital Partners hat einen wesentlichen Beitrag zu AIM Aerospace geleistet, indem es die Expansion des Unternehmens in neue Märkte und die Verbesserung seiner Produktionskapazitäten unterstützte. Für AllOver Media leistete das Unternehmen strategische Beratung bei der Ausweitung seiner Werbedienstleistungen und seiner geografischen Präsenz. Außerdem unterstützten sie CR Brands bei der Einführung neuer Produktlinien und der Verbesserung der betrieblichen Effizienz.

Wichtige Investitionsfachleute und Beiträge:

- Andrew Kemp, Partner: Andrew war maßgeblich an der Leitung von Fusionen und Übernahmen beteiligt, wie zum Beispiel dem erfolgreichen Verkauf von Natura Pet Products an Procter & Gamble. Sein strategischer Überblick war entscheidend für operative Verbesserungen und Marktexpansion.

- David McLeese, Partner: David spielte eine wichtige Rolle bei der Strukturierung und dem Abschluss von Investitionen, die mit den langfristigen Wachstumsstrategien des Unternehmens in Einklang stehen. Seine Führungsqualitäten haben dazu beigetragen, komplexe Finanzlandschaften zu navigieren und starke Kundenbeziehungen zu fördern.

- Young Park, Partner: Young war maßgeblich an der Verwaltung von Investitionen und der Zusammenarbeit mit Portfoliounternehmen beteiligt, um die operative Leistung und das strategische Wachstum zu verbessern. Seine umfassende Erfahrung mit fremdfinanzierten und von Private Equity unterstützten Übernahmen ist ein wichtiger Gewinn für das Unternehmen.

Jüngste Austritte:

- AIM Aerospace: Verkauf an einen strategischen Erwerber, mit Unterstützung von First Capital Partners bei der Erweiterung der Produktionskapazitäten und der Marktreichweite.

- AllOver Media: Nach erfolgreicher Erweiterung seiner geografischen Präsenz und seines Dienstleistungsangebots wechselte er zu einem größeren Werbedienstleistungsunternehmen.

- CR Marken: Verkauf an ein Konsumgüterunternehmen, das durch die Einführung neuer Produkte und betriebliche Verbesserungen ein erhebliches Wachstum erzielte.

Jüngste Neuerwerbungen:

- GoodSource-Lösungen: Die Akquisition soll das Wachstum im Foodservice-Vertriebssektor unterstützen und die Marktreichweite sowie die Servicekapazitäten des Unternehmens verbessern.

- Innovative Büroprodukte: Übernahme zur Erweiterung des Produktangebots und der Marktpräsenz im Bereich der Büroartikel.

- Technimark: Das Unternehmen wurde übernommen, um seine Fähigkeiten im Bereich fortschrittlicher Fertigungslösungen zu verbessern und seine Marktpräsenz zu erweitern.

Bürostandorte:

- Omaha (Hauptsitz): 6910 Pacific Street, Suite 204, Omaha

- Zusätzliche Ämter: Keine

Website: www.firstcapitalpartners.com

Zitat: "Angesichts der Herausforderungen, mit denen unsere Wirtschaft konfrontiert ist, gibt es viele erfolgreiche Unternehmen, die Schwierigkeiten haben, langfristiges Kapital für ihr Wachstum oder den Eigentümerwechsel zu erhalten, und wir sehen uns in der Lage, diese Lücke zu füllen." - David McLeese, Partner

Anlagestil: Wynnchurch Capital ist auf Investitionen im mittleren Marktsegment spezialisiert und konzentriert sich auf Unternehmen, die sich im Wandel befinden, sei es durch Wachstum, betriebliche Verbesserungen oder Umstrukturierung. Sie konzentrieren sich auf Sektoren wie Industrieprodukte und -dienstleistungen, Fertigung und Unternehmensdienstleistungen. Sie arbeiten eng mit den Managementteams zusammen, um strategische Initiativen voranzutreiben und die betriebliche Effizienz zu verbessern.

Portfolio-Unternehmen: Zum Portfolio von Wynnchurch Capital gehören Unternehmen wie die US Manufacturing Corporation (ein führender Hersteller von Achskomponenten für die Automobilindustrie), NSC Minerals (ein Anbieter von Salzprodukten für die Straßenverkehrssicherheit und für industrielle Anwendungen) und Carson Dellosa Education (ein Anbieter von Bildungsmaterialien und -ressourcen).

Gründungsdatum: 1999

Anzahl der Anlageexperten: Über 30

Anzahl der Fonds: 5

Verwaltetes Vermögen: Ungefähr $4 Milliarde

Beispiele für die Wertschöpfung: Wynnchurch Capital hat der US Manufacturing Corporation geholfen, ihre Produktlinien zu erweitern und ihre Produktionskapazitäten zu verbessern. Für NSC Minerals unterstützte das Unternehmen strategische Übernahmen und betriebliche Verbesserungen, die den Marktanteil erhöhten. Außerdem unterstützte Wynnchurch Capital Carson Dellosa Education bei der Erweiterung seines digitalen Produktangebots und der Erschließung neuer Märkte.

Wichtige Investitionsfachleute und Beiträge:

- Frank Hayes, Geschäftsführender Gesellschafter: Frank hat zahlreiche erfolgreiche Turnarounds und Wachstumsinitiativen innerhalb des Portfolios von Wynnchurch geleitet und dabei seine umfassende Erfahrung in Betrieb und Management genutzt.

- John Hatherly, Gründer und geschäftsführender Gesellschafter: John konzentriert sich auf die strategische Planung und Umsetzung, um sicherzustellen, dass die Portfoliounternehmen ihre langfristigen Ziele erreichen. Seine Führungsqualitäten haben entscheidend dazu beigetragen, die Wertschöpfung bei den Investitionen des Unternehmens zu steigern.

- Chris O'Brien, Geschäftsführender Gesellschafter: Chris hat eine Schlüsselrolle bei der Identifizierung und Umsetzung von Wachstumschancen sowie bei der Leitung von Initiativen zur Verbesserung der betrieblichen Abläufe in den Portfoliounternehmen gespielt.

Jüngste Austritte:

- U.S. Manufacturing Corporation: Verkauf an einen Branchenkonkurrenten, der seinen Wert durch die Erweiterung der Produktpalette und betriebliche Verbesserungen erheblich gesteigert hat.

- NSC Mineralien: Verkauf an einen strategischen Käufer, wobei die Unterstützung von Wynnchurch beim Wachstum des Marktanteils und bei strategischen Akquisitionen zu einem erfolgreichen Verkauf beitrug.

- Carson Dellosa Bildung: Verkauf an eine Private-Equity-Firma nach erheblichem Wachstum bei digitalen Produktangeboten und Marktexpansion.

Jüngste Neuerwerbungen:

- Das Tankanhänger-Geschäft der Wabash National Corporation: Das Unternehmen wurde erworben, um seine Position im Fertigungssektor zu stärken und sein Produktangebot zu erweitern.

- Eastern Metal Supply: Das Unternehmen wurde erworben, um sein Wachstum im Vertrieb von Aluminium-Strangpressprofilen und verwandten Produkten zu unterstützen.

- Penn Machine Company: Das Unternehmen wurde erworben, um seine Fähigkeiten in der Herstellung von Eisenbahnkomponenten zu verbessern und seine Marktpräsenz zu erweitern.

Bürostandorte:

- Rosemont (Hauptsitz): 6250 N. River Road, Suite 10-100, Rosemont

- Zusätzliche Ämter: Keine

Website: www.wynnchurch.com

Zitat: "Wir freuen uns sehr über Fonds VI und sind dankbar für die Unterstützung und Partnerschaft unserer neuen und bestehenden Investoren. Diese Kapitalbeschaffung ist ein Beweis dafür, was unser Team als Unternehmen erreicht hat, und wir werden weiterhin mit der gleichen wertorientierten, operativ ausgerichteten Strategie investieren, die wir in den letzten 25 Jahren entwickelt und verfeinert haben." - Chris O'Brien, Geschäftsführender Partner

Anlagestil: Abry Partners konzentriert sich auf Investitionen in den Bereichen Medien, Kommunikation sowie Unternehmens- und Informationsdienstleistungen. Das Unternehmen investiert in qualitativ hochwertige Unternehmen mit starken Managementteams, die durch strategisches Wachstum, operative Verbesserungen und sektorales Know-how Werte schaffen. Abry Partners legt Wert auf einen disziplinierten Investitionsansatz und langfristige Partnerschaften.

Portfolio-Unternehmen: Zum Portfolio von Abry Partners gehören Unternehmen wie EdgeConneX (ein globaler Anbieter von Rechenzentrumslösungen), North American Bancard (ein Anbieter von Zahlungslösungen), TripleLift (eine programmatische Werbeplattform) und Confie (ein nationales Versicherungsvertriebsunternehmen).

Gründungsdatum: 1989

Anzahl der Anlageexperten: Über 50

Anzahl der Fonds: 13

Verwaltetes Vermögen: Ungefähr $12 Milliarden

Beispiele für die Wertschöpfung: Abry Partners hat EdgeConneX bei der Ausweitung seiner globalen Rechenzentrumspräsenz unterstützt und so sein Dienstleistungsangebot und seine Marktreichweite verbessert. North American Bancard wurde von Abry Partners strategisch beraten, um seine Zahlungslösungen auszubauen und neue Märkte zu erschließen. Außerdem unterstützte Abry Partners TripleLift bei der Skalierung seiner Technologie und der Erhöhung seines Marktanteils im Bereich der programmatischen Werbung.

Wichtige Investitionsfachleute und Beiträge:

- Jay Grossman, geschäftsführender Gesellschafter und Mitgeschäftsführer: Jay hat eine entscheidende Rolle bei der strategischen Expansion und Marktdurchdringung von North American Bancard gespielt. Seine Führungsqualitäten haben maßgeblich zu einem erheblichen Wachstum und zur Wertschöpfung beigetragen.

- C.J. Brucato, geschäftsführender Gesellschafter und Co-Chief Executive Officer: C.J. hat zahlreiche erfolgreiche Investitionen getätigt, wobei er seine umfassende Branchenkenntnis in den Bereichen Kommunikation und Medien nutzte, um Wachstum und operative Verbesserungen zu fördern.

- Brian St. Jean, Partner: Brian hat zahlreiche erfolgreiche Investitionen im Informationsdienstleistungssektor geleitet und sich dabei auf strategisches Wachstum und betriebliche Effizienz konzentriert.

Jüngste Austritte:

- EdgeConneX: Verkauf an EQT Infrastructure, wodurch die Bewertung des Unternehmens durch die globale Expansion und das erweiterte Dienstleistungsangebot erheblich gesteigert wurde.

- Nordamerikanische Bancard: Nach erheblichem Wachstum bei Zahlungslösungen und Marktreichweite wurde das Unternehmen an einen strategischen Erwerber verkauft.

- TripleLift: Verkauf an Vista Equity Partners, wobei ein erhebliches Wachstum bei der Skalierung der Technologie und dem Marktanteil erzielt wurde.

Jüngste Neuerwerbungen:

- Konfis: Das Unternehmen wurde übernommen, um seine Kapazitäten im Versicherungsvertrieb und seine Marktpräsenz zu erweitern.

- Millennium Trust Company: Akquiriert, um sein Wachstum im Bereich Finanzdienstleistungen zu unterstützen und sein Produktangebot zu erweitern.

- Bildschirm-Engine/ASI: Das Unternehmen wurde erworben, um seine Fähigkeiten in der Marktforschung zu verbessern und seinen Kundenstamm zu erweitern.

Bürostandorte:

- Boston (Hauptsitz): 888 Boylston Street, Suite 1600, Boston

- Zusätzliche Ämter: London

Website: www.abry.com

Zitat: "Abry Partners kann auf eine lange Geschichte erfolgreicher Partnerschaften mit talentierten Managementteams zurückblicken, die das Wachstum vorantreiben und Werte schaffen. Unser disziplinierter Investitionsansatz und unsere fundierte Branchenkenntnis ermöglichen es uns, überzeugende Chancen zu identifizieren und zu nutzen." - Jay Grossman, geschäftsführender Gesellschafter und Co-Chief Executive Officer

Anlagestil: Court Square Capital Partners hat sich auf Investitionen im mittleren Marktsegment in verschiedenen Sektoren spezialisiert, darunter Unternehmensdienstleistungen, Gesundheitswesen, Industrie und Technologie. Der Schwerpunkt liegt auf der Zusammenarbeit mit Managementteams, um durch strategische Initiativen, betriebliche Verbesserungen und gezielte Übernahmen langfristige Werte zu schaffen. Ihr Ansatz basiert auf dem Aufbau von Partnerschaften, die auf Integrität, Transparenz und Vertrauen beruhen.

Portfolio-Unternehmen: Zum Portfolio von Court Square Capital gehören Unternehmen wie Medical Knowledge Group (ein Anbieter von medizinischen Kommunikations- und Bildungsdienstleistungen), Getaroom (eine Online-Hotelbuchungsplattform), DISA (ein Anbieter von Dienstleistungen im Bereich Mitarbeiter-Screening und Compliance) und AHEAD (ein Anbieter von Cloud-Lösungen für Unternehmen).

Gründungsdatum: 1979

Anzahl der Anlageexperten: Über 30

Anzahl der Fonds: 5

Verwaltetes Vermögen: Ungefähr $6 Milliarden

Beispiele für die Wertschöpfung: Court Square Capital hat wesentlich zum Wachstum von Unternehmen wie der Medical Knowledge Group beigetragen, indem es deren Dienstleistungsangebot verbessert und ihre Marktreichweite erweitert hat. Bei Getaroom unterstützte das Unternehmen Technologieverbesserungen und Marktexpansion, was zu einem erheblichen Umsatzwachstum führte. Außerdem unterstützte Court Square Capital DISA bei der Ausweitung seiner Compliance-Dienstleistungen und der Verbesserung der betrieblichen Effizienz.

Wichtige Investitionsfachleute und Beiträge:

- Christopher Bloise, Präsident und geschäftsführender Gesellschafter: Christopher war maßgeblich an der Entwicklung strategischer Wachstumsinitiativen im gesamten Portfolio von Court Square beteiligt. Seine Führungsrolle war entscheidend für die Entwicklung langfristiger Werte und die Marktführerschaft der Portfoliounternehmen.

- Michael Delaney, Mitbegründer und Seniorpartner: Michael konzentriert sich auf Unternehmensdienstleistungen und hat zahlreiche erfolgreiche Investitionen geleitet, wobei er für eine strategische Ausrichtung und operative Verbesserungen gesorgt hat, die zu einem erheblichen Wachstum geführt haben.

- David Thomas, Mitbegründer und Seniorpartner: David ist auf Investitionen im Gesundheitswesen spezialisiert und nutzt seine umfassende Erfahrung, um Portfoliounternehmen bei der Erreichung operativer Spitzenleistungen und der Marktexpansion zu unterstützen.

Jüngste Austritte:

- Gruppe Medizinisches Wissen: Verkauf an einen strategischen Erwerber mit Unterstützung von Court Square bei der Erweiterung des Dienstleistungsangebots und der Verbesserung der Marktposition.

- Getaroom: Ausstieg bei Booking Holdings, wobei die Bewertung des Unternehmens durch technologische Fortschritte und Marktwachstum erheblich gesteigert wurde.

- DISA: Verkauf an eine Private-Equity-Firma, wobei ein erhebliches Wachstum bei den Compliance-Dienstleistungen und der betrieblichen Effizienz erzielt wurde.

Jüngste Neuerwerbungen:

- AHEAD: Die Übernahme soll die Position des Unternehmens im Bereich der Cloud-Lösungen für Unternehmen stärken und seine Servicekapazitäten erweitern.

- Conterra Ultra Broadband: Das Unternehmen wurde erworben, um seine Fähigkeiten im Bereich der Breitbanddienste zu verbessern und seine Marktreichweite zu vergrößern.

- GoEngineer: Das Unternehmen wurde erworben, um das Wachstum im Bereich Technologielösungen zu unterstützen und sein Produktangebot zu erweitern.

Bürostandorte:

- New York (Hauptsitz): 299 Park Avenue, 35. Stock, New York

- Zusätzliche Ämter: Keine

Website: www.courtsquare.com

Zitat: "Ich freue mich darauf, die Rolle des Präsidenten zu übernehmen und weiterhin mit einer sehr talentierten und erfahrenen Gruppe von Managing Partnern zusammenzuarbeiten, während wir das Unternehmen zu weiterem Erfolg führen." - Christopher Bloise, Präsident und geschäftsführender Gesellschafter

Anlagestil: American Securities konzentriert sich auf die Übernahme von nordamerikanischen Unternehmen in verschiedenen Branchen, darunter Gesundheitswesen, Industrie und Konsumgüter. Der Schwerpunkt liegt auf der Zusammenarbeit mit Managementteams, um das Wachstum durch strategische Initiativen, operative Verbesserungen und gezielte Akquisitionen zu fördern. Ihr Ansatz beinhaltet tiefgreifende Sektorkenntnisse und ein Engagement für nachhaltige Wertschöpfung.

Portfolio-Unternehmen: Zum Portfolio von American Securities gehören Unternehmen wie Chromaflo Technologies (ein Anbieter von Farbstofftechnologielösungen), Aspen Dental (ein Netzwerk von Zahnarztpraxen), Royal Adhesives & Sealants (ein Hersteller von Klebstoffen und Dichtungsmitteln) und Henry Company (ein Hersteller von Dach- und Gebäudehüllenprodukten).

Gründungsdatum: 1994

Anzahl der Anlageexperten: Über 60

Anzahl der Fonds: 8

Verwaltetes Vermögen: Ungefähr $23 Milliarden

Beispiele für die Wertschöpfung: American Securities hat Chromaflo Technologies bei der Erweiterung seiner Produktlinien und der Erschließung neuer Märkte unterstützt, was zu einem erheblichen Wachstum geführt hat. Für Aspen Dental bot das Unternehmen strategische Beratung zur Verbesserung des Dienstleistungsangebots und der geografischen Expansion. Auch Royal Adhesives & Sealants wurde dabei unterstützt, die betriebliche Effizienz zu verbessern und seine Marktpräsenz zu erweitern.

Wichtige Investitionsfachleute und Beiträge:

- Michael Fisch, Präsident und CEO: Michael hat zahlreiche erfolgreiche Investitionen geleitet und sich dabei auf strategisches Wachstum und operative Verbesserungen konzentriert. Seine Führungsqualitäten haben maßgeblich zur Wertschöpfung des gesamten Portfolios beigetragen.

- Kevin Penn, Geschäftsführender Direktor: Kevin ist auf Investitionen in der Industrie spezialisiert und nutzt seine umfassende Erfahrung, um Unternehmen bei der Erreichung von operativen Spitzenleistungen und Marktführerschaft zu unterstützen.

- Loren Easton, Geschäftsführender Direktor: Loren konzentriert sich auf Investitionen im Gesundheitswesen und bietet den Portfoliounternehmen eine strategische Ausrichtung und operatives Fachwissen, was zu erheblichem Wachstum und Wertschöpfung führt.

Jüngste Austritte:

- Chromaflo Technologien: Verkauf an Arsenal Capital Partners, wodurch die Bewertung des Unternehmens durch die Erweiterung der Produktpalette und das Marktwachstum erheblich gesteigert werden konnte.

- Aspen Dental: Nach einem beträchtlichen Wachstum des Dienstleistungsangebots und der geografischen Reichweite wurde das Unternehmen an einen strategischen Erwerber verkauft.

- Royal Klebstoffe & Dichtstoffe: Verkauf an H.B. Fuller, wobei unter der Leitung von American Securities erhebliche betriebliche Verbesserungen und eine Marktexpansion erzielt wurden.

Jüngste Neuerwerbungen:

- Firma Henry: Das Unternehmen wurde erworben, um seine Fähigkeiten im Bereich der Gebäudehüllenprodukte zu verbessern und seine Marktpräsenz zu erweitern.

- Air Methods Corporation: Das Unternehmen wurde erworben, um das Wachstum im Bereich der medizinischen Lufttransportdienste zu unterstützen und seine Serviceleistungen zu erweitern.

- Stiftung Baumaterialien: Das Unternehmen wurde erworben, um seine Position im Baustoffsektor zu stärken und seine Marktpräsenz zu erweitern.

Bürostandorte:

- New York (Hauptsitz): 590 Madison Avenue, 38. Stock, New York

- Zusätzliche Ämter: Shanghai

Website: www.american-securities.com

Zitat: "Unser Schwerpunkt liegt auf der Zusammenarbeit mit Managementteams, um ihnen zu helfen, ihre Ziele zu erreichen und großartige Unternehmen aufzubauen. Wir sind bestrebt, die Ressourcen und die Unterstützung bereitzustellen, die für nachhaltiges Wachstum und Erfolg erforderlich sind." - Michael Fisch, Präsident und CEO

Anlagestil: Die Cortec Group konzentriert sich auf den Erwerb und die Verwaltung von mittelständischen Unternehmen vor allem in den USA und Kanada, insbesondere in den Bereichen Gesundheitswesen, Konsumgüter und Unternehmensdienstleistungen. Ihr Ziel ist es, das Wachstum durch operative Verbesserungen, strategische Übernahmen und Managementpartnerschaften zu fördern. Der Schwerpunkt ihrer Investitionsstrategie liegt auf langfristiger Wertschöpfung und nachhaltigen Geschäftspraktiken.

Portfolio-Unternehmen: Zum Portfolio der Cortec Group gehören Unternehmen wie Cranial Technologies (ein Anbieter medizinischer Geräte zur Behandlung von Schädelverformungen), Groome Transportation (ein Anbieter von Flughafen-Shuttle- und Transportdienstleistungen) und Chauvet (ein Hersteller professioneller Beleuchtungsprodukte).

Gründungsdatum: 1984

Anzahl der Anlageexperten: Über 20

Anzahl der Fonds: 8

Verwaltetes Vermögen: Ungefähr $4,86 Milliarden.

Beispiele für die Wertschöpfung: Die Cortec Group hat Cranial Technologies dabei unterstützt, sein Dienstleistungsangebot zu erweitern und die betriebliche Effizienz zu verbessern, was zu einem höheren Marktanteil führte. Für Groome Transportation unterstützte das Unternehmen die geografische Expansion und die Diversifizierung der Dienstleistungen, was zu einem erheblichen Umsatzwachstum führte. Auch Chauvet wurde bei der Erweiterung seiner Produktlinien und der Erschließung neuer Märkte unterstützt.

Wichtige Investitionsfachleute und Beiträge:

- David Schnadig, Co-Präsident und geschäftsführender Gesellschafter: David hat zahlreiche erfolgreiche Investitionen geleitet und sich dabei auf strategisches Wachstum und operative Verbesserungen konzentriert. Seine Führungsqualitäten waren entscheidend für die Wertschöpfung des gesamten Portfolios.

- Michael Najjar, Co-Präsident und geschäftsführender Gesellschafter: Michael hat sich auf Investitionen in den Bereichen Gesundheitswesen und Konsumgüter spezialisiert, wobei er den Portfoliounternehmen strategische Leitlinien und operatives Fachwissen zur Verfügung stellt.

- Jonathan Stein, Geschäftsführender Gesellschafter: Jonathan hat eine Schlüsselrolle bei der Identifizierung und Umsetzung von Wachstumschancen sowie bei der Leitung von Initiativen zur Verbesserung der betrieblichen Abläufe in den Portfoliounternehmen gespielt.

Jüngste Austritte:

- YETI Holdings, Inc: Verkauf an einen strategischen Erwerber, der den Wert des Unternehmens durch die Erweiterung der Produktpalette und die Stärkung der Marke erheblich steigerte.

- Veterinärmedizinische Partner der Gemeinschaft: Ausstieg bei einem größeren Anbieter von Veterinärdienstleistungen, nachdem er ein beträchtliches Wachstum des Dienstleistungsangebots und der geografischen Reichweite erzielt hatte.

- Franklin Energy: Verkauf an eine Private-Equity-Firma, wobei unter der Leitung von Cortec erhebliche betriebliche Verbesserungen und eine Marktexpansion erzielt wurden.

Jüngste Neuerwerbungen:

- Grund/Wasseraufbereitung & Technologie, LLC: Das Unternehmen wurde erworben, um seine Umweltdienstleistungen zu erweitern und seine Marktpräsenz zu verbessern.

- Fenster Nation: Die Akquisition soll das Wachstum im Bereich der Heimwerkerdienstleistungen unterstützen und das Produktangebot erweitern.

- Nautilus Medical: Das Unternehmen wurde übernommen, um seine Position im Bereich der medizinischen Geräte zu stärken und seine Serviceleistungen zu erweitern.

Bürostandorte:

- New York (Hauptsitz): 140 East 45th Street, 43. Stock, New York

- Zusätzliche Ämter: Keine

Website: www.cortecgroup.com

Zitat: "Wir sind Unternehmensentwickler, keine Finanzingenieure. Unser Schwerpunkt liegt auf der Zusammenarbeit mit Managementteams, um langfristigen Wert und operative Exzellenz zu schaffen." - David Schnadig, Co-Präsident und geschäftsführender Gesellschafter.

Anlagestil: Graham Partners konzentriert sich auf Investitionen in technologieorientierte Unternehmen, die sich den globalen Herausforderungen in den Bereichen fortgeschrittene Fertigung, Industrietechnologie und verwandten Sektoren stellen. Der Schwerpunkt liegt auf Wachstum durch Innovation, strategische Übernahmen und operative Verbesserungen. Ihr Ansatz kombiniert fundierte Branchenkenntnisse mit einem praxisorientierten, kooperativen Managementstil.

Portfolio-Unternehmen: Zum Portfolio von Graham Partners gehören Unternehmen wie Tidel (Hersteller von Bargeld-Management-Systemen), OptConnect (Anbieter von Managed Wireless Services für M2M- und IoT-Anwendungen) und EasyPak (Hersteller von Kunststoffverpackungslösungen).

Gründungsdatum: 1988

Anzahl der Anlageexperten: Über 30

Anzahl der Fonds: 4

Verwaltetes Vermögen: Ungefähr $5,5 Milliarden

Beispiele für die Wertschöpfung: Graham Partners hat Tidel bei der Erweiterung seines Produktangebots und der Erschließung neuer Märkte maßgeblich unterstützt. Für OptConnect bot das Unternehmen strategische Beratung zur Verbesserung der Servicekapazitäten und der Kundenreichweite. Sie halfen auch EasyPak, die betriebliche Effizienz zu verbessern und seine Marktpräsenz zu erweitern.

Wichtige Investitionsfachleute und Beiträge:

- Steven Graham, Geschäftsführender Direktor: Steven hat zahlreiche erfolgreiche Investitionen geleitet und sich dabei auf strategisches Wachstum und operative Verbesserungen konzentriert. Seine Führungsqualitäten haben maßgeblich zur Wertschöpfung des gesamten Portfolios beigetragen.

- Andrew Snyder, Geschäftsführender Direktor: Andrew ist auf Technologie-Investitionen spezialisiert, wobei er den Portfolio-Unternehmen eine strategische Ausrichtung und operative Expertise bietet.

- Josh Wilson, Geschäftsführender Direktor: Josh hat eine Schlüsselrolle bei der Identifizierung und Umsetzung von Wachstumschancen und der Leitung von Initiativen zur operativen Verbesserung innerhalb der Portfoliounternehmen gespielt.

Jüngste Austritte:

- Gezeiten: Verkauf an einen strategischen Erwerber, der den Wert des Unternehmens durch die Erweiterung der Produktpalette und das Marktwachstum erheblich steigerte.

- OptConnect: Ausstieg bei einem größeren Anbieter von Technologiedienstleistungen, nachdem er ein erhebliches Wachstum bei den Dienstleistungsangeboten und der Kundenreichweite erzielt hatte.

- EasyPak: Verkauf an eine Private-Equity-Firma, wobei unter der Leitung von Graham Partners erhebliche betriebliche Verbesserungen und eine Marktexpansion erzielt wurden.

Jüngste Neuerwerbungen:

- Qualitativ hochwertige Sonderanfertigungen: Das Unternehmen wurde erworben, um seine Fähigkeiten in der Kunststoffherstellung zu verbessern und seine Marktpräsenz zu erweitern.

- SensoTech: Das Unternehmen wurde übernommen, um das Wachstum im Bereich der industriellen Technologielösungen zu unterstützen und sein Produktangebot zu erweitern.

- Sterling Engineering: Das Unternehmen wurde erworben, um seine Position im Bereich der technischen Dienstleistungen zu stärken und seine Serviceleistungen zu erweitern.

Bürostandorte:

- Newtown Square (Hauptsitz): 3811 West Chester Pike, Gebäude 2, Suite 200, Newtown Square

- Zusätzliche Ämter: Keine

Website: www.grahampartners.net

Zitat: "Wir sind bestrebt, in marktführende Privatunternehmen zu investieren, die Innovationen in den Bereichen industrielle Technologien und fortschrittliche Fertigung vorantreiben, und mit diesen Unternehmen zusammenzuarbeiten, um die Produktentwicklung und das Umsatzwachstum zu beschleunigen. - Steven Graham, CEO

Anlagestil: Sentinel Capital Partners konzentriert sich auf Investitionen in mittelständische Unternehmen aus verschiedenen Branchen, darunter Luft- und Raumfahrt und Verteidigung, Unternehmensdienstleistungen, Konsumgüter, Lebensmittel und Restaurants, Franchising, Gesundheitswesen und Industrieunternehmen. Der Schwerpunkt liegt auf der Zusammenarbeit mit Managementteams, um das Wachstum durch strategische Übernahmen, betriebliche Verbesserungen und langfristige Wertschöpfung zu fördern.

Portfolio-Unternehmen: Zum Portfolio von Sentinel Capital gehören Unternehmen wie Pet Supplies Plus (eine Einzelhandelskette für Heimtierbedarf), Holley Performance Products (ein Hersteller von Hochleistungsteilen für die Automobilindustrie), Huddle House (eine Familienrestaurantkette mit vollem Serviceangebot) und Total Military Management (ein Anbieter von ausgelagerten Umzugsdienstleistungen für US-Militärpersonal).

Gründungsdatum: 1994

Anzahl der Anlageexperten: Über 20

Anzahl der Fonds: 8

Verwaltetes Vermögen: Ungefähr $4 Milliarde

Beispiele für die Wertschöpfung: Sentinel Capital Partners hat Pet Supplies Plus geholfen, seine Filialpräsenz zu erweitern und die Effizienz der Lieferkette zu verbessern. Für Holley Performance Products bot das Unternehmen strategische Beratung zur Verbesserung der Produktentwicklung und Marktdurchdringung. Außerdem unterstützten sie Huddle House bei betrieblichen Verbesserungen und dem Wachstum der Franchise, was zu einer erhöhten Markenpräsenz und einem höheren Umsatz führte.

Wichtige Investitionsfachleute und Beiträge:

- John McCormack, Mitbegründer und Seniorpartner: John hat zahlreiche erfolgreiche Investitionen geleitet und sich dabei auf strategisches Wachstum und operative Verbesserungen konzentriert. Seine Führungsqualitäten waren entscheidend für die Wertschöpfung des gesamten Portfolios.

- David Lobel, Mitbegründer und Seniorpartner: David ist auf Investitionen im Bereich Verbraucher- und Unternehmensdienstleistungen spezialisiert und bietet den Portfoliounternehmen strategische Orientierung und operatives Fachwissen.

- Scott Perry, Partner: Scott hat eine Schlüsselrolle bei der Identifizierung und Umsetzung von Wachstumschancen sowie bei der Leitung von Initiativen zur Verbesserung der betrieblichen Abläufe in den Portfoliounternehmen gespielt.

Jüngste Austritte:

- Checkers & Rally's Restaurants: Verkauf an eine Private-Equity-Firma, die den Wert des Unternehmens durch die Aufwertung der Marke und betriebliche Verbesserungen erheblich steigerte.

- Massage Envy: Verkauf an einen strategischen Erwerber, nachdem ein erhebliches Wachstum im Dienstleistungsangebot und in der Franchiseentwicklung erzielt wurde.

- TGI Fridays: Verkauf an einen strategischen Käufer, wobei unter der Leitung von Sentinel erhebliche betriebliche Verbesserungen und eine Marktexpansion erzielt wurden.

Jüngste Neuerwerbungen:

- UBEO Business Services: Die Akquisition soll das Wachstum im Bereich Managed Business Services unterstützen und die Marktpräsenz erweitern.

- Freizeitgruppe: Das Unternehmen wurde erworben, um sein Angebot im Bereich Freizeit und Erholung zu erweitern.

- Midwest Eye: Das Unternehmen wurde übernommen, um seine Position im Gesundheitssektor zu stärken und seine Serviceleistungen zu verbessern.

Bürostandorte:

- New York (Hauptsitz): One Vanderbilt Avenue, 53. Stock, New York

- Zusätzliche Ämter: Keine

Website: www.sentinelpartners.com

Zitat: "Im Laufe von 27 Jahren hat Sentinel eine beständige Erfolgsbilanz bei der Vergrößerung und Verbesserung von mittelständischen Unternehmen vorzuweisen, indem es die finanzielle und betriebliche Komplexität in Angriff genommen und gleichzeitig Partnerschaften mit Managementteams eingegangen ist." - John F. McCormack, Mitbegründer und Senior Partner

Anlagestil: Industrial Opportunity Partners (IOP) konzentriert sich auf Investitionen in Produktions- und wertschöpfende Vertriebsunternehmen im mittleren Marktsegment. Der Schwerpunkt liegt auf der praktischen operativen Beteiligung und der Partnerschaft mit Managementteams, um das Wachstum durch strategische Initiativen, operative Verbesserungen und gezielte Übernahmen voranzutreiben.

Portfolio-Unternehmen: Zum Portfolio von IOP gehören Unternehmen wie Union Corrugating Company (ein Hersteller von Metalldach- und -verkleidungsprodukten), Toledo Molding & Die (ein Anbieter von Kunststoffkomponenten für die Automobilindustrie) und Monroe Truck Equipment (ein Entwickler und Hersteller von Lkw- und Anhängerausrüstung).

Gründungsdatum: 2005

Anzahl der Anlageexperten: Über 15

Anzahl der Fonds: 3

Verwaltetes Vermögen: Ungefähr $1,5 Milliarden

Beispiele für die Wertschöpfung: IOP hat der Union Corrugating Company geholfen, ihre Produktionskapazitäten zu erweitern und die betriebliche Effizienz zu verbessern. Für Toledo Molding & Die unterstützte das Unternehmen strategische Wachstumsinitiativen und Marktexpansion. Auch Monroe Truck Equipment wurde bei der Verbesserung der Produktentwicklung und der Erschließung neuer Märkte unterstützt.

Wichtige Investitionsfachleute und Beiträge:

- David Dorfman, Geschäftsführender Direktor: David hat das strategische Wachstum und die operativen Verbesserungen im gesamten Portfolio von IOP maßgeblich vorangetrieben. Seine Führung war entscheidend für die langfristige Wertschöpfung.

- Kyle Hood, Geschäftsführender Direktor: Kyle ist auf Investitionen in die verarbeitende Industrie spezialisiert und bietet den Portfoliounternehmen strategische Orientierung und operative Expertise.

- Bob Vedra, Senior Managing Director: Bob konzentriert sich auf das operative Geschäft und hat eine wichtige Rolle bei der Führung von Unternehmen durch operative Verbesserungen und strategische Expansionen gespielt.

Jüngste Austritte:

- Union Corrugating Company: Verkauf an einen strategischen Erwerber, der den Wert des Unternehmens durch Produktionserweiterung und betriebliche Verbesserungen erheblich steigerte.

- Toledo Molding & Die: Verkauf an einen größeren Automobilzulieferer, nachdem er ein beträchtliches Wachstum des Produktangebots und der Marktreichweite erzielt hatte.

- Monroe Truck Equipment: Verkauf an eine Private-Equity-Firma, wobei unter der Leitung von IOP erhebliche betriebliche Verbesserungen und eine Marktexpansion erzielt wurden.

Jüngste Neuerwerbungen:

- Zentrum Fertigung: Das Unternehmen wurde erworben, um seine Fähigkeiten in der Präzisionsfertigung zu verbessern und seine Marktpräsenz zu erweitern.

- NetShape Technologien: Erworben, um das Wachstum in der Metallumformung und verwandten Technologien zu unterstützen.

- Centerline Manufacturing: Das Unternehmen wurde erworben, um seine Position im Fertigungssektor zu stärken und sein Dienstleistungsangebot zu erweitern.

Bürostandorte:

- Evanston (Hauptsitz): 1603 Orrington Avenue, Suite 700, Evanston

- Zusätzliche Ämter: Keine

Website: www.iopfund.com

Zitat: "Wir haben einen einzigartigen Fokus auf den mittelständischen Industriesektor und verfolgen einen praktischen Ansatz, um operative Verbesserungen und Wachstum in unseren Portfoliounternehmen zu fördern." - Bob Vedra, Senior Managing Director

Anlagestil: TA Associates konzentriert sich auf wachstumsorientiertes privates Beteiligungskapital und konzentriert sich auf Unternehmen in den Bereichen Technologie, Gesundheitswesen, Finanzdienstleistungen, Konsumgüter und Unternehmensdienstleistungen. Der Schwerpunkt liegt auf Investitionen in profitable, wachstumsstarke Unternehmen und auf der Zusammenarbeit mit Managementteams, um den Wert durch strategische Wachstumsinitiativen, operative Verbesserungen und gezielte Übernahmen zu steigern. Das Unternehmen nutzt seine umfassende Branchenkenntnis und seine strategischen Ressourcen, um dauerhafte Werte in hochwertigen Wachstumsunternehmen zu schaffen.

Portfolio-Unternehmen: Zum Portfolio von TA Associates gehören Unternehmen wie Interswitch (ein Unternehmen für digitalen Zahlungsverkehr in Afrika), DNA Diagnostics Center (ein Anbieter von DNA-Tests), AffiniPay (ein Anbieter von Zahlungslösungen für Freiberufler) und Russell Investments (eine globale Vermögensverwaltungsgesellschaft).

Gründungsdatum: 1968

Anzahl der Anlageexperten: Über 100

Anzahl der Fonds: Mehr als 25

Verwaltetes Vermögen: Ungefähr $48,6 Milliarden

Beispiele für die Wertschöpfung: TA Associates hat Interswitch dabei unterstützt, seine digitalen Zahlungslösungen in ganz Afrika zu verbreiten und damit seine Marktdurchdringung und Nutzerbasis erheblich zu vergrößern. Für DNA Diagnostics Center unterstützte das Unternehmen die Entwicklung neuer Produkte und die Marktexpansion. Sie haben auch AffiniPay bei der Verbesserung seiner Zahlungslösungen und der Erschließung neuer professioneller Märkte unterstützt.

Wichtige Investitionsfachleute und Beiträge:

- Brian J. Conway, Vorsitzender: Brian hat eine Schlüsselrolle bei der Gestaltung der TA-Investitionsstrategie und der Anleitung der Portfoliounternehmen gespielt, um strategisches Wachstum und operative Exzellenz zu erreichen.

- Michael Libert, Geschäftsführer: Michael konzentriert sich auf Investitionen in Softwareunternehmen in Nordamerika, wobei er die Portfoliounternehmen strategisch ausrichtet und operatives Fachwissen zur Verfügung stellt. Er hat 16 Plattform-Software-Investitionen geleitet oder mitfinanziert und über 250 Add-on-Akquisitionen initiiert.

- Ajit Nedungadi, Geschäftsführer: Ajit war maßgeblich daran beteiligt, die globale Wachstumsstrategie von TA voranzutreiben und bedeutende Investitionen in den Bereichen Gesundheitswesen und Technologie zu leiten.

Jüngste Austritte:

- Nintex: Verkauf an TPG Capital, wodurch die Bewertung des Unternehmens durch Produktinnovation und Marktexpansion erheblich gesteigert werden konnte.

- Partner auflisten: Nach einem beträchtlichen Wachstum im Bereich der Marktintelligenzlösungen wurde das Unternehmen an einen strategischen Erwerber verkauft.

- Dymatize Enterprises: Verkauft an Post Holdings, wobei unter der Leitung von TA eine erhebliche Markenverbesserung und Marktdurchdringung erreicht wurde.

Jüngste Neuerwerbungen:

- OASIS-Gruppe: Akquiriert, um seine Informationsmanagementdienste zu erweitern und seine Marktpräsenz zu verbessern.

- Stackline: Das Unternehmen wurde übernommen, um das Wachstum im Bereich E-Commerce-Tools zu unterstützen und sein Produktangebot zu erweitern.

- Vorteilhaft: Übernahme zur Stärkung der Position im Bereich Unternehmenssoftware und zum Ausbau der Serviceleistungen.

Bürostandorte:

- Boston (Hauptsitz): 200 Clarendon Street, 56. Stock, Boston

- Zusätzliche Ämter: Menlo Park, London, Mumbai, Hongkong, Austin

Website: www.ta.com

Zitat: "Die Stärke und Vielseitigkeit unseres Teams ist der Schlüssel zur Schaffung von Werten für Portfoliounternehmen, zur Erzielung von Ergebnissen für Investoren und zur Weiterentwicklung unseres Unternehmens. Wir sind stolz darauf, eine Kultur des Unternehmertums und der Zusammenarbeit zu fördern, die es unseren Mitarbeitern ermöglicht, sich zu entwickeln und voranzukommen." - Ajit Nedungadi, CEO

Anlagestil: Marlin Equity Partners ist auf die Bereitstellung von Wachstumskapital, Management-Buyouts und Unternehmensverkäufe spezialisiert, wobei der Schwerpunkt auf Sondersituationen liegt. Das Unternehmen zielt darauf ab, langfristige Werte zu schaffen, indem es Partnerschaften mit Managementteams eingeht, betriebliche Verbesserungen vorantreibt und strategische Add-on-Akquisitionen in verschiedenen Sektoren, einschließlich Software, Technologie, Gesundheitswesen, Dienstleistungen und Industrietechnik, verfolgt.

Portfolio-Unternehmen: Zum Portfolio von Marlin Equity Partners gehören Unternehmen wie Qualitest Group (Software-Testing-Dienstleistungen), Aprimo (Marketing Operations Software), Anatole (Telekommunikations- und IT-Kostenmanagementlösungen) und Bluegarden (Lohn- und Personalverwaltungssoftware).

Gründungsdatum: 2005

Anzahl der Anlageexperten: Ungefähr 40

Anzahl der Fonds: 7

Verwaltetes Vermögen: Ungefähr $9 Milliarden

Beispiele für die Wertschöpfung: Marlin Equity Partners hat die globalen Lieferkapazitäten der Qualitest Group erheblich verbessert und ihr Dienstleistungsangebot durch gezielte Akquisitionen erweitert. Bei Aprimo unterstützte Marlin die Optimierung der Marketing-Workflows und die Erweiterung des Kundenstamms, was zu einem erheblichen Umsatzwachstum führte. Anatole profitierte von strategischen Betriebsverbesserungen, die zu Kostensenkungen und einer Erweiterung des Kundenstamms unter Marlins Anleitung führten.

Wichtige Investitionsfachleute und Beiträge:

- David McGovern, Gründer, Vorsitzender und CEO: David war maßgeblich an der strategischen Vision und Ausführung der Investitionen von Marlin beteiligt. Er hat eine entscheidende Rolle bei den Wachstumsstrategien für die Qualitest Group und Aprimo gespielt und dafür gesorgt, dass das Unternehmen seinen Grundprinzipien treu bleibt.

- Nick Kaiser, Senior Managing Director: Nick leitete die Investition in Anatole und konzentrierte sich dabei auf betriebliche Effizienz und strategische Marktexpansion. Sein Fachwissen über betriebliche Verbesserungen hat entscheidend zum Erfolg des Unternehmens beigetragen.

- Peter Spasov, Senior Managing Director: Peter war maßgeblich an den Akquisitions- und Integrationsstrategien für Bluegarden beteiligt und hat die Marktposition und die operativen Fähigkeiten des Unternehmens gestärkt. Er hat auch wesentlich zu Marlins erfolgreichen Fundraising-Bemühungen und strategischen Übernahmen beigetragen.

Jüngste Austritte:

- ProcessUnity: Verkauf an eine größere Private-Equity-Firma, die damit ihre Marktreichweite und ihr Leistungsspektrum erweitert.

- Fidelis Cybersecurity: Verließ das Unternehmen, nachdem es seine Lösungen zur Erkennung und zum Schutz vor Bedrohungen verbessert hatte.

- Baxter Planung: Verkauf an einen strategischen Erwerber nach erheblichem Wachstum und operativen Verbesserungen.

Jüngste Neuerwerbungen:

- Baxter Planung: Die Übernahme erweitert das Portfolio von Marlin im Bereich der vorausschauenden Service-Lieferkettenlösungen.

- ImagineSoftware: Das Unternehmen wurde erworben, um seine Fähigkeiten im Bereich der Automatisierung der medizinischen Abrechnung und des Revenue Cycle Management zu verbessern.

- ICAP Global: Erworben, um ihre Position in der IT-Beratungs- und Outsourcing-Branche zu stärken.

Bürostandorte:

- Hermosa Beach (Hauptsitz): 1301 Manhattan Avenue, Hermosa Beach

- Zusätzliche Ämter: London

Website: www.marlinequity.com

Zitat: "Wir sind stolz darauf, eine erfolgreiche globale Organisation aufgebaut zu haben, die von einer erstklassigen institutionellen Investorenbasis aus langjährigen und neuen Kommanditisten und einem talentierten Team von Fachleuten mit tiefem Fachwissen in unseren Kernbranchen unterstützt wird." - David McGovern, Gründer, Vorsitzender und CEO

Anlagestil: Monomoy Capital Partners ist auf Übernahmen im mittleren Marktsegment und Investitionen in Unternehmen spezialisiert, die eine operative und finanzielle Umstrukturierung benötigen. Das Unternehmen konzentriert sich auf Industrie- und Konsumgütersektoren und zielt darauf ab, durch strategische Verbesserungen und operative Effizienzsteigerungen Werte zu schaffen. Ihr Ziel sind Unternehmen in Familienbesitz, Ausgliederungen von Unternehmen und Take-Private-Transaktionen.

Portfolio-Unternehmen: Zum Portfolio von Monomoy Capital Partners gehören Astrodyne TDI (Energieumwandlungslösungen), Brook & Whittle (Etiketten- und Verpackungslösungen), West Marine (Einzelhändler für Boots- und Schiffsprodukte) und HPC Industrial (industrielle Reinigungsdienstleistungen).

Gründungsdatum: 2005

Anzahl der Anlageexperten: Über 25

Anzahl der Fonds: 4

Verwaltetes Vermögen: Über $2,7 Milliarden

Beispiele für die Wertschöpfung: Monomoy verbesserte die betriebliche Effizienz von Astrodyne TDI und erweiterte das Produktangebot, was zu einem erheblichen Wachstum führte. Für Brook & Whittle ermöglichte Monomoy strategische Akquisitionen und operative Verbesserungen, wodurch die Marktreichweite erweitert und die Rentabilität gesteigert wurde. West Marine unterzog sich unter der Leitung von Monomoy einer finanziellen Umstrukturierung, die das Einzelhandelsgeschäft und die Marktpräsenz des Unternehmens verbesserte.

Wichtige Investitionsfachleute und Beiträge:

- Daniel Collin, Co-Geschäftsführer: Daniel hat eine Schlüsselrolle bei den Umstrukturierungs- und Wachstumsstrategien von Astrodyne TDI und Brook & Whittle gespielt. Sein Fokus auf operative Verbesserungen und strategische Markterweiterungen war für den Erfolg dieser Unternehmen von entscheidender Bedeutung.

- Justin Hillenbrand, Co-Geschäftsführer: Justin war maßgeblich an der Umstrukturierung und dem Wachstum von West Marine beteiligt und verbesserte die finanzielle Stabilität und die betriebliche Effizienz des Unternehmens. Sein Fachwissen im Bereich der finanziellen Umstrukturierung war bei mehreren erfolgreichen Umstrukturierungen von Monomoy entscheidend.

- Jaime Forsyth, Partner und Leiter des Investitionsteams: Jaime hat mehrere erfolgreiche Transaktionen geleitet, darunter die Übernahme von Japs-Olson und Astro Shapes. Sie hat maßgeblich zur Investitionsstrategie und Unternehmenskultur des Unternehmens beigetragen und dabei den Schwerpunkt auf Wertschöpfung und operative Verbesserungen gelegt.

Jüngste Austritte:

- Hampton Products International: Verkauf an einen strategischen Erwerber, nachdem das Unternehmen seine Produktlinien und seine betriebliche Effizienz verbessert hatte.

- Riverside Unternehmen: Ausstieg nach erheblichen operativen Verbesserungen und Marktexpansion.

- Totes Isotoner: Verkauf an eine Private-Equity-Firma nach erheblichem Wachstum und Rentabilitätssteigerung.

Jüngste Neuerwerbungen:

- Astrodyne TDI: Der Erwerb dient der Erweiterung des Portfolios von Monomoy im Bereich der Energieumwandlungslösungen.

- Kleinfelder: Das Unternehmen wurde erworben, um seine Fähigkeiten im Bereich der Ingenieur- und Designdienstleistungen zu verbessern.

- Katun Corporation: Erworben, um ihre Position auf dem Markt für Bildgebungsprodukte zu stärken.

Bürostandorte:

- New York (Hauptsitz): 600 Third Avenue, 27. Stock, New York

- Zusätzliche Ämter: Greenwich

Website: www.mcpfunds.com

Zitat: "Wir sind davon überzeugt, dass unsere Strategie des Value Investing und der Wertschöpfung genau darauf ausgerichtet ist, von allen wirtschaftlichen Rahmenbedingungen zu profitieren." - Justin Hillenbrand, Co-CEO

Anlagestil: Wellspring Capital Management konzentriert sich auf Kontrollinvestitionen in mittelständische Unternehmen in verschiedenen Sektoren, darunter Industrie, Gesundheitswesen und Unternehmensdienstleistungen. Das Unternehmen ist bestrebt, mit Managementteams zusammenzuarbeiten, um durch operative Verbesserungen, strategische Wachstumsinitiativen und zusätzliche Akquisitionen Werte zu schaffen.

Portfolio-Unternehmen: Zum Portfolio von Wellspring gehören Crosman Corporation (Luftgewehre und Bogenschießprodukte), ProAmpac (flexible Verpackungen), Help at Home (häusliche Pflegedienste) und Checkers Drive-In Restaurants (Schnellrestaurants).

Gründungsdatum: 1995

Anzahl der Anlageexperten: Ungefähr 30

Anzahl der Fonds: 6

Verwaltetes Vermögen: Über $4 Milliarden

Beispiele für die Wertschöpfung: Wellspring hat eine Erfolgsbilanz bei der Verbesserung von Portfoliounternehmen durch strategische Übernahmen und operative Verbesserungen. So verzeichnete ProAmpac beispielsweise ein erhebliches Wachstum und eine Marktexpansion durch mehrere Zusatzakquisitionen unter der Leitung von Wellspring. In ähnlicher Weise erweiterte Help at Home sein Dienstleistungsangebot und seine geografische Präsenz, was zu einem erheblichen Umsatzwachstum führte.

Wichtige Investitionsfachleute und Beiträge:

- William F. Dawson Jr., geschäftsführender Gesellschafter: William hat eine entscheidende Rolle bei der strategischen Ausrichtung und dem Wachstum der Portfoliounternehmen von Wellspring gespielt. Seine Führung hat maßgeblich zur Wertschöpfung durch operative Verbesserungen und strategische Übernahmen beigetragen.

- Alex Carles, Geschäftsführender Gesellschafter: Alex war an zahlreichen erfolgreichen Investitionen beteiligt, unter anderem an der Übernahme und dem Wachstum von Checkers Drive-In Restaurants. Sein Fokus auf operative Exzellenz und strategisches Wachstum hat maßgeblich zum Erfolg des Unternehmens beigetragen.

- John Morningstar, Geschäftsführender Gesellschafter: John hat mehrere große Investitionen geleitet, wie z. B. die Übernahme von API Heat Transfer, und war maßgeblich an der Ausweitung der Präsenz von Wellspring im Industriesektor beteiligt.

Jüngste Austritte:

- Cleaver-Brooks: Verkauf an einen strategischen Erwerber nach erheblichen operativen Verbesserungen und Marktexpansion.

- Resco Produkte: Nach erheblichen Wachstums- und Rentabilitätssteigerungen wurde das Unternehmen an eine größere Private-Equity-Gesellschaft verkauft.

- National Seating & Mobility: Das Unternehmen wurde an einen strategischen Käufer verkauft, nachdem Wellspring ihm geholfen hatte, sein Dienstleistungsangebot zu erweitern und seine betriebliche Effizienz zu verbessern.

Jüngste Neuerwerbungen:

- ProAmpac: Die Übernahme soll Wellsprings Präsenz in der flexiblen Verpackungsindustrie stärken.

- HealthPRO Erbe: Akquiriert, um die Dienstleistungskapazitäten im Gesundheitssektor zu verbessern.

- API Wärmeübertragung: Übernahme zur Erweiterung des Produkt- und Dienstleistungsangebots auf dem Wärmetauschermarkt.

Bürostandorte:

- New York (Hauptsitz): 605 Third Avenue, 44. Stock, New York

- Zusätzliche Ämter: Palmenstrand

Website: www.wellspringcapital.com

Zitat: "Wir sind hocherfreut über die Reaktion der Investorengemeinschaft auf unseren fünften Fonds in einem sehr schwierigen Fundraising-Umfeld. Diese Leistung ist nicht nur ein Beweis für unsere überragende Investitionsleistung in den letzten 16 Jahren, sondern auch für die außergewöhnlichen Beziehungen, die wir zu langjährigen Kommanditisten sowie zu Institutionen aufgebaut haben, die uns zum ersten Mal ihr Kapital anvertrauen." - Greg S. Feldman, Geschäftsführender Gesellschafter

Anlagestil: Thoma Bravo konzentriert sich auf Private-Equity-, Growth-Equity- und Kreditinvestitionen, vor allem im Software- und Technologiesektor. Das Unternehmen verfolgt eine "Buy-and-Build"-Strategie, bei der es seine fundierten Branchenkenntnisse nutzt, um operative Exzellenz, strategische Wachstumsinitiativen und Add-on-Akquisitionen voranzutreiben, was zu einer langfristigen Wertschöpfung für seine Portfoliounternehmen führt.

Portfolio-Unternehmen: Zum Portfolio von Thoma Bravo gehören Unternehmen wie Applitools (Digital Experience Testing), AppOmni (SaaS-Sicherheitsmanagement), Apryse (Technologie zur Verarbeitung digitaler Inhalte) und Apttus (Quote-to-Cash-Softwarelösungen).

Gründungsdatum: 1980

Anzahl der Anlageexperten: Über 300

Anzahl der Fonds: 15

Verwaltetes Vermögen: Rund $142 Milliarden ab März 2024

Beispiele für die Wertschöpfung: Thoma Bravo hat das Wachstum und den Wert seiner Portfoliounternehmen erheblich gesteigert. Zum Beispiel hat Applitools seine digitalen Testplattformen unter der strategischen Führung von Thoma Bravo erweitert. AppOmni nutzte die Expertise von Thoma Bravo, um seine SaaS-Sicherheitslösungen zu verbessern und seine Marktpräsenz zu erweitern. Apttus konnte seine betriebliche Effizienz und seine Marktexpansion verbessern, was zu einem höheren Umsatzwachstum führte.

Wichtige Investitionsfachleute und Beiträge:

- Orlando Bravo, Geschäftsführender Gesellschafter: Orlando war maßgeblich an der Leitung wichtiger Akquisitionen beteiligt und hat strategische Initiativen im gesamten Portfolio von Thoma Bravo vorangetrieben. Seine Führung bei der Übernahme von Apptio hat dem Unternehmen geholfen, seinen Betrieb zu skalieren und seine Marktpräsenz zu erweitern.

- Holden Spaht, Geschäftsführender Gesellschafter: Holden hat sich auf Investitionen in Unternehmen für Cybersicherheit und Unternehmenssoftware konzentriert und eine entscheidende Rolle beim Erfolg von Firmen wie Imperva und Sophos gespielt.

- Seth Boro, Geschäftsführender Gesellschafter: Seth hat mehrere hochkarätige Investitionen und Exits geleitet, darunter den erfolgreichen Verkauf von LogRhythm und Exabeam, wobei er deren Wert durch strategisches Wachstum und betriebliche Verbesserungen gesteigert hat.

Jüngste Austritte:

- Imperva: Verkauft an Thales, um seine Marktposition im Bereich Cybersicherheit zu stärken.

- BlueMatrix: Ausstieg nach erheblichem Wachstum im Bereich Investment Research und Publishing-Lösungen.

- Sophos: Verkauft nach bedeutenden Fortschritten bei seinen Cybersicherheitsangeboten.

Jüngste Neuerwerbungen:

- NextGen Healthcare: Der Erwerb dient der Erweiterung des Portfolios von Thoma Bravo im Bereich der Gesundheitstechnologie.

- ForgeRock: Akquiriert, um mit Ping Identity zu fusionieren und digitale Identitätslösungen zu verbessern.

- Hyland Software: Das Unternehmen wurde übernommen, um die Innovation und operative Exzellenz im Bereich der Inhaltsdienste weiter voranzutreiben.

Bürostandorte:

- Chicago (Hauptsitz): 110 N. Wacker Drive, 32. Stock, Chicago

- Zusätzliche Ämter: Miami, San Francisco, New York, London

Website: www.thomabravo.com

Zitat: "In Partnerschaften muss man sich darauf verlassen, dass die Führungsteams das tun, was sie am besten können. Spielen Sie ihre Stärken aus." - Orlando Bravo, Geschäftsführender Gesellschafter

Sehen Sie sich dieses kurze Video von unserem Gründer Alexej an, um mehr über Thoma Bravo zu erfahren:

Interessieren Sie sich auch für die Buy-and-Build-Strategie von Thoma Bravo? Erfahren Sie mehr in diesem Video unten, ebenfalls von Alexej:

Anlagestil: CID Capital konzentriert sich auf Kontrollinvestitionen in Unternehmen des unteren Mittelstands und setzt dabei auf Partnerschaften mit Managementteams, um operative Verbesserungen und strategisches Wachstum voranzutreiben. Das Unternehmen investiert in die Sektoren Unternehmensdienstleistungen, Industrie und Konsumgüter und zielt darauf ab, sowohl durch organische Initiativen als auch durch Add-on-Akquisitionen langfristige Werte zu schaffen.

Portfolio-Unternehmen: Zum Portfolio von CID Capital gehören Unternehmen wie LumiSource (Heimdekoration und Einrichtungsgegenstände), Wiseway Supply (Vertriebshändler für Elektro-, Sanitär- und Beleuchtungsbedarf), PDQ Industries (Hersteller von Türbeschlägen für den gewerblichen Bereich) und Fit + Fresh (Designer von Lunchbags und Lebensmittelbehältern).

Gründungsdatum: 1981

Anzahl der Anlageexperten: 10

Anzahl der Fonds: 4

Verwaltetes Vermögen: $427 Millionen

Beispiele für die Wertschöpfung: CID Capital hat seine Portfoliounternehmen durch strategisches Wachstum und operative Effizienz erheblich beeinflusst. So hat LumiSource die Ressourcen von CID genutzt, um sein Produktportfolio zu erweitern und das Wachstum auf dem Markt für Wohnaccessoires zu beschleunigen. In ähnlicher Weise hat Wiseway Supply seine Vertriebskanäle optimiert und seinen Kundenstamm mit der Unterstützung von CID erweitert.

Wichtige Investitionsfachleute und Beiträge:

- Steve Cobb, Geschäftsführender Gesellschafter: Steve hat mehrere erfolgreiche Investitionen geleitet und eine entscheidende Rolle bei der strategischen Ausrichtung und dem Wachstum von LumiSource gespielt, indem er dem Unternehmen half, seine Marktpräsenz und sein Produktangebot zu erweitern.

- Ryan Cutter, Vizepräsident: Ryan konzentriert sich auf die Identifizierung von Plattform- und Add-on-Möglichkeiten und trägt damit wesentlich zum Erfolg von Investitionen wie Wiseway Supply bei, indem er deren Vertriebsnetze ausbaut.

- Eric Derheimer, Partner: Eric war maßgeblich an der Evaluierung neuer Plattforminvestitionen und zusätzlicher Akquisitionen für Unternehmen wie PDQ Industries beteiligt, um sicherzustellen, dass sie operative Spitzenleistungen und Marktexpansion erreichen.

Jüngste Austritte:

- ProSource: Ausstieg nach erheblichem Wachstum und Marktexpansion im Großhandelsvertrieb von Sanitärbedarf.

- Klassisches Zubehör: Verkauft nach erheblichen Verbesserungen des Produktdesigns und der Vertriebskanäle.

- Team Drive-Away: Das Unternehmen ist ausgestiegen, nachdem CID Capital ihm geholfen hat, seine Betriebsabläufe zu optimieren und seine Logistikdienstleistungen zu erweitern.

Jüngste Neuerwerbungen:

- LumiSource: Erworben, um die Präsenz von CID auf dem Markt für Heimtextilien und Einrichtungsgegenstände zu stärken.

- Wiseway Versorgung: Übernahme zur Stärkung der Vertriebskapazitäten im Bereich Elektro-, Sanitär- und Beleuchtungsbedarf.

- PDQ Industries: Die Übernahme erweitert das Portfolio von CID im Bereich der Türbeschläge für den gewerblichen Bereich.

Bürostandorte:

- Carmel (Hauptsitz): 10201 N. Illinois St. Suite 200, Carmel

- Zusätzliche Ämter: Keine

Website: www.cidcap.com

Zitat: "Investieren ist ein Geschäft mit Menschen - unsere Teams und Beziehungen sind entscheidend für den langfristigen Erfolg." - Steve Cobb, Geschäftsführender Partner

Anlagestil: Comvest Partners ist auf die Bereitstellung von Eigen- und Fremdkapital für Unternehmen des mittleren Marktes spezialisiert. Das Unternehmen konzentriert sich auf Kontrollinvestitionen in verschiedenen Sektoren, darunter Gesundheitswesen, Technologie, Industrie und Verbraucherdienstleistungen. Comvest zielt darauf ab, durch betriebliche Verbesserungen, strategische Wachstumsinitiativen und diszipliniertes Finanzmanagement Werte zu schaffen, indem es seine umfangreichen Kapitalressourcen und Branchenkenntnisse nutzt.

Portfolio-Unternehmen: Zum Portfolio von Comvest gehören Unternehmen wie Evriholder Products (Haushaltsprodukte), D&S Community Services (wohnungs- und gemeinschaftsnahe Dienstleistungen), Imagine360 (Verwaltung von Gesundheitsplänen) und SunteckTTS (Frachtmanagementdienste).

Gründungsdatum: 2000

Anzahl der Anlageexperten: Über 80

Anzahl der Fonds: 5

Verwaltetes Vermögen: Ungefähr $9,5 Milliarden

Beispiele für die Wertschöpfung: Comvest hat durch die Konzentration auf strategische Initiativen und betriebliche Effizienz ein erhebliches Wachstum bei ihren Portfoliounternehmen erzielt. So hat beispielsweise Evriholder Products unter der Führung von Comvest seine Produktlinien erweitert und seine Marktreichweite verbessert. D&S Community Services profitierte von erweiterten Dienstleistungsangeboten und betrieblichen Verbesserungen, die zu einem erheblichen Umsatzwachstum führten.

Wichtige Investitionsfachleute und Beiträge: